Акции — это ценные бумаги, которые позволяют инвестору стать совладельцем компании и получать часть ее прибыли. Когда компания выпускает акции, она становится акционерным обществом — публичной компанией.

Разберемся, почему это может быть выгодно бизнесу, какие есть риски и как разместить свои акции на Московской фондовой бирже.

Какие задачи решает выпуск акций

Выпуск акций дает компании возможность решить одну из самых важных задач — увеличить капитал, а значит, получить мощный финансовый ресурс для роста и развития. Также при размещении акций на бирже бизнес укрепляет репутацию и получает объективную рыночную оценку своих активов. Рассмотрим каждую задачу подробнее.

Увеличить капитал. Акции чаще всего стоят недорого, их может купить большее число инвесторов, каждый по несколько штук. В итоге компания быстро получит нужную сумму и сможет финансировать свои проекты.

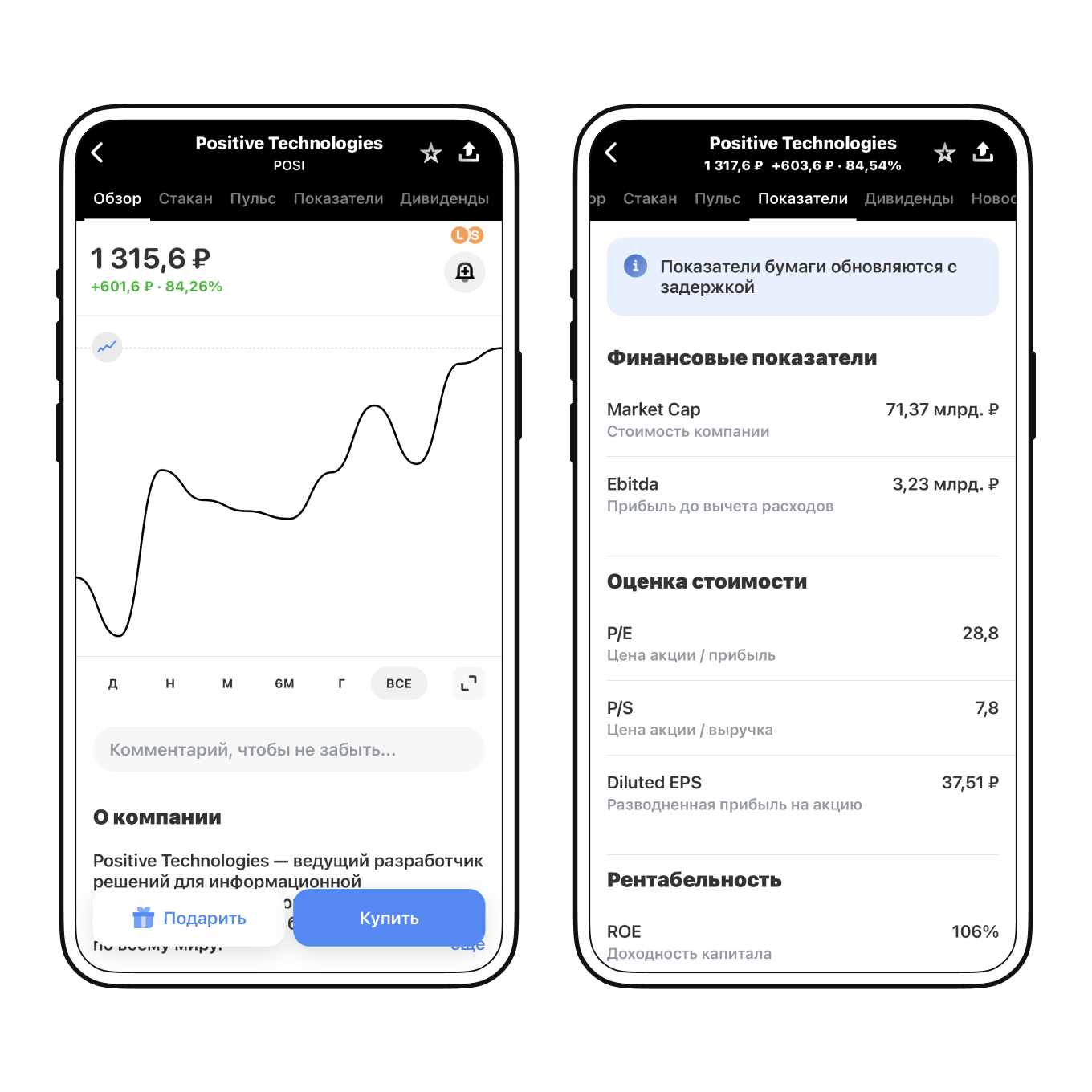

17 декабря 2021 г. на Московскую фондовую биржу вышла компания Positive Technologies. Она специализируется на кибербезопасности. В первый день ее бумаги торговались в диапазоне 980—985 ₽ за штуку. Компания продала акций на сумму около 60 млрд рублей. Это деньги, которые она может вкладывать в расширение бизнеса.

Альтернативный вариант получить деньги — взять кредит. Но выпуск акций часто выгоднее. Кредиты и займы надо отдавать, а еще платить проценты. При высоком уровне обязательств платежеспособность компании снижается, есть риск банкротства.

Деньги от продажи акций — это не долг. Акционеры как совладельцы бизнеса получают часть прибыли — дивиденды. Если прибыли нет, дивиденды не выплачиваются. Риск банкротства компании гораздо меньше, чем в случае, когда есть просроченная задолженность.

Повысить узнаваемость бренда и укрепить репутацию. Выпуск акций считается престижным событием для компании. О ней начинают писать в массмедиа. Процедура выпуска повышает ее публичность и узнаваемость, что обычно хорошо влияет на продажи.

Получить объективную оценку бизнеса. Если компания не размещает акции на бирже, ей сложно самой оценить свою рыночную стоимость. Для этого нужно привлекать специализированную оценочную организацию. После выхода на биржу стоимость бизнеса формируется сама на основе спроса и предложения, ее еще называют капитализацией, или Market cap.

По показателю рыночной капитализации можно быстро сравнить стоимость разных компаний или оценить финансовое положение бизнеса.

Сервис аренды электросамокатов Whoosh в декабре 2022 года разместил акции на бирже. Чуть ранее, в ноябре 2022 года, Forbes писали, что компания рассчитывает привлечь 8—10 млрд рублей и ориентируется на оценку компании в 30 млрд рублей.

Прогнозы не оправдались — компания привлекла 2,3 млрд рублей, а рыночная стоимость составила 20,6 млрд рублей.

Market cap — динамичный показатель. Если компания будет развиваться, капитализация вырастет и инвесторы будут заинтересованы вкладывать в нее деньги.

Что такое первичный выпуск акций — IPO

Первичный выпуск акций, или IPO, — это первое размещение акций на бирже. В этом случае инвесторы покупают акции не у других акционеров, а у самой компании. Цену акции при IPO определяет компания. Она называется ценой первичного размещения.

Где проводят IPO российские компании. В России есть несколько фондовых бирж. Акции размещают на одной из двух площадок — Московской или Санкт-Петербургской фондовой бирже. Дальше рассмотрим подробнее, как разместить акции на Московской фондовой бирже, сокращенно МФБ.

Где узнать про IPO компаний. График первичного размещения российских и иностранных компаний и стоимость акций можно посмотреть в календаре IPO. Так, в 2022 году в России состоялось только одно IPO — компании Whoosh. А в 2021 году два — компаний Segezha Group и Positive Technologies.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Какие есть риски при выпуске акций

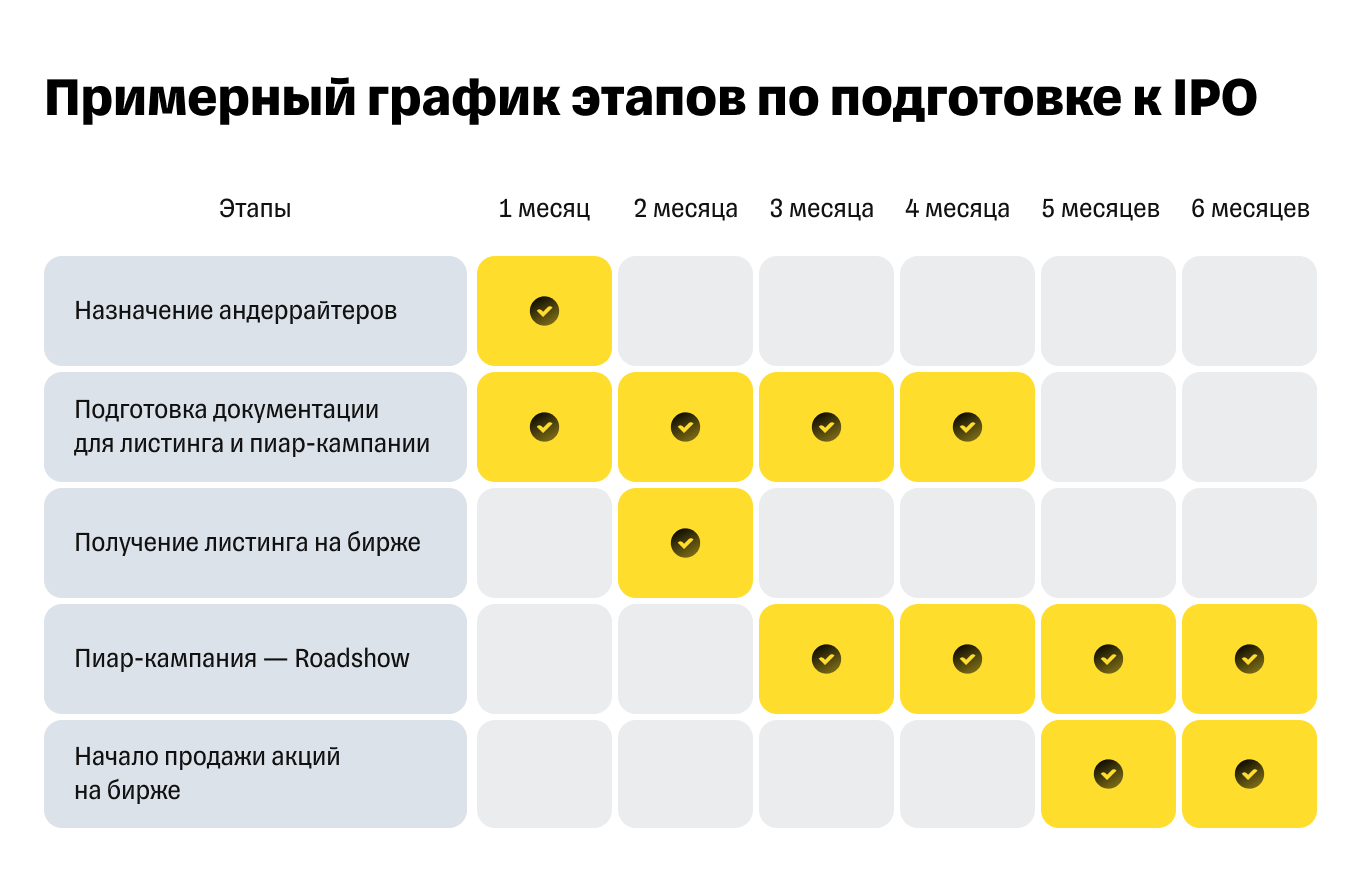

Выход на IPO — сложная процедура, она занимает от шести месяцев до нескольких лет. За это время может измениться рыночная конъюнктура или могут случиться непредвиденные события. Разберем основные риски бизнеса при выходе на IPO.

Неожиданное изменение рыночной ситуации и форс-мажоры. Например, так случилось в 2022 году — многие компании не смогли разместить свои акции на зарубежных биржах и отменили IPO. Тут есть два неприятных момента:

- Компания потратила крупные суммы на подготовку к IPO, но не провела его. В итоге траты оказались пустыми.

- Перед первичным размещением компании чаще всего договариваются с инвесторами о покупке определенных пакетов акций. Так они примерно представляют, сколько смогут привлечь денег, строят на основе этого планы по развитию. Если ожидания не оправдаются — бизнесу будет сложнее осуществить эти планы.

При выходе на IPO у компании появляются обязательства, которые могут усложнить ведение бизнеса и увеличить расходы. Так, по закону компания должна раскрывать финансовую информацию, создавать коллегиальный орган управления, собирать общее собрание акционеров для обсуждения вопросов, которые раньше можно было решить без собрания. Требования есть также и у бирж, на которых размещают акции: например, компания должна участвовать в социальной политике — оплатить медицинскую страховку и фитнес-клуб своим сотрудникам, построить детскую площадку или провести спортивные соревнования.

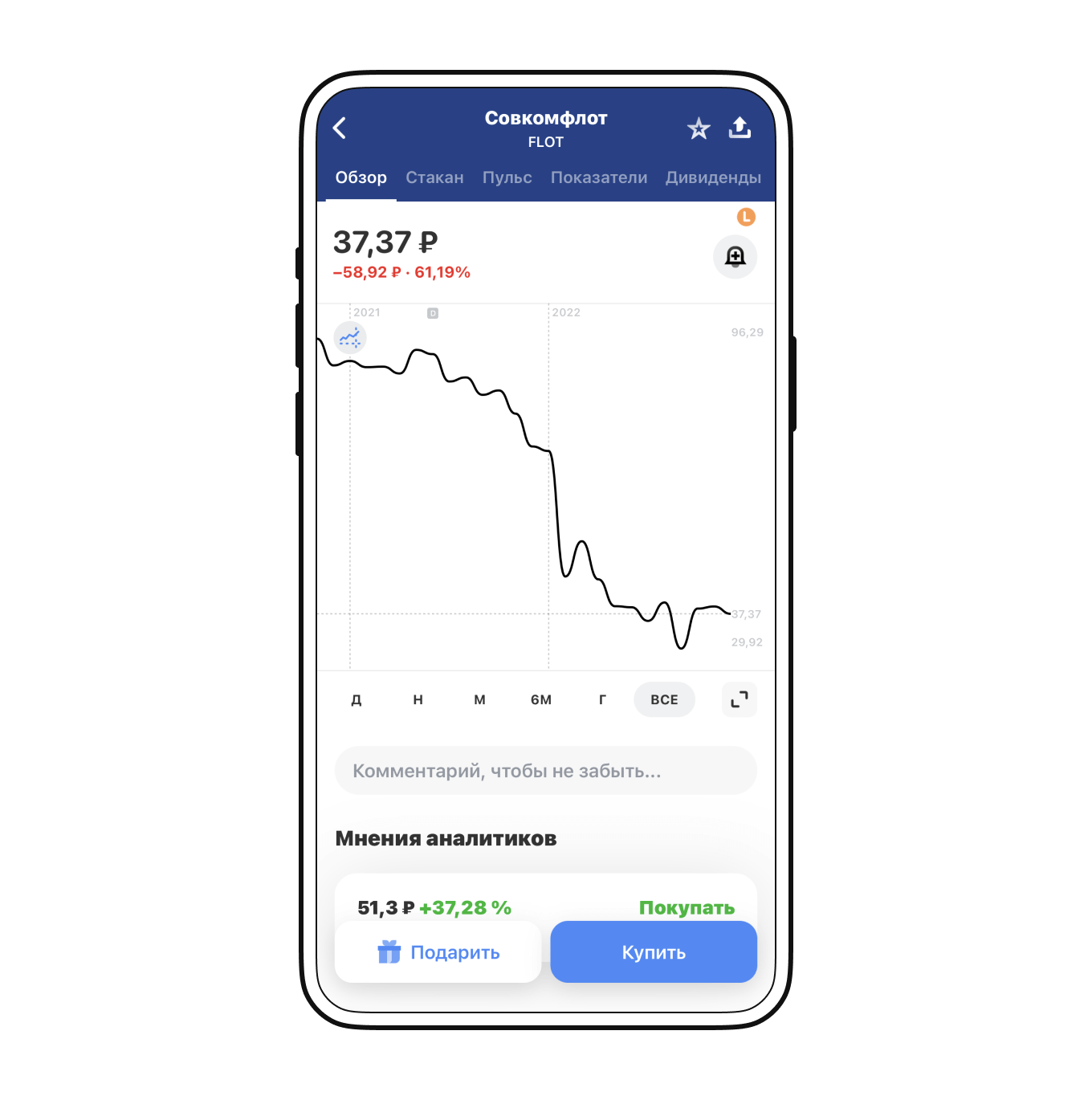

Рыночная цена окажется ниже цены размещения. Это может случиться как сразу после первичного размещения, так и через какое-то время. Такая ситуация значит, что компания переоценила свою рыночную стоимость и спрос, она не может привлечь то количество инвестиций, которое планировалось.

Стоимость первичного размещения акций Совкомфлота на 07.10.2020 — 105 ₽ за акцию. После IPO рыночная цена стала падать и за два года опустилась до 37,37 ₽ — на 15 декабря 2022 года. Это плохо и для инвесторов — они не только не заработали на акциях, а еще и потеряли деньги, и для компании — снижается ее рыночная стоимость и уровень надежности в глазах партнеров.

Биржа может принять решение убрать акции из листинга. До IPO акция должна попасть в биржевой список — это список всех бумаг, которые допущены на биржу. Процесс включения акций в биржевые списки называется листингом.

После выпуска акций могут произойти такие ситуации:

- компания станет убыточной, что будет видно из ее публичной отчетности;

- компания нарушит правила биржи, на которой размещает акции.

В такой ситуации биржа может убрать акции из листинга, и тогда бизнесу придется выкупать все акции, которые есть на руках у инвесторов. Это может разорить компанию.

Как проходит выпуск акций по этапам

Выпуск акций можно разделить на несколько этапов:

- Компания нанимает андеррайтеров.

- Готовит необходимые для IPO документы.

- Проходит процедуру листинга.

- Андеррайтеры и компания проводят пиар-программу — Roadshow.

- Компания начинает продавать акции на бирже.

Компания нанимает андеррайтеров. Андеррайтеры — это инвестиционный банк или пул банков. Они занимаются всем, что связано с подготовкой к IPO. Например, оценивают финансовые показатели и стоимость компании, а потом считают необходимое для размещения количество акций.

Еще андеррайтеры помогают с продажей акций: выкупают их сами либо находят покупателей. В первом случае их услуги стоят гораздо дороже, так как они берут на себя больше рисков.

Готовит необходимые для IPO документы. В первую очередь — это проспект эмиссии ценных бумаг. Также компании надо предоставить финансовую и бухгалтерскую отчетность и получить заключения аудиторов и юристов. Несколько подробнее документы разберем ниже на примере Московской фондовой биржи. До момента начала пиар-кампании готовят маркетинговые документы.

Проходит процедуру листинга. Компания проходит проверку комиссии по ценным бумагам на бирже, по ее результатам акции включают в один из трех уровней листинга.

Андеррайтеры и компания проводят Roadshow. Roadshow — это рекламная пиар-кампания. Компания старается показать себя в лучшем свете, руководство участвует в конференциях, встречается с потенциальными инвесторами, ключевые сотрудники дают интервью средствам массовой информации.

Андеррайтеры за это время собирают заявки от потенциальных инвесторов. В заявке инвестор указывает, сколько акций и по какой цене он готов купить. Так определяют диапазон цены акции при выходе на IPO.

Компания начинает продавать акции на бирже. Это последний этап. Если до этого андеррайтеры провели хорошую пиар-кампанию, договорились с инвесторами, а еще не случилось форс-мажоров — компания успешно выходит на IPO.

Какие документы понадобятся для выпуска акций на Московской фондовой бирже

В рамках статьи мы не можем рассмотреть полный список документов, он слишком объемный. Его можно изучить в руководстве для эмитента Московской фондовой биржи, во втором разделе. Дальше кратко пройдемся только по основным документам.

Проспект эмиссии ценных бумаг — главный документ, который нужен для получения листинга на Московской бирже. В нем публикуется краткая информация о бизнесе, информация о финансово-хозяйственной деятельности, финансовая отчетность, сведения об акционерах или участниках компании, ее руководителях и ответственных. Также в проспекте есть отдельный раздел, где нужно описать объемы, сроки и условия размещения акций.

Соглашение об андеррайтинге — договор, в соответствии с которым банки-андеррайтеры принимают на себя обязательство продать определенное количества акций по определенной цене.

Юридические и налоговые заключения — результат проверки компании аудиторскими и юридическими компаниями. Основная цель проверки — помочь компании подготовить развернутый проспект и сформировать юридическую защиту от потенциальных претензий покупателей акций.

Маркетинговые документы — презентации для инвесторов, банковских аналитиков, пресс-релизы. Например, пресс-релиз о готовности провести IPO или пресс-релиз о ценовом диапазоне.

Какие требования к компаниям на Московской фондовой бирже

Чтобы акциями можно было торговать, Московская фондовая биржа должна включить их в «Список ценных бумаг, допущенных к торгам на МФБ».

Компании отличаются друг от друга, поэтому биржа изучает их и присваивает уровень надежности. Всего таких уровня три. Уровни помогают инвестору понять, какие компании соответствуют самым высоким требованиям биржи. Уровни надежности указывают в официальных документах, но на практике при сделках не используют.

Акции второго и первого уровня считаются надежными, их включают в котировальные списки. Это значит, их может купить любой брокер. Акции третьего уровня считаются высокорискованными, попадают в некотировальные списки. Такие акции могут купить только квалифицированные инвесторы. А вот страховым и пенсионным фондам, наоборот, запрещено вкладывать деньги в акции третьего уровня.

В зависимости от того, на какой уровень претендует компания, к ней будут предъявляться разные требования.

Третий уровень — бумаги низкой надежности. К компаниям предъявляют минимальные требования:

- Подготовить проект выпуска акций.

- После выхода на биржу публиковать финансовые отчеты в свободном доступе.

Третий уровень дает возможность стать участником финансового рынка молодым и развивающимся компаниям.

Второй уровень — бумаги средней надежности. Требований уже больше — к условиям третьего уровня добавляются дополнительные:

- Срок существования компании — не меньше 13 месяцев.

- Есть отчетность по МСФО за последний календарный год.

- В компании есть минимум два независимых директора, проводится внутренний аудит.

- Доля обыкновенных акций в свободном обращении — не меньше 10% от всего выпуска.

- Рыночная цена акций в свободном обращении — от 1 млрд рублей.

- Доля привилегированных акций в свободном обращении — не меньше 10% от выпуска.

- Рыночная цена привилегированных акций в свободном обращении — от 500 млн рублей.

На этом уровне размещаются аптечная сеть «36,6», КАМАЗ, Сургутнефтегаз.

Первый уровень — бумаги с высокой надежностью. К требованиям предыдущих уровней добавляют дополнительные:

- Компания существует не менее 3 лет.

- Есть отчетность по МСФО за последние 3 года.

- Минимальная доля обыкновенных акций в свободном обращении считается от уровня капитализации компании.

- Рыночная цена обыкновенных акций — от 3 млрд рублей, привилегированных — от 1 млрд рублей.

Первый уровень — это голубые фишки, например Роснефть, ЛУКОЙЛ. При размещении акций на бирже они сразу попадают на самый высокий уровень листинга.

Биржа может повысить или понизить уровень надежности — все зависит от того, насколько четко компания выполняет требования определенного уровня листинга.

Главное

- Выпуск акций дает возможность компании привлечь больше инвесторов, получить объективную рыночную оценку своих активов, укрепить репутацию.

- Первичный выпуск акций, или IPO, — это первое размещение акций на бирже.

- При выпуске акций есть риски, например рыночная цена окажется ниже цены размещения, биржа решит убрать акции из листинга или внезапно изменится рыночная ситуация.

- Площадки для размещения акций — Московская и Санкт-Петербургская фондовые биржи.

- Процедура выпуска акций может занимать от 6 месяцев до нескольких лет. Главный документ при выходе на IPO — проспект эмиссии ценных бумаг.

Рынок именно акций — это сентиментальный рынок, в котором нет места объективности, где все смотрят друг на друга — когда кто дёрнется от вовремя подсунутых новостей, и тогда начинается драка за золото — кто быстрее у кого урвёт кусок. Умные аналитики инвестдомов тычат розничным инвесторам свои технические анализы, которые только в дурдоме поймут.