Счет эскроу — это банковский счет для безопасных сделок между продавцом и покупателем. Для них это своеобразная страховка: покупатель знает, что он получит купленный товар, работу или услугу, а продавец — что гарантированно получит всю сумму без риска неуплаты.

Предприниматель хочет закупить зарубежное оборудование у поставщика. Оборудование стоит дорого, сейчас его в наличии нет, надо подождать пару месяцев.

С этим поставщиком предприниматель раньше не работал. Он переживает, что поставки может и не быть, а сам он потеряет деньги.

Чтобы этого избежать, предприниматель открывает в банке счет эскроу и переводит туда деньги. Поставщик их сможет получить только тогда, когда предприниматель получит оборудование.

Рассказываем, как работает счет эскроу, кто и когда его использует и как его открыть.

Когда используется счет эскроу

В большинстве сделок открывать счет эскроу не обязательно. Исключение — покупка недвижимости в рамках договора долевого участия. В этом случае покупатель и застройщик обязаны заключить сделку с использованием эскроу-счета.

Счет эскроу открывают при крупных сделках в двух случаях:

- Когда у одной из сторон есть сомнения, что партнер выполнит свою часть сделки.

- Когда со дня платежа и до получения товара, работы или услуги проходит длительное время. Например, несколько месяцев.

Компании и предприниматели могут работать со счетом эскроу в сделках продажи бизнеса, товарного знака или изобретений, при покупке коммерческой недвижимости или передаче прав собственности.

Кто участвует в сделках со счетом эскроу

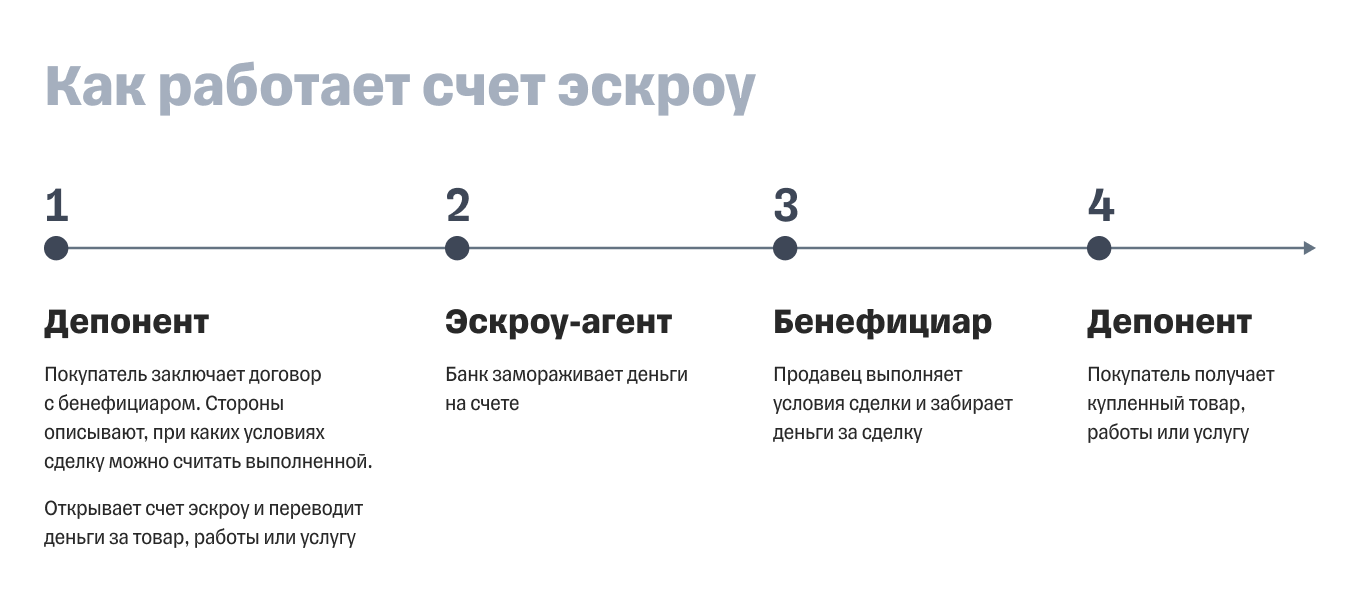

В сделках со счетом эскроу участвуют три стороны: депонент, бенефициар и эскроу-агент. Депонент — это тот, кто открывает счет эскроу, покупатель. Бенефициар — тот, кто получит деньги, если выполнит условия сделки. Эскроу-агент — банк, в котором стороны открывают счет.

В чем особенность счета эскроу

До тех пор, пока продавец не выполнит условия сделки, деньги на счете принадлежат депоненту — покупателю. Если кто-то из сторон решит расторгнуть сделку, то депонент забирает деньги, а счет закрывается.

Чтобы одна из сторон смогла снять деньги со счета, она должна предоставить доказательства, что условия сделки выполнены или, наоборот, не выполнены. Без них банк не может отдать деньги.

Предприниматель покупает у другого ИП коммерческое помещение. Для сделки стороны решили открыть счет эскроу. Предприниматель-продавец получит деньги, только когда предъявит банку выписку из ЕГРН, где указан новый собственник помещения — ИП-покупатель.

Какие именно документы будут считаться свидетельством выполнения или невыполнения условий сделки, стороны определяют сами и заранее прописывают в договоре при открытии счета.

Банк не может использовать деньги на счете эскроу в своей работе. Если суммы с депозитов банки используют для выдачи кредитов, то сделать так с деньгами на счете эскроу нельзя. Но и проценты на него тоже не начисляются. Кроме того, приставы не могут взыскать деньги с такого счета, и банк не вправе приостановить операции по нему в рамках закона № 115-ФЗ.

За открытие счета депонент платит комиссию. Комиссия зависит от банка, часто она не превышает одного процента от суммы.

При работе со счетом эскроу есть несколько исключений, если речь про сделку долевого строительства. Так, комиссию банку платит не покупатель квартиры, а компания-застройщик. Депонент только вносит деньги. Сумму до 10 млн рублей страхует Агентство по страхованию вкладов. Если покупатель положит на счет 12 млн рублей, застрахованы будут только 10 млн рублей.

Преимущества и недостатки

В работе со счетом эскроу есть несколько преимуществ и нюансов.

Чем счет эскроу отличается от банковской ячейки и аккредитива

Банковская ячейка и аккредитив — инструменты, которые тоже можно использовать для гарантированных расчетов. Рассказываем, чем эти два инструмента отличаются от счета эскроу.

Банковская ячейка — это сейф в банке для наличных. Депонент, то есть тот, кто покупает товар, услугу или работы, арендует ячейку в банке и кладет туда деньги. Кроме покупателя доступ к ячейке может быть и у других лиц, например у продавца. Для этого покупатель заранее оговаривает с банком, кто именно может получить доступ и на каких условиях. Как правило, при предъявлении документа, что сделка между продавцом и покупателем состоялась. Таким образом, после сделки продавец предъявляет банку документ о закрытии сделки и забирает деньги покупателя из ячейки.

Главное отличие банковской ячейки от счета эскроу — наличный расчет. Кроме того, воспользоваться ей могут только физлица. Если в сделке участвует компания, ячейка не подойдет.

Аккредитив — форма расчета, когда банк замораживает деньги покупателя и переводит их на счет продавца, только когда тот выполнит условия сделки. Принцип работы тот же, что и со счетом эскроу.

Одно из отличий аккредитива от счета эскроу — типы сделок, для которых используются инструменты. Например, аккредитив нельзя использовать для сделки в долевом строительстве — можно только счет эскроу.

Есть и технические различия. В сделках с аккредитивом покупатель может использовать векселя. Это тип документа, по которому должник обещает выплатить деньги продавцу в определенные сроки. А со счетом эскроу возможен только безналичный расчет.

Отозвать аккредитив можно в любой момент, даже не предупреждая продавца. Со счетом эскроу так сделать нельзя.

Как открыть счет эскроу и что учесть

Рассказываем, какие документы нужны для открытия счета и какие ситуации могут возникнуть в работе со счетом.

Какие документы нужны для открытия эскроу-счета. Нужно подать заявление в банк и заключить договор. Договор счета эскроу подписывают все стороны сделки: депонент, бенефициар, банк. В нем они указывают, какой товар, работу или услугу покупает депонент, условия выполнения сделки, документы, которые будут подтверждать выполнение этих условий, а также сроки и размер платежа.

Если в сделке участвует физлицо, из документов может понадобиться только паспорт. Для компаний и предпринимателей точный список документов предоставит банк.

Может ли депонент забрать деньги обратно. Депонент может вернуть деньги со счета эскроу в двух случаях:

- Сделка сорвалась, и стороны расторгли договор. Забрать деньги со счета по своему желанию нельзя.

- Банк обанкротился или лишился лицензии. Но это касается только ИП или обычных покупателей-инвесторов по договору долевого участия, то есть ДДУ, и для сумм до 10 млн рублей.

Как быть, если банк обанкротится или лишится лицензии. Депонент защищен, только если эскроу-счет открыт ИП или обычным человеком для оплаты долевого строительства. В случае банкротства или отзыва лицензии у банка Агентство по страхованию вкладов вернет депоненту деньги, но не более 10 млн рублей.

Если счет эскроу открыт для других целей или депонент — компания, вернуть вклад не получится. Но депонент может самостоятельно застраховать вклад на счете эскроу, чтобы при банкротстве банка или отзыве лицензии получить деньги от страховой компании.

Что важно запомнить

- Счет эскроу — это специальный счет для продавца и покупателя, который они открывают в банке под конкретные сделки. Как только сделка закрыта и продавец снимает со счета деньги, счет автоматически закрывается.

- Банк замораживает деньги на счете эскроу. Депонент не может их просто так забрать, а бенефициар — снять, если не выполнил условия. Счет нельзя арестовать, если у депонента долги или он обанкротился.

- При открытии счета эскроу стороны заключают договор. Один из ключевых его пунктов — условия, по которым стороны понимают, что сделка выполнена или нет. Стороны сами определяют, какие документы считать свидетельством для банка о статусе сделки.

- При расторжении сделки деньги со счета эскроу получает депонент.

- В сделках долевого участия при работе со счетом эскроу есть особенности. Например, комиссию банку платит компания-застройщик, а сумма до 10 млн рублей всегда страхуется Агентством по страхованию вкладов. Но получить застрахованную сумму может только обычный человек или ИП.

- Похожие инструменты для гарантированного расчета — банковская ячейка и аккредитив. От счета эскроу они отличаются условиями работы.