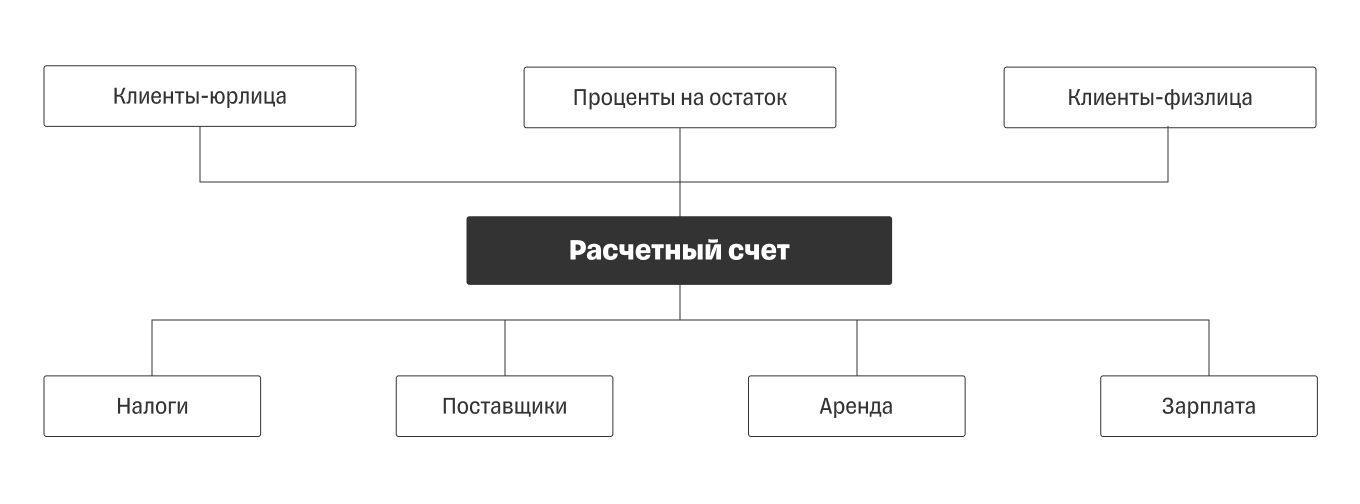

Расчетный счет — это счет в банке, который могут открывать компании и ИП. Он нужен для безналичных расчетов с контрагентами, клиентами, государственными органами. Например, на расчетный счет поступают деньги от клиентов, и с него же можно оплатить аренду офиса.

Это единственный счет, с которым можно вести бизнес. Личные счета для этого не подходят.

Расчетный счет иногда путают с лицевым, но это разные понятия. На расчетный можно получать деньги клиентов, расплачиваться с поставщиками за сырье, а лицевой можно использовать только для хранения денег, перечисления зарплат и получения кредитов.

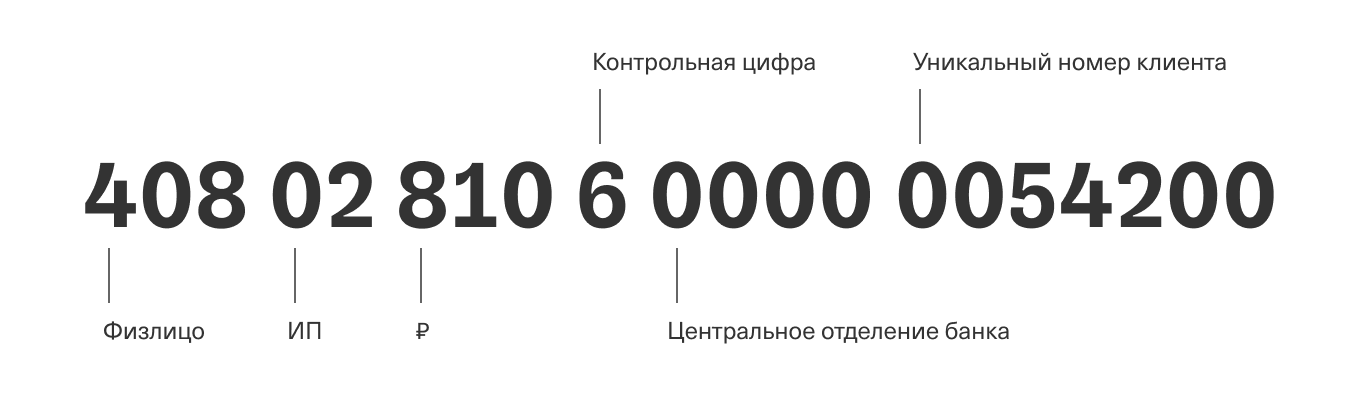

Что означают цифры в расчетном счете

Номер расчетного счета состоит из 20 цифр. Группы цифр в номере шифруют данные о владельце: кто открыл расчетный счет и для каких целей, в каком банке, в какой валюте. Разберем их значение на примере расчетного счета Нескучных финансов.

- Три первые цифры — указывают, кто владелец или на специфику расчетов. 408 означает, что владелец счета — физлицо.

- Четвертая и пятая цифры указывают, с какой целью открыт счет для физлиц и ИП, а для компаний — чем они занимаются. 02 уточняет, что счет открыл ИП.

- Шестая и восьмая цифры — валюта, в которой хранятся деньги. 810 — рубли.

- Девятая — контрольная цифра, с помощью которой банки проверяют, нет ли ошибки в номере счета, и его статус.

- Цифры с 10‑й по 13-ю означают идентификатор подразделения банка. 0000 — центральное отделение.

- Последние семь цифр — уникальный номер, присваиваемый клиенту.

Знать все особенности расшифровки не обязательно. Но с помощью этих значений можно, например, больше узнать о контрагентах.

Советы из книг: как продвигать продукт и растить продажи

Зачем нужен расчетный счет

Если компания хочет работать легально, ей придется открыть расчетный счет. ИП может работать без расчетного счета, используя наличные, но это грозит рядом ограничений.

Расчетный счет для компаний. Компаниям расчетный счет нужен, чтобы платить налоги, пени и штрафы. Кроме того, с его помощью принимают платежи от клиентов и партнеров, расплачиваются с поставщиками, подключают эквайринг, платят зарплаты и страховые взносы, открывают депозит в банке и оплачивают кредиты.

Двое сооснователей открыли швейный цех и решили работать без расчетного счета. Один из них попробовал оплатить налог наличными через кассу банка, но налоговая платеж не зачла. Это может грозить пенями и даже блокировкой счета.

Чек-лист «Как открыть ООО»

Составили чек-лист, который поможет открыть ООО. В нем рассказали, что должно быть в уставе компании, какую систему налогообложения выбрать и какие документы отправлять в налоговую для регистрации бизнеса.

Расчетный счет для ИП. ИП не обязан открывать расчетный счет, но вести без него бизнес практически невозможно.

Без расчетного счета ИП может принимать оплату от клиентов только наличными. Лимит поступлений — не больше 100 000 ₽ по одному договору с компанией или другим ИП. Это же ограничение действует, когда платит сам ИП. Если получил большую сумму, нужно провести ее через расчетный счет.

Владелец автомастерской работает только с наличными. Но каждый раз, когда сумма контракта более 100 000 ₽, ему приходится заключать несколько договоров и получать деньги частями. Это опасно: если налоговая заметит, может выписать штраф.

Кроме того, без расчетного счета нельзя подключить эквайринг, а контрагенты могут отказаться заключать договор из-за возможных проблем со своим банком. Еще два ограничения — предприниматель не сможет участвовать в тендерах, проводить валютные сделки с иностранными партнерами, например импортировать товар.

С расчетным счетом предприниматель может вести внутреннюю отчетность: например, через приложение банка посмотреть и проанализировать данные о любых операциях. А еще это помогает не смешивать личные финансы с деньгами бизнеса.

Чек-лист «Как зарегистрировать ИП»

Подготовили чек-лист для тех, кто планирует стать индивидуальным предпринимателем. В инструкции рассказали, какую выбрать систему налогообложения и какие документы отправлять в налоговую для регистрации бизнеса.

Как открыть расчетный счет

Открыть расчетный счет можно на официальном сайте банка или в отделении — если оно есть.

При выборе банка обратите внимание на его надежность и лимиты для поступления денег, доступен ли эквайринг, оперативно ли работает служба поддержки. Как выбрать банк — рассказали в статье по ссылке.

Пакет документов для открытия расчетного счета ИП и ООО разный, для ИП он обычно меньше. Например, в Т-Банк ИП хватит только паспорта, а компании понадобятся паспорт руководителя, приказ о его назначении и устав. Ниже собрали самые частые требования остальных банков.

Для компаний обычно нужны:

- решение об учреждении ООО;

- устав;

- приказ о назначении директора и его паспорт;

- лист записи в ЕГРЮЛ;

- ИНН.

Банк может попросить и другие документы. Например, отзыв партнеров или других банков о работе с вами, чтобы подтвердить вашу надежность.

Индивидуальному предпринимателю, как правило, нужно предоставить:

- паспорт;

- ИНН;

- лист записи в ЕГРИП.

После передачи документов в банк нужно подписать договор. Это можно сделать в отделении банка или заполнить заявку онлайн с помощью электронной подписи, а затем передать представителю банка документы в любом удобном месте — он приедет в назначенное время и место.

Банк проверит документы, и, если с ними все в порядке, счетом можно будет начать пользоваться уже через 1—3 дня после их передачи.

Почему банк может отказать

Бывают случаи, когда банк отказывает в открытии расчетного счета. Вот три распространенные причины:

- У компании или ИП проблемы с адресом в ЕГРЮЛ или ЕГРИП, например это адрес массовой регистрации.

- Пакет документов неполный или с ошибками.

- Банк подозревает, что имеет дело с фирмой-однодневкой: уставный капитал заявлен в минимальном размере, компания не подает отчетность или она нулевая.

Если пришел отказ, нужно узнать причины. Для этого можно позвонить в банк и попросить объяснения. Например, если принесли не те документы или в них была ошибка, можно собрать и подать их заново.

Если снова пришел отказ, можно обратиться в межведомственную комиссию Центрального банка. Заявление можно отправить по почте или через интернет-приемную. Подробная инструкция — в указании ЦБ.

Почему счет могут заблокировать

Расчетный счет компании или ИП могут заблокировать полностью или частично, из-за чего бизнес больше не сможет проводить часть операций — например, переводить деньги. Чаще всего счета блокируют налоговая или банки.

Вот две наиболее частые причины, почему может заблокировать счет налоговая:

Компания или ИП не платит налоги, сборы, пени и штрафы. Если налоговая видит долг более 500 ₽, она отправляет требование погасить его. Если не исполнить требование, счет заблокируют после того, как налоговая разместит заключение в реестре решений о взыскании задолженности.

ИП или компания не сдали налоговую отчетность в течение 20 дней после положенного срока. Это дает налоговой основания без предупреждения заблокировать счет в любой момент в течение трех лет.

В каждом случае налоговая сообщает о своем решении. В течение рабочего дня после блокировки счета она направляет компании или ИП заказное письмо.

Чтобы разблокировать счет, сначала надо узнать причину и выполнить требования налоговой — например, уплатить штраф или передать нужную отчетность.

Бывает, что налоговая заблокировала счет по ошибке. Тогда нужно обратиться в свою инспекцию и подтвердить документально, что не допускал нарушений: например, отправить квитанцию об уплате налога.

Что важно запомнить

- Расчетный счет — банковский счет для бизнеса.

- Расчетный счет обязателен для компаний, ИП могут обходиться без него, но придется работать с ограничениями.

- Банк может отказать в открытии расчетного счета, если у компании есть проблемы с адресом в ЕГРЮЛ, неправильно собран пакет документов или плохая репутация.

- Расчетный счет могут заблокировать. Например, если предприниматель не уплатит налог вовремя.