После отгрузки продавец примет к вычету НДС с аванса, а покупатель восстановит свой вычет. Подробнее про восстановление НДС мы рассказали отдельно и еще расскажем ниже.

Эта статья будет полезна компаниям и ИП на ОСН, так как они плательщики НДС. Компании и ИП на спецрежимах в большинстве случаев НДС не уплачивают, поэтому счет-фактуру на аванс им выставлять не нужно.

Что такое авансовый счет-фактура

Авансовый счет-фактура — налоговый документ, который оформляет продавец при получении предоплаты за товары, работы, услуги или имущественные права.

По договору компания «Орион» должна отгрузить компании «Терра» запчасти для станков на 10 млн рублей под аванс в размере 20% — 2 млн рублей. «Терра» перечислила аванс. «Орион» выставил счет-фактуру на сумму предоплаты.

Если авансов несколько, на каждый нужно составить отдельный счет-фактуру.

Зачем нужен. По счету-фактуре на аванс продавец начисляет к уплате НДС, а покупатель принимает к вычету ту же сумму. После отгрузки стороны меняются местами: продавец заявляет вычет НДС с аванса, а покупатель восстанавливает к уплате в бюджет.

Авансовый счет-фактура не нужен, если продавец — не плательщик НДС либо освобожден от уплаты этого налога. Если же бизнес на УСН выставит счет-фактуру с выделенной суммой НДС, ему придется перечислить налог в бюджет.

Сроки. Выставить счет-фактуру на аванс нужно в течение пяти календарных дней с даты получения денег. Например, аванс поступил 1 июня, значит, счет-фактуру надо выставить до 6 июня включительно. Если последний день срока — выходной или праздник, выставить документ нужно в ближайший рабочий день.

Когда авансовый счет-фактуру можно не выставлять

Есть четыре случая, когда счет-фактуру на аванс можно не выставлять:

- Продавец получил предоплату за товары, работы или услуги, срок изготовления которых больше шести месяцев, — пункт 13 статьи 167 НК РФ. Их перечень утвержден постановлением Правительства РФ от 28.07.2006 № 468.

- По операциям, которые не облагаются НДС или облагаются налогом по ставке 0% — статьи 149 и 164 НК РФ.

- Если продавец освобожден от уплаты НДС — пункт 17 правил ведения книги продаж.

- Если отгрузка будет в течение пяти календарных дней после аванса и в том же квартале. Например, аванс поступил 1 июня. Если товар успели поставить до 6 июня, счет-фактуру на аванс можно не выставлять.

Если поставки по договору идут непрерывно и регулярно, например в течение месяца через день, можно не выставлять счет-фактуру при каждом получении предоплаты. Достаточно составить один счет-фактуру — до 5-го числа месяца, следующего за истекшим.

Как зарегистрировать авансовый счет-фактуру

Зарегистрировать авансовый счет-фактуру должны и продавец, и покупатель.

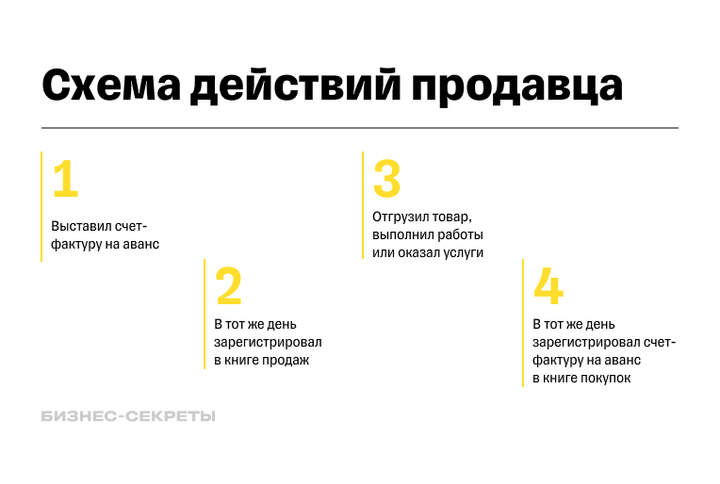

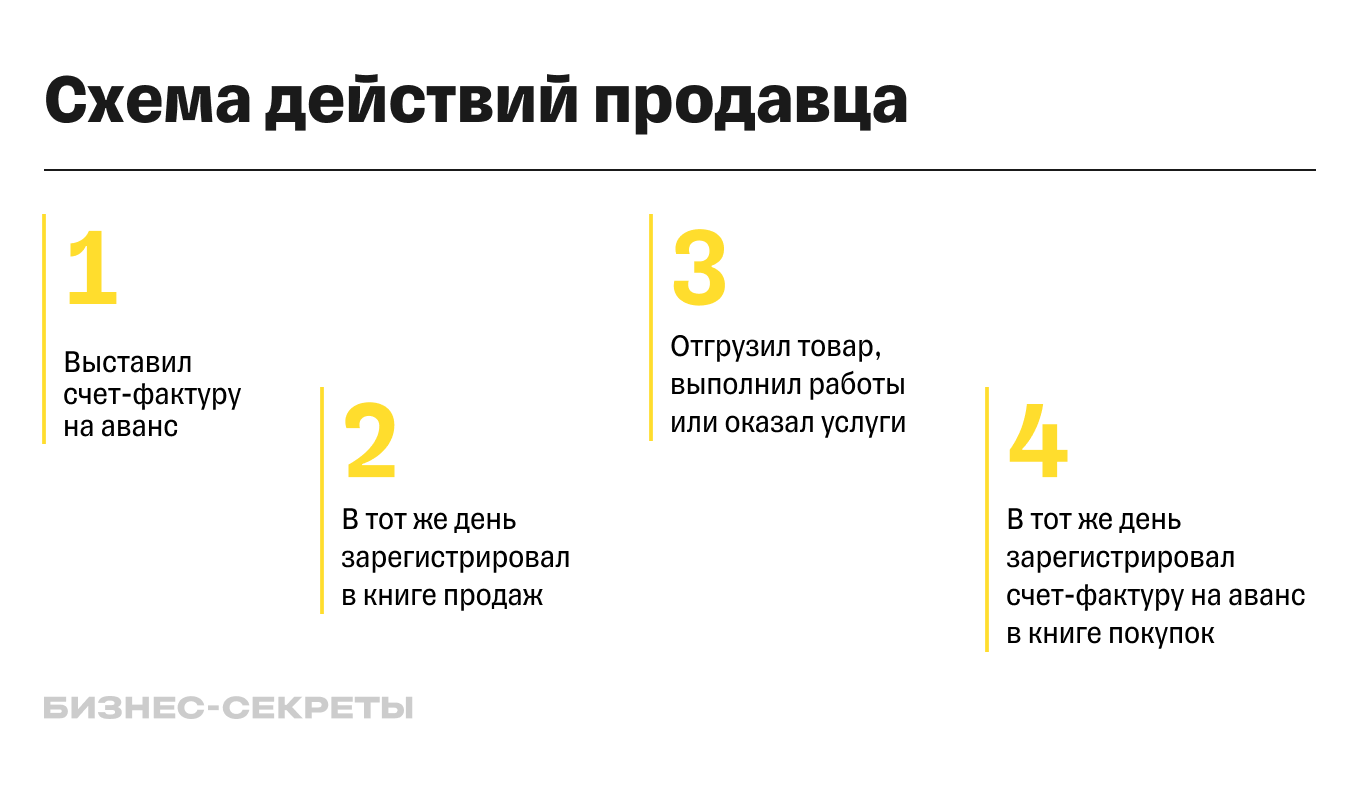

Продавец действует так:

- Заполняет в книге продаж все графы, кроме 14, 16 и 19 и граф, данных для которых нет. После он вправе принять выделенную сумму НДС.

- В момент отгрузки регистрирует тот же счет-фактуру в книге покупок и принимает к вычету НДС с предоплаты.

Покупатель действует так:

- Как только получил от продавца счет-фактуру на аванс, регистрирует документ в книге покупок. С этого момента он вправе принять к вычету выделенную сумму НДС.

- Получает товары, работы, услуги в счет аванса со счетом-фактурой на отгрузку. Этот документ тоже нужно зарегистрировать в книге покупок и принять к вычету НДС с отгрузки.

- Восстанавливает НДС с аванса. Это означает, что налог, который принят к вычету, теперь надо начислить к уплате.

Чтобы восстановить НДС, счет-фактуру на аванс нужно зарегистрировать в книге продаж с кодом вида операции 21. Дальше подробно рассмотрим весь процесс на примере.

Как заполнить счет-фактуру на аванс

Счет-фактуру на полученный аванс составляют по типовой форме. Его можно оформлять на бумаге или в электронном виде.

Бумажный счет-фактуру составляют в двух экземплярах: по одному для продавца и покупателя. Заполнять бумажный счет-фактуру можно от руки, на компьютере либо комбинированно: частично так, частично так.

Электронный счет-фактуру составляют по формату из приказа ФНС, если согласны обе стороны сделки.

Счет-фактура

Бланк счета-фактуры заполняют при выполнении операции, которая облагается НДС. Документ позволяет покупателю на общей системе налогообложения получить вычет НДС и снизить его налог к уплате.

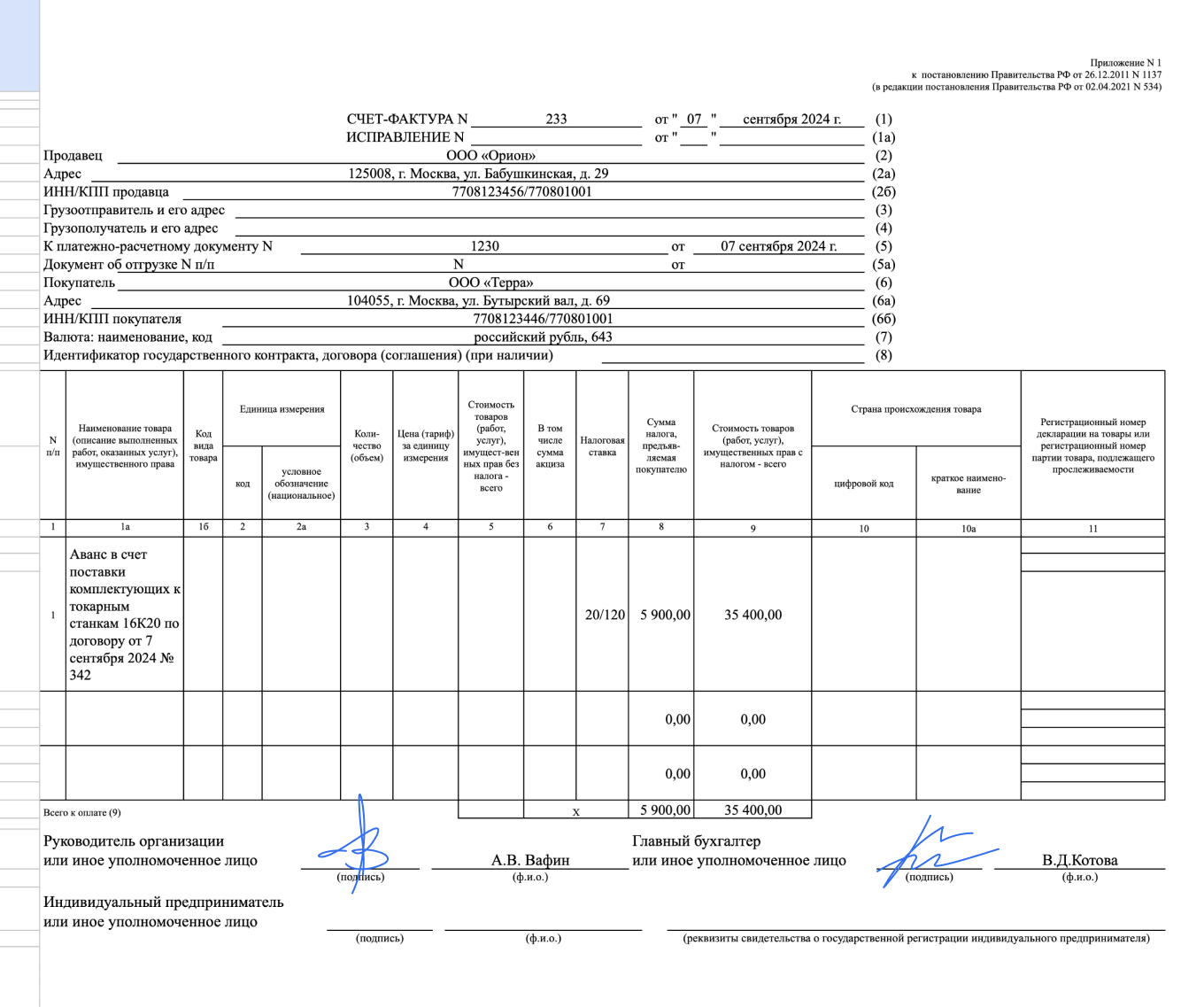

Пример заполнения счета-фактуры

Компания «Орион» поставляет компании «Терра» расходники к станку на 60 000 ₽ по предоплате 100%. Отгрузка — двумя партиями: на 50 000 и 10 000 ₽.

Порядок действий продавца и покупателя:

- Покупатель перечислил аванс 60 000 ₽.

- Продавец получил предоплату — 60 000 ₽, выставил счет-фактуру на аванс 60 000 ₽ с выделенным НДС 10 000 ₽: 60 000 ₽ × 20/120 и зарегистрировал документ в книге продаж.

- Покупатель получил от продавца счет-фактуру на аванс, зарегистрировал в книге покупок и принял к вычету НДС 10 000 ₽.

- Продавец отгрузил первую партию расходников на 50 000 ₽, в том числе НДС 20% — 8333,33 ₽. Выставил счет-фактуру на отгрузку. Зарегистрировал документ в книге продаж и принял к вычету НДС с полученной предоплаты, для чего отметил авансовый счет-фактуру в книге покупок.

- Покупатель зарегистрировал счет-фактуру на отгрузку в книге покупок, а также счет-фактуру на аванс — в книге продаж с кодом 21. После этого восстановил часть НДС, принятую к вычету с аванса. В графе 13б книги продаж он указал 50 000 ₽. В графе 17 восстанавливаемую сумму НДС — 8333,33 ₽.

- Продавец отгрузил вторую партию расходников на 10 000 ₽, в том числе НДС 1666,67 ₽, выставил счет-фактуру на отгрузку и принял к вычету налог с аванса — 1666,67 ₽.

- Покупатель получил счет-фактуру и вторую партию товара, зарегистрировал документ в книге покупок. Затем восстановил НДС с аванса, для чего показал в графе 13б книги продаж 10 000 ₽, а в графе 17 — 1666,67 ₽.

Вот как выглядит заполненный счет-фактура на аванс из примера выше.

Какая ответственность за ошибки в счете-фактуре

Штрафы за ошибки в авансовых счетах-фактурах не предусмотрены. Но если продавец при оформлении счет-фактуры допустил ошибки, из-за которых при проверке инспекторы не смогут точно определить продавца и покупателя, сумму аванса, налоговую ставку и предъявленную сумму НДС, покупателю могут отказать в вычете налога. А это значит, что придется доплачивать НДС, часто это серьезные суммы.

А вот ошибка в реквизитах платежного поручения, по которому был перечислен аванс, не критична. Если остальные строки и графы счета-фактуры заполнены правильно, отказать покупателю в вычете инспекция не вправе.

Главное

- Продавец на ОСН выставляет счет-фактуру на аванс, если покупатель на общем режиме перечислил ему предоплату.

- Если авансов несколько, на каждый из них выставляют свой счет-фактуру.

- Оформить документ надо в течение пяти рабочих дней с момента получения предоплаты. Если между предоплатой и отгрузкой меньше пяти дней в пределах одного квартала, авансовый счет-фактуру можно не выставлять.

- Выставленный счет-фактуру продавец регистрирует в книге продаж и начисляет НДС к уплате.

- Покупатель регистрирует полученный авансовый счет-фактуру в книге покупок и принимает к вычету НДС.

- После отгрузки продавец выставляет покупателю счет-фактуру на товары, работы или услуги, который отмечает в книге продаж. В тот же день он регистрирует авансовый счет-фактуру в книге покупок и тем самым принимает к вычету НДС с аванса.

- Покупатель получает отгрузочный счет-фактуру и регистрирует в книге покупок, что означает вычет НДС по приобретенным товарам, работам или услугам.

- В тот же день покупатель регистрирует в книге продаж авансовый счет-фактуру и тем самым восстанавливает НДС с аванса, то есть начисляет к уплате в бюджет.

Работаете ли вы с авансовыми счетами-фактурами? Что вызывает наибольшие сложности?