Новый федеральный стандарт бухучета — ФСБУ — пришел на смену старому положению по бухгалтерскому учету, ПБУ 14/2007, которое утратило силу. ФСБУ 14/2022 сильно от него отличается. Так, стандарт ввел новые понятия, поменял подходы к признанию и учету НМА — нематериальных активов.

Кто применяет ФСБУ 14/2022

ФСБУ 14/2022 применяют все компании, у которых есть нематериальные активы, а также научно-исследовательские и опытно-конструкторские работы — НИОКР — или вложения в них.

Компании, которые вправе вести упрощенный бухучет, могут не учитывать НМА отдельно и сразу списывать в расходы либо не применять отдельные положения нового стандарта. Например, не проверять НМА на обесценение, то есть не изменилась ли их балансовая стоимость из строки 1110 баланса.

Упрощенный бухучет могут вести компании — субъекты малого предпринимательства из реестра налоговой службы или компании, получившие статус участников проекта «Сколково».

Учет НМА по ФСБУ 14 — что нового

Собрали в таблице несколько различий между старым ПБУ 14/2007 и действующим ФСБУ 14/2022. А дальше подробно разбираем каждое важное изменение.

Что относится к НМА

В новом ФСБУ обновили список НМА. Например, с 2024 года к нематериальным активам можно отнести неисключительные права на программное обеспечение — ПО. При этом из списка убрали разработанные самостоятельно средства индивидуализации, например товарные знаки или логотипы. С 2024 года признать их НМА нельзя.

В новом стандарте к НМА добавили:

- лицензии на отдельные виды деятельности;

- плату за пользование программой, даже если исключительные права на нее принадлежат разработчику.

Не считают НМА:

- финансовые вложения: акции, облигации;

- расходы на создание компании: госпошлину, услуги нотариуса;

- квалификацию сотрудников, их профессиональные и деловые качества;

- НИОКР, которые не привели к положительным результатам, например, с помощью новой технологии производства не получилась сверхпрочная ткань;

- право пользования арендованным имуществом;

- носители информации, на которые записаны объекты интеллектуальной собственности, например флешка с компьютерной программой;

- НМА для продажи.

При этом не все произведения, программы, изобретения будут считаться НМА, а лишь объекты, которые отвечают определенным критериям.

Условия признания НМА

Раньше одним из условий признания актива нематериальным было такое: компания не планирует его продажу в будущем. Сейчас этого условия нет.

По новому ФСБУ 14/2022 условия признания НМА такие:

- нет материально-вещественной формы;

- компания планирует его использовать более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев;

- способен приносить экономические выгоды в будущем;

- предназначен для обычной деятельности: используется в производстве продукции, выполнении работ, оказании услуг, в управленческих целях, при продаже продукции, актив можно сдавать в аренду.

То есть признаки остались практически те же, как и в ПБУ, кроме одного.

Лимит стоимости для признания НМА

В прежнем ПБУ 14/2007 не было лимита первоначальной стоимости НМА: к нематериальным активам относились активы с любой ценой, которые подходят под условия. Согласно новому ФСБУ 14/2022 теперь нужно самим устанавливать лимит минимальной стоимости НМА.

Обычно назначают такой же, как в налоговом учете, — более 100 000 ₽. Его нужно закрепить в учетной политике.

Активы стоимостью ниже лимита не НМА, а затраты на их создание и покупку отражают в текущих расходах.

Оценка при признании НМА

Раньше НМА оценивались по первоначальной стоимости, в которую включали расходы из перечня в ПБУ 14/2007. Среди них налоги, таможенные сборы, стоимость патента, стоимость консультаций по покупке НМА.

А вот расходы, которые бизнес понес после принятия НМА к учету, уже не включали в первоначальную стоимость актива.

Состав затрат, которые входят в первоначальную стоимость НМА в момент покупки или создания, в ФСБУ 14/2022 почти не поменялся. Но теперь в эту стоимость добавили и расходы на улучшение НМА после начала использования объекта, чего раньше не было.

Стоимость НМА, созданных в результате НИОКР

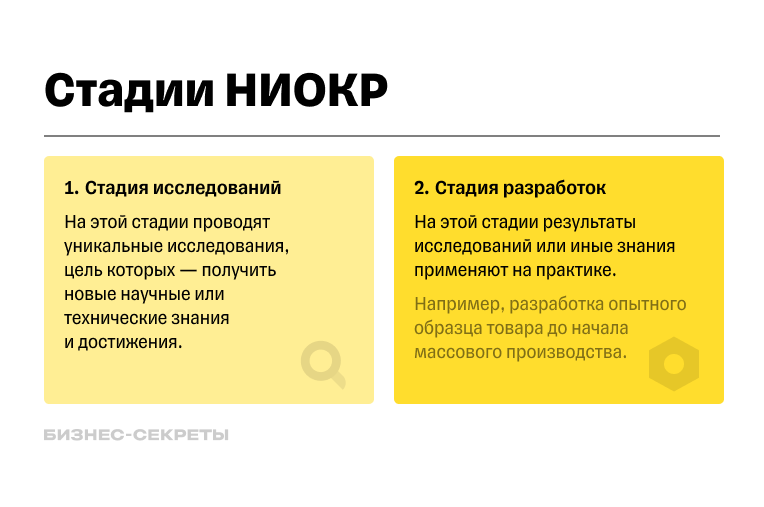

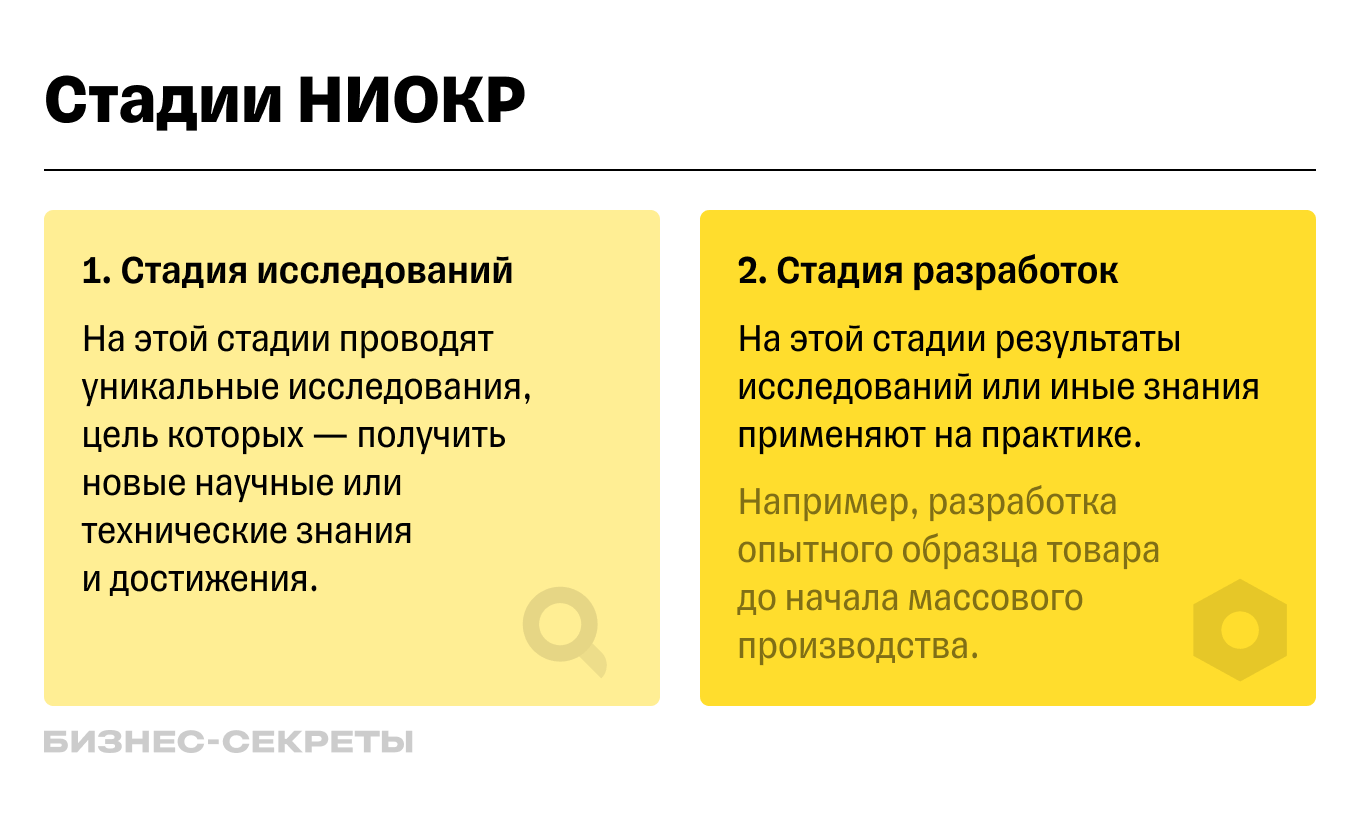

Чтобы понять, в чем суть изменений, вспомним, из чего состоят НИОКР — научно-исследовательские и опытно-конструкторские работы.

Ранее учет результатов НИОКР регулировало отдельное ПБУ 17/02. Согласно ему в стоимость НМА включали все затраты на НИОКР: относящиеся и к стадии исследований, и к стадии разработок. Для капитализации расходов на НИОКР было достаточно, что они связаны с созданием НМА.

По новому ФСБУ затраты стадии исследований и те, которые невозможно отнести к одной из этих стадий, не капитализируются. То есть их нельзя включить в стоимость актива. Эти затраты признают в расходах периода, к которому они относятся.

- компания планирует завершить создание НМА и довести его до пригодного к использованию состояния;

- компания может использовать НМА и намерена это делать;

- понесенные затраты обеспечат экономическую выгоду для компании.

Если хоть одно из условий не соблюдается, затраты не капитализируют, а относят на текущие расходы.

Амортизация НМА

Раньше в стандарте 14/2007 не было термина «элементы амортизации». В новом ФСБУ 14/2022 прописали его определение.

Амортизация — это процесс, в ходе которого стоимость всех нематериальных активов, кроме НМА с неопределенным сроком полезного использования, постепенно списывают на себестоимость продукции.

Чтобы ее начислить, нужно определить элементы амортизации: срок полезного использования — СПИ, ликвидационную стоимость НМА и способ начисления амортизации.

Ликвидационная стоимость НМА

В ПБУ 14/2007 не было понятия ликвидационной стоимости НМА. В ФСБУ 14/2022 такое определение прописали.

По новому стандарту ликвидационная стоимость НМА — сумма, за которую можно продать объект НМА в конце срока его полезного использования, минус затраты на его выбытие, например переоформление документов на актив.

Как правило, ликвидационная стоимость НМА равна нулю. Но есть три исключения:

- заключен договор, по которому другое лицо обязано купить у компании НМА в конце срока полезного использования;

- для НМА есть активный рынок;

- высока вероятность того, что активный рынок будет существовать и в конце срока полезного использования НМА.

В таких ситуациях ликвидационная стоимость будет приближена к среднерыночной — отличной от нуля.

Понятие «активный рынок» означает, что актив настолько часто продают и покупают, что есть регулярно обновляемая информация о его цене. Например, на программное обеспечение 1С цена известна и для этого НМА есть активный рынок.

А вот по торговым маркам, правам на выпуск музыкальных альбомов и кинофильмов, патентам или товарным знакам активного рынка нет, так как эти активы уникальны. А значит, их ликвидационная стоимость будет равна нулю.

Как начислять амортизацию и отражать ее в учете

Раньше амортизацию начисляли с 1-го числа месяца, следующего за тем, в котором приняли к учету. Прекращали начислять — с 1-го числа месяца, следующего за месяцем погашения стоимости или списания объекта с учета.

НМА приняли к учету 5 марта 2024 года, а списали — 10 марта 2025 года. Амортизацию начисляют с 1 апреля 2024 года по 1 апреля 2025 года.

По новому ФСБУ 14/2022 амортизацию начисляют с даты принятия НМА к учету и прекращают начислять с даты списания в бухучете.

НМА приняли к учету 5 марта 2024 года, а списали — 10 марта 2025 года. Амортизацию начисляют с 5 марта 2024 года по 10 марта 2025 года.

Но можно применять прежний порядок из ПБУ 14/2007. Свой выбор компания прописывает в учетной политике для целей бухучета.

Рассылка для бухгалтеров

Важные новости, разборы законов и советы для бухгалтеров, которые хотят упростить себе работу и больше зарабатывать. Отправляем раз в две недели

Переоценка НМА

В переоценке нематериального актива есть несколько изменений.

Изменился срок переоценки. Раньше переоценку проводили один раз в конце года. Понятия справедливой стоимости не было.

По новому ФСБУ 14/2022 переоценку проводят:

- либо один раз в год — по состоянию на конец отчетного года;

- либо чаще, если меняется справедливая стоимость НМА.

Новый термин «справедливая стоимость» означает цену, которая была бы получена при продаже актива на дату оценки.

Ввели понятие активного рынка. Раньше группы однородных НМА переоценивали по текущей рыночной стоимости, которую определяли по данным активного рынка. Но самого понятия активного рынка не было, а теперь его ввели.

Напомним, что для лицензий на ведение отдельных видов деятельности нет активного рынка, поэтому их не нужно переоценивать.

Изменили правила переоценки. Раньше в ПБУ показателем для переоценки была остаточная стоимость НМА. Теперь в ФСБУ есть два варианта переоценки, выбор одного из них закрепляют в учетной политике.

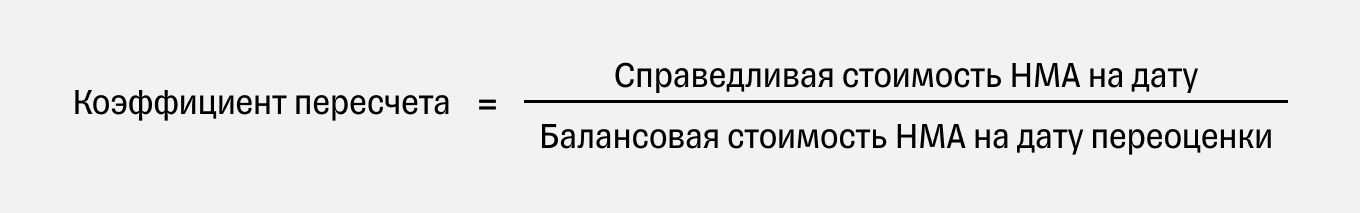

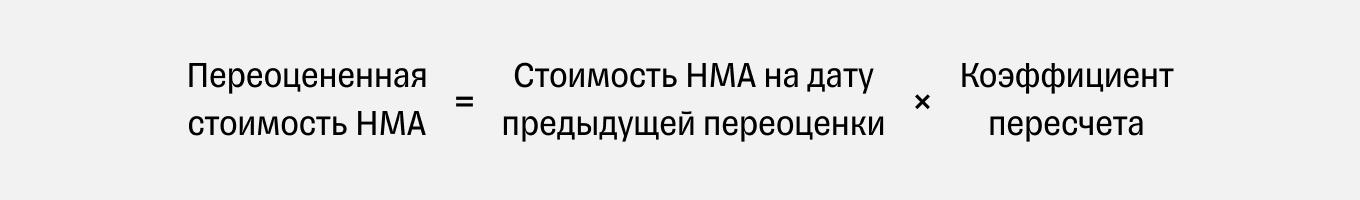

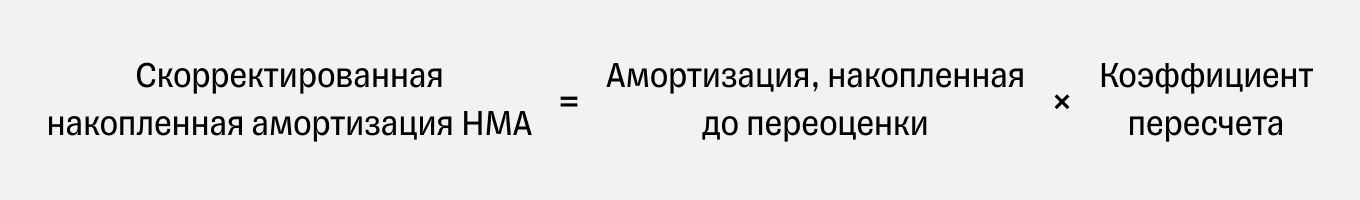

Первый способ. Пересчитывают отдельно первоначальную стоимость НМА и накопленную амортизацию так, чтобы балансовая стоимость после переоценки была равна его справедливой стоимости. Для этого нужно определить коэффициент пересчета.

Второй вариант переоценки — переоценивают сразу балансовую стоимость. Для этого сначала первоначальную стоимость НМА уменьшают на сумму накопленной амортизации, а затем полученную сумму пересчитывают и сравнивают с его справедливой стоимостью.

Пример, как проводить переоценку НМА

Бухучет переоценки НМА зависит от ее результатов: произошла дооценка или уценка, а также от того, была ли в прошлые периоды уценка или обесценение объекта. Так, если ранее учитывали объекты по первоначальной стоимости, а потом перешли на переоцененную, по всем НМА отражают суммы:

- первичной уценки — на счете 91 «Прочие доходы и расходы»;

- первичной дооценки — на счете 83 «Добавочный капитал».

Покажем на примере.

Первоначальная стоимость НМА — 250 000 ₽. Сумма начисленной амортизации — 75 000 ₽. Компания проводит переоценку один раз на конец года. На 31 декабря справедливая стоимость НМА — 370 000 ₽.

1. Определяем балансовую стоимость НМА: 250 000 ₽ − 75 000 ₽ = 175 000 ₽.

2. Находим коэффициент пересчета: 370 000 ₽ / 175 000 ₽ = 2,11.

3. Рассчитываем первоначальную стоимость НМА после переоценки: 250 000 ₽ × 2,11 = 527 500 ₽.

4. Рассчитываем сумму амортизации после переоценки: 75 000 ₽ × 2,11 = 158 250 ₽.

5. Сумма дооценки в части первоначальной стоимости: 527 500 ₽ − 250 000 ₽ = 277 500 ₽.

Сумма дооценки в части амортизации: 158 250 ₽ − 75 000 ₽ = 83 250 ₽.

6. Балансовая стоимость НМА после переоценки: 527 500 ₽ − 158 250 ₽ = 369 250 ₽. Эта сумма существенно не отличается от справедливой стоимости объекта — 370 000 ₽. Так и должно быть, это значит, что мы правильно определили балансовую стоимость после переоценки.

В учете на 31 декабря бухгалтер сделает такие проводки.

Обесценение НМА

Раньше обесценение было правом, но не обязанностью компании. Теперь все НМА нужно проверять на обесценение.

Как проверять. Порядок проверки прописан в МСФО 36 — международном стандарте финансовой отчетности. Компании нужно определить признаки обесценения активов. Например, такими могут быть:

- признаки, что стоимость актива снизилась в течение периода значительно больше, чем ожидалось;

- признаки устаревания нематериального актива;

- произошли или ожидаются значительные изменения по интенсивности и способу использования актива, например, есть планы по преждевременному выбытию актива;

- показатели внутренней отчетности указывают на то, что экономическая эффективность актива хуже или будет хуже, чем ожидалось.

Пример обесценения актива — актив устарел или износился. Например, бухгалтерская программа на диске уже не актуальна, есть более новая версия, либо диск поцарапан и запускается через раз.

Если компания выявит хотя бы один признак, она должна провести оценку возмещаемой суммы актива — то есть протестировать актив на обесценение. И при необходимости признать обесценение.

Когда проверять. В конце отчетного периода. То есть минимум раз в год перед составлением бухгалтерской отчетности за год. Например, при проведении годовой инвентаризации активов и обязательств.

Для НМА с неопределенным сроком полезного использования оценку возмещаемой суммы актива проводят независимо от того, есть ли признаки обесценения. Оценку не обязательно проводить на конец отчетного периода — это можно сделать в любое время в течение года. Для разных активов ее можно проводить в разное время, но для одного и того же НМА это нужно делать в одно и то же время каждый год.

На каком счете отражать. В бухучете суммы обесценения НМА отражаются отдельно от остальных затрат и не изменяют их. Например, на субсчете «Обесценение НМА», открытом к счету 05 «Амортизация НМА».

Списание НМА

Раньше считали, что НМА выбыл из компании и его списывают, при таких условиях:

- закончился срок действия исключительных прав;

- его передали по договору об отчуждении исключительного права;

- исключительное право перешло к другим лицам без договора.

По новому ФСБУ 14/2022 к этим условиям добавили:

- утрату материального носителя, без которого нельзя использовать НМА, например, поцарапан диск от компьютерной программы;

- прекращение деятельности, в которой есть возможность использовать НМА;

- передачу актива в некоммерческую организацию — НКО.

Списывать НМА по истечении срока полезного использования не нужно, если при этом объект не выбывает и продолжает приносить прибыль.

Информация, раскрываемая в отчетности

Раньше был минимальный перечень информации о некоторых НМА, которую надо раскрыть. Например, способы оценки НМА, купленных не за деньги, принятые компанией сроки полезного использования НМА, способы определения амортизации.

Сейчас информацию нужно раскрывать более подробно. В отчетности обязательно указывают:

- балансовую стоимость на начало и конец отчетного периода;

- способы оценки по группам;

- сверку остатков по группам в разрезе стоимости, амортизации и обесценения на начало и конец отчетного периода;

- движение за отчетный период;

- балансовую стоимость амортизируемых и неамортизируемых НМА с причинами отсутствия СПИ — срока полезного использования.

Если НМА учитывают по переоцененной стоимости, по каждому классу активов компания должна раскрыть в отчетности такую информацию:

- дату последней переоценки;

- балансовую стоимость на отчетную дату, которая была бы отражена при оценке по первоначальной стоимости;

- накопленную дооценку, не списанную на нераспределенную прибыль, с указанием способа такого списания.

При проведении переоценки нужно раскрыть сумму прироста балансовой стоимости НМА на начало и на конец периода, а также методы и существенные допущения, использованные при оценке справедливой стоимости НМА.

Главное

- ФСБУ 14/2022 применяют все компании с НМА.

- НМА — объект интеллектуальной собственности с рядом признаков: например, используется больше 12 месяцев, нет физической формы, стоимость свыше 100 000 ₽. Если одного из признаков нет, объект нельзя считать нематериальным активом.

- Стоимость НМА складывается из капвложений в него.

- По умолчанию амортизацию начисляют с месяца принятия к учету по месяц выбытия НМА.

- Учитывать НМА можно по первоначальной или переоцененной стоимости. Выбор компания должна закрепить в учетной политике.

- Все компании должны проверять НМА на обесценение.

- НМА списывают с учета, если он не способен больше приносить прибыль компании, например безнадежно устарел или его продали.

Поделитесь, были ли у вас сложности с переходом на новый ФСБУ 14/2022?