В 2024 году перечислять налоги и взносы единым налоговым платежом обязаны все ИП и компании, кроме самозанятых со статусом ИП или без. Они смогут платить налог на выбор: в составе ЕНП или, как и раньше, через приложение «Мой налог».

Что такое ЕНП

ЕНП — не новая система налогообложения, а особый порядок уплаты налогов и страховых взносов. Его суть в том, что налогоплательщики не должны заполнять несколько разных платежек: налоги перечисляют одной платежкой по единым реквизитам и в единый срок уплаты. Поступившую сумму налоговая распределяет между обязательствами налогоплательщика.

Например, в апреле ИП должен уплатить авансовый платеж по УСН и страховые взносы. Ему надо будет заполнить одну платежку и перевести деньги один раз — на единый налоговый счет. По старым правилам платежек было бы четыре — для налога и взносов на ОПС, ОМС, ВНиМ.

В 2024 году ЕНП обязателен для всех ИП и компаний, кроме самозанятых.

Особенности перечисления платежей

Для каждой компании или ИП налоговая завела единый налоговый счет — ЕНС.

ЕНС устроен как вклад-копилка в банковском приложении: предприниматель или компания откладывает на него деньги для платежей в бюджет. Но в отличие от личного вклада, деньги нельзя снять в любой момент или оплатить с него бизнес-расходы. Деньги с ЕНС можно вернуть, только если они лишние — числятся как переплата. Тогда можно подать заявление на их возврат либо оставить для будущих платежей в бюджет.

На ЕНС по дебету учитывают поступления на счет, а по кредиту — начисления по декларациям, расчетам, уведомлениям, решениям по проверкам.

Какие платежи бизнес должен вносить через ЕНП и ЕНС:

- налоги и авансовые платежи по ним;

- страховые взносы;

- сборы, кроме торгового и госпошлины;

- налоговые пени, штрафы и проценты;

- долги по налогам.

А вот взносы за сотрудников на травматизм с помощью ЕНП оплачивать не получится, их придется перечислять как раньше — по реквизитам.

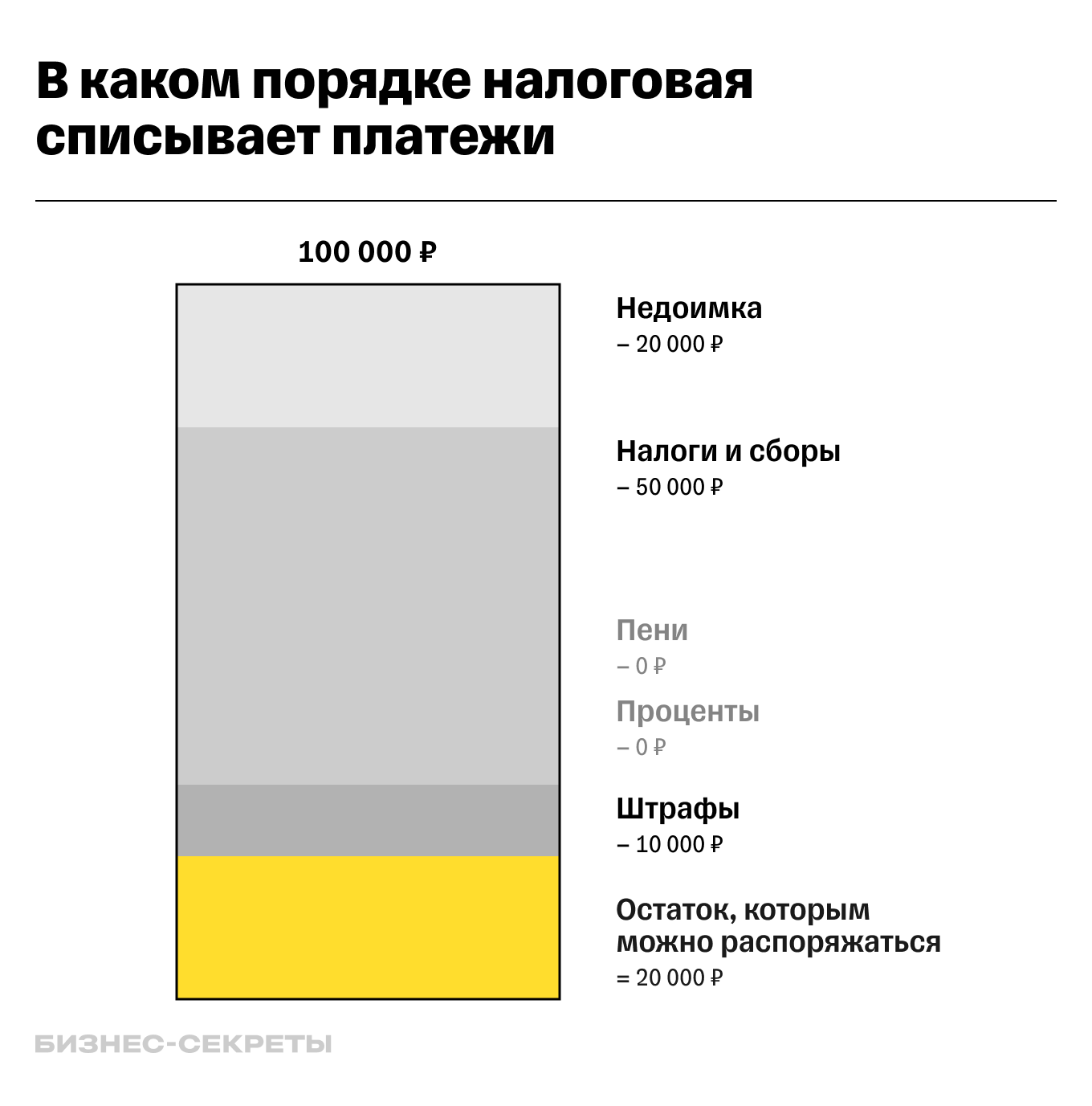

Налоговая будет списывать деньги со счета ЕНП в таком порядке:

- недоимка по НДФЛ начиная с наиболее раннего срока уплаты;

- начисления по НДФЛ с текущим сроком уплаты;

- недоимка по иным налогам, сборам, страховым взносам — начиная с самой ранней;

- текущие налоги, авансовые платежи по налогам, сборы, страховые взносы — по мере возникновения обязанности по их уплате;

- пени;

- проценты;

- штрафы.

Например, компании нужно заплатить налоги и сборы на сумму 50 000 ₽. Еще есть недоимка 20 000 ₽ и штраф 10 000 ₽. Компания вносит на ЕНС 100 000 ₽. Из них налоговая сразу вычитает 20 000 ₽ недоимки и только потом засчитывает текущие налоги и взносы. После этого останется 30 000 ₽, из которых налоговая спишет 10 000 ₽ штрафа.

Внутри каждой группы платежей порядок такой: начинают списывать с суммы, которая образовалась раньше или по которой самые приоритетные сроки.

Допустим, у компании несколько штрафов: от 15 января, 18 января и 3 февраля. Сначала со счета спишут деньги на уплату самого раннего — от 15 января.

Если бы у этих штрафов был одинаковый срок, а денег на балансе не хватало, чтобы все покрыть, налоговая распределила бы деньги пропорционально.

У компании на ЕНС 15 000 ₽ и есть три штрафа, каждый на 10 000 ₽, от одной даты — 15 января. Инспекторы спишут по 5000 ₽ на каждый штраф.

Важно, что в 2024 платить по обязательствам — налогам, сборам и взносам — можно только через ЕНС. Если вдруг предприниматель или компания случайно заплатит налог по реквизитам, деньги на ЕНС не придут и образуется недоимка.

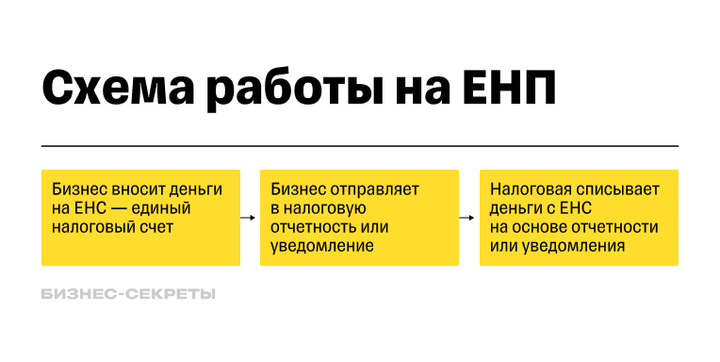

Как работать на ЕНП

Компании и ИП могут вносить деньги на ЕНС в течение года в любое время и любыми суммами. Также они сами считают сумму налогов, взносов и сборов и направляют в налоговую уведомления или отчетность, чтобы та знала, сколько денег нужно списать. Налоговая служба записала видео с демонстрацией, как будет работать кабинет налогоплательщика.

Если срок платежа наступает раньше сдачи отчетности по нему или отчетности нет вовсе, предприниматель или компания должны подать в налоговую уведомление. Без него налоговая не спишет деньги.

Вносить деньги. Предприниматель или компания пополняют ЕНС на нужную сумму. В платежке указывают только сумму платежа и ИНН плательщика. По нему налоговая поймет, от кого она получила деньги, и распределит их на уплату конкретного налога, взноса или сбора.

Если на расчетном счете ИП или компании недостаточно денег, перевести их на ЕНС могут и третьи лица. Например, руководитель может заплатить налоги за свою компанию, или за ИП могут внести платеж знакомые.

При пополнении ЕНС деньги могут зачисляться несколько дней, но днем уплаты будет считаться дата, когда налогоплательщик отправил сумму.

Крайний срок уплаты налога — 28 июля. Предприниматель отправил деньги на ЕНС 27 июля, но они были зачислены только 29 июля. Налоговая будет считать, что ИП заплатил вовремя.

Уведомлять налоговую. Уведомление нужно присылать по форме, утвержденной налоговой. В 2024 году действует та же форма, что и в 2023 году.

Как мы написали в разделе выше, уведомление надо подавать только по налогам и взносам, срок уплаты которых наступает раньше, чем сдача отчетности, либо ее вообще не надо сдавать. Срок — не позднее

Сроки уплаты налогов, взносов и подачи отчетности в 2024 году

Что важно помнить: единые сроки уплаты налогов и взносов и сдачи отчетности, по некоторым платежам нужно подавать уведомления, общие реквизиты почти для всех платежей в бюджет.

Что важно помнить: единые сроки уплаты налогов и взносов и сдачи отчетности, по некоторым платежам нужно подавать уведомления, общие реквизиты почти для всех платежей в бюджет.

Единый срок уплаты. Крайняя дата уплаты налогов и взносов — 28‑е число. Разными будут только месяцы:

- налог на имущество организаций, транспортный и земельный налоги — авансовые платежи до 28 апреля, 28 июля, 28 октября, налог за истекший год — до 28 февраля следующего года;

- налог УСН — авансовые платежи до 28 апреля, 28 июля, 28 октября, налог за истекший год для организаций — до 28 марта следующего года, для ИП — до 28 апреля того же года;

- НДС — до 28-го числа каждого месяца;

- взносы за сотрудников — до 28-го числа каждого месяца;

- налог на прибыль — авансовые платежи до 28-го числа каждого месяца либо до 28-го числа, следующего за отчетным кварталом, налог за истекший год — до 28 апреля следующего года;

- НДФЛ, удержанный с выплат физлицам с 1-го по 22‑е число текущего месяца, — не позднее 28-го числа текущего месяца. Налог, удержанный с 23-го по последнее число текущего месяца, — не позднее 5-го числа следующего месяца. Например, если перевели аванс и удержали налог 26 февраля, НДФЛ надо заплатить до 5 марта включительно.

Есть особые правила для декабря: НДФЛ, удержанный с 23 по 31 декабря, нужно перечислить не позднее последнего рабочего дня текущего года.

Важно, что НДФЛ надо удерживать с каждой выплаты работникам: с аванса и с суммы за вторую половину месяца.

Единый срок отчетности. Декларации и расчеты надо подавать до 25-го числа.

Подача уведомлений. Уведомления надо подавать только по налогам и взносам, которые платят до подачи отчетности либо без отчетности. Например, к ним относятся НДФЛ, авансовые платежи по УСН. Срок подачи уведомления — не позднее 25-го числа месяца их уплаты.

ИП должен заплатить авансовый платеж по УСН за 1‑й квартал до 28 апреля. Сумма 30 000 ₽. Порядок такой.

До 25 апреля ИП подает уведомление в налоговую, что с ЕНС нужно списать30 000 ₽ — аванс по УСН.

До 28 апреля включительно ИП должен перечислить 30 000 ₽ на ЕНС. Если на балансе ЕНС уже есть такая сумма — деньги можно не вносить.

С налогом на УСН такая ситуация:

- авансовые платежи перечисляют ежеквартально, до подачи декларации. Поэтому по ним нужно подавать уведомления;

- годовой налог платят уже после подачи декларации, поэтому уведомления по нему подавать не нужно.

На патенте подавать уведомления тоже не нужно. Сумма налога и дата уплаты известны сразу при оформлении патента, поэтому налоговая будет сама удерживать налог с ЕНС в указанные даты. ИП на патенте останется только вовремя пополнять ЕНС.

Уведомления по НДФЛ налоговым агентам надо сдавать два раза в месяц:

- по налогу, удержанному с 1-го по 22‑е число текущего месяца, — не позднее 25-го числа этого же месяца;

- по налогу, который удержали с 23-го числа по последнее число текущего месяца, — не позднее 3-го числа следующего месяца.

Общие реквизиты для всех платежей и плательщиков. Налогоплательщики из всех регионов перечисляют налоги и взносы по единым реквизитам. При внесении денег на счет ЕНП надо указывать свой ИНН, КПП, сумму, а также реквизиты банка получателя и ЕНС. А вот при подаче уведомлений понадобятся еще КПП, ОКТМО, КБК, налоговый период.

Как быть эффективным даже в конце года: советы из книг

Переплаты и недоимки после перехода на ЕНС

Благодаря ЕНС больше нет задолженностей и переплат одновременно по разным видам налогов — только единая недоимка или переплата.

Как мы уже сказали выше, ЕНС похож на копилку, поэтому лишние деньги можно оставлять на нем и погасить ими будущие налоги, взносы и сборы. Главное — не забыть в следующий раз отправить уведомление или сдать отчетность.

Если налогоплательщик захочет, он может вернуть деньги со счета, но они должны числиться как переплата. Для этого нужно отправить заявление на возврат, и налоговая направит поручение в казначейство на следующий день после заявления.

Плюсы и минусы ЕНП

Можно выделить такие преимущества нового порядка уплаты налогов:

- можно перечислять деньги на бюджетные платежи, когда удобно. Главное, чтобы к сроку уплаты на счете было достаточно денег, а в налоговой — отчетность или уведомление. Например, больше всего новогодних елок продается в декабре, и продавец может пополнить ЕНС на всю сумму налогов уже в январе;

- все платежи в бюджет перечисляются по единым реквизитам, а не по разным. А значит, меньше вероятность ошибиться;

- переплата автоматически идет на будущие платежи. При прежнем порядке уплаты налогов нужно было писать заявление, чтобы учесть переплату.

- для переплаты нет срока исковой давности. Любую переплату можно учесть при уплате будущих налогов, взносов или сборов или без проблем вернуть.

При этом есть недостатки:

- если на счете не хватает денег для всех платежей, инспекторы сами распределят имеющуюся сумму пропорционально всем обязательствам. В результате можно получить недоимку сразу по нескольким налогам, сборам и страховым взносам. В итоге бизнесу могут заблокировать расчетный счет и принудительно списать с него деньги;

- все равно нужно самостоятельно рассчитывать налоги, взносы и сборы и присылать в налоговую уведомления. То есть количество документов не уменьшится: вместо платежки на каждый конкретный налог, взнос или сбор будет уведомление о его сумме, кроме случаев, когда платеж списывается по данным отчетности;

- деньги снимаются со счета в определенном порядке, и бизнес не может на него повлиять. Например, если компания захочет сначала погасить штраф, а только потом недоимку — так сделать не получится.

Оценить, как работает новая система и насколько она удобна, бизнес мог в 2023 году. У многих переход на ЕНП вызвал немало вопросов и жалоб.

По информации налоговой службы, бизнесу стало намного проще платить налоги: с начала 2023 года доля налоговых уведомлений с ошибками снизилась с 13 до 4,6%, а количество должников сократилось на 16% в целом и на 53% — отдельно по компаниям.

Главное

- ЕНП — новый порядок уплаты налогов, взносов и сборов. Компании и ИП должны перечислять деньги на единый счет, а не оформлять отдельные платежные поручения для перечислений в бюджет.

- Через ЕНП нужно уплачивать практически все обязательные платежи: налоги, взносы, сборы, штрафы, пени и проценты.

- Инспекторы сами списывают деньги с ЕНС в нужный срок. Но компаниям и ИП нужно самостоятельно считать сумму к уплате и вовремя сообщать о ней в налоговую — отдельными уведомлениями или в отчетности.

- В 2024 году ЕНП обязателен для всех компаний и ИП, кроме самозанятых со статусом ИП или без.

С какими трудностями вы столкнулись при переходе на ЕНП?

Здравствуйте.

Ранее публиковали статью »

Как вернуть или зачесть переплату по налогам для ИП: условия, подробная инструкция, образцы заявлений (tinkoff.ru) — https://secrets.tinkoff.ru/biznes-s-nulya/vozvrat-nalogov-ip/

», в ней рассмотрели ситуацию похожую на вашу. Однако мы все-таки рекомендуем вам напрямую обратиться в налоговую, чтобы разобраться более детально в этой ситуации.

Добрый день ! Подскажите, я бух, у меня много клиентов, которых я обслуживаю в Тинькофф. Банке. Смогу я через банк, отправлять уведомления в налоговую ? Нужна ли для этого ЭЦП ? Сколько это стоит ? Можно получить подробный алгоритм работы с банком, т.к хочу оставить своих клиентов в Тинькофф банке а их очень много и нужна автоматизация процесса. Спасибо.

Здравствуйте!

Выпускаем ЭЦП бесплатно по заявлению от руководителя компании или ИП. В зависимости от того доступа, который вам предоставят, сможете создавать платежные поручения, оплачивать налоги, формировать декларации.

Для получения более подробной информации рекомендуем директору или ИП написать нам в чате или позвонить. Также информацию можно посмотреть по ссылке —

https://www.tinkoff.ru/business/account/help/personal-account/dashboard/

здравствуйте! подскажите,пожалуйста,до какого числа нужно оплатить страховые взносы за 1 квартал 2023г.,чтобы уменьшить налог усн соответственно за 1 квартал 2023г..Выбрали платить налоги по-старому,то есть на каждый налог отдельной платежкой без подачи уведомления.

Здравствуйте.

Крайний срок уплаты — до конца квартала, то есть до 31 марта. Но так как сейчас есть задержки с проведением платежей и в целом еще не все понимают, как работать на новом режиме, лучше не откладывать на последний день.

Также дополнительно рекомендуем уточнить информацию в вашей налоговой.

Добрый вечер. Подскажите пожалуйста, если НДФЛ еще по сотруднику не оплачивали, нужно ли уведомление заранее направлять ? Или после оплаты направить

Здравствуйте.

НДФЛ, удержанный с 1 по 22 января, нужно уплатить до 28 января.

Если НДФЛ удержали после 23 января, например, 25 января — его надо перевести на ЕНС до 28 февраля. Уведомление подать до 25 февраля. И смотреть, чтобы к 28 февраля нужная сумма была на ЕНС.

Здравствуйте! Сколько делала сверок с налоговой ,ни разу не было отражено переплат по налогам,зато постоянно присылали уведомления о каких-то непонятных штрафах и недоимках. Сейчас пришло письмо из ФНС со сверкой,где указана переплата по налогам с трехлетней давностью,это как так? И как мне теперь эти деньги оттуда вытащить? Хитро все так устроено