ИП в рознице могут работать на патенте. Правда, для этого нужно соблюдать несколько условий. Например, общий годовой доход не должен превышать 60 млн рублей, предприниматель не может заниматься оптовой торговлей. Давайте разбираться.

Кому подходит патент на розничную торговлю

Патент — налоговый спецрежим, который могут применять только ИП. Он действует для определенных видов деятельности.

ИП на патенте платит фиксированную сумму и освобождается от других налогов с доходов. Об этом у нас есть отдельная статья.

По закону к розничной торговле относится деятельность, которая связана с перепродажей товаров. Причем ИП может их продавать как угодно: в собственном или арендованном магазине, в палатке или через торговые автоматы. А вот производить что-то и продавать на «розничном» патенте нельзя.

Патент нужно покупать в регионе ведения бизнеса ИП. Для розничной торговли правила такие же. Например, если у ИП несколько магазинов в Калуге, там и нужно покупать патент. Если точки расположены в Калуге и Туле, патенты оформляют в обоих регионах.

Чек-лист «Как ИП выбрать систему налогообложения»

Составили пошаговый чек-лист для ИП. Принцип работы с чек-листом простой: продвигайтесь по шагам и отмечайте, что уже сделали перед тем, как выбрать систему налогообложения.

Кто не может работать на патенте

На патенте есть ограничения, которые нужно учитывать всем ИП:

1. Общий годовой доход ИП от всех патентов — максимум 60 млн рублей. При совмещении патента с УСН учитывают все доходы бизнеса, при совмещении с ОСН — только от работы на патенте. Совмещать с АУСН патент нельзя.

2. У ИП может быть до 15 работников — оформленных по трудовым и гражданско-правовым договорам. Это касается только сотрудников, которые заняты в деятельности, на которую получен патент.

ИП совмещает УСН и патент: на УСН оказывает ветуслуги, а на патенте продает товары для животных. Всего работает 20 сотрудников: 15 лечат животных, а 5 занимаются торговлей. Значит, ИП может работать на патенте.

3. ИП на патенте не вправе заниматься оптовой торговлей и заключать договоры поставки с организациями или другими ИП.

У ИП на патенте есть и другие ограничения, но они не касаются розничной торговли.

Требования для ИП на патенте, которые работают в рознице

Для розничной торговли есть дополнительные требования:

- Площадь торгового зала не больше 150 м2.

- Нельзя продавать некоторые виды товаров.

Среди запрещенных на патенте товаров:

- подакцизные: легковые автомобили, мотоциклы с мощностью двигателя свыше 112,5 кВт, автомобильный и прямогонный бензин, дизельное топливо и моторные масла;

- собственного производства;

- подлежащие обязательной маркировке, например лекарства, меховые изделия или обувь;

- грузовые автомобили, прицепы, автобусы;

- продукты питания и напитки, которые продают в объектах общепита. Например, если у ИП в магазине кофейный автомат, по этой деятельности нужно брать патент на общепит;

- природный газ;

- дистанционная торговля: через интернет-магазин, по почте и т. п.

По закону регионы могут вводить дополнительные ограничения, например уменьшать площадь торгового зала или вводить лимиты по общей площади или количеству магазинов.

Изучить региональные законы можно на сайте налоговой службы. Для этого на странице с описанием патента нужно выбрать свой регион и найти раздел «Особенности регионального законодательства».

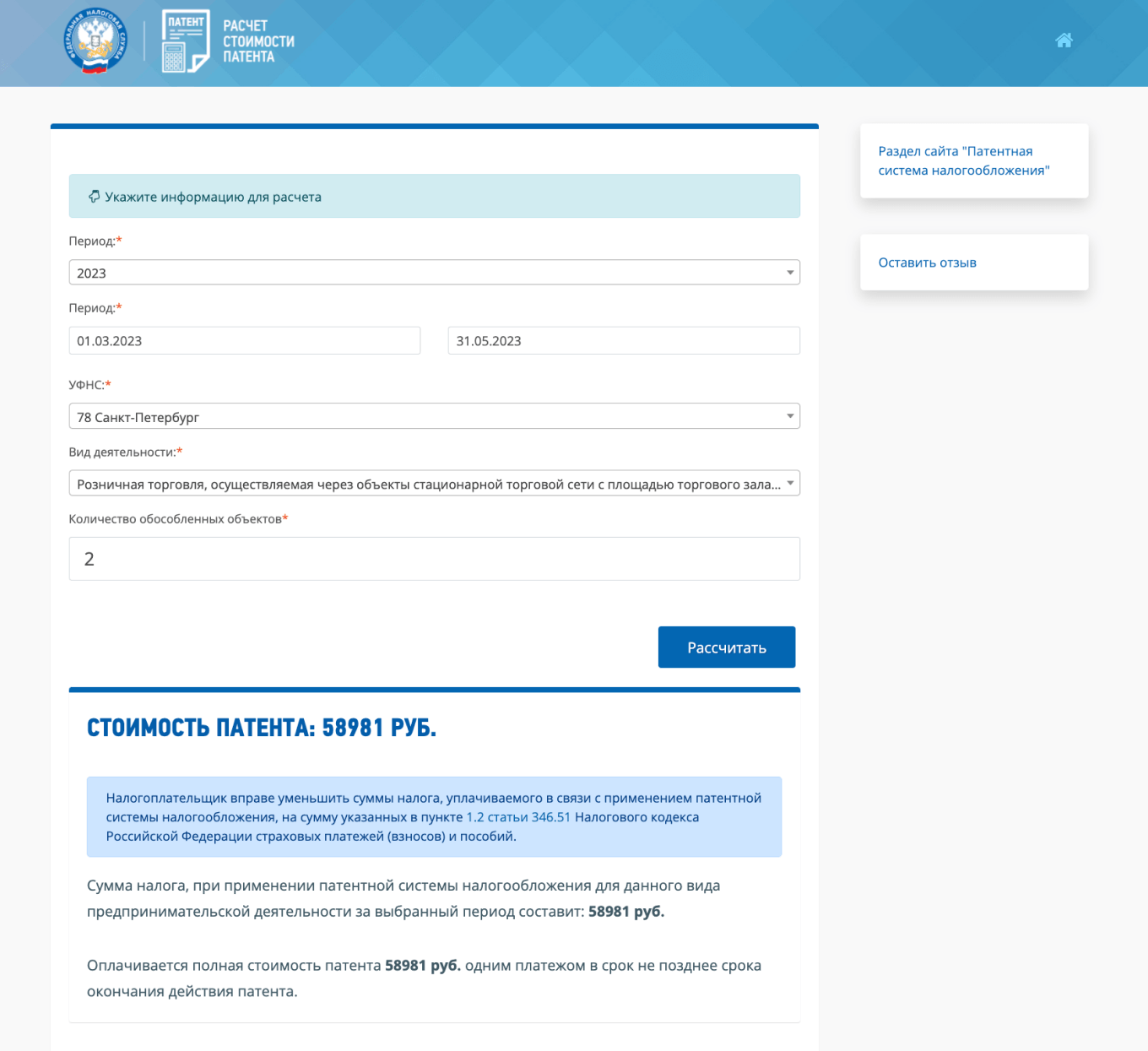

Как рассчитать стоимость патента на розницу

Чтобы узнать стоимость патента для вашей точки, воспользуйтесь сервисом на сайте налоговой службы. Для этого укажите, на какой срок вам нужен патент, регион, муниципалитет, если требуется, вид деятельности и информацию о торговой точке.

Стоимость патента можно уменьшить за счет страховых взносов за себя и сотрудников.

Как оформить патент на розничную торговлю

ИП может оформить патент на любой срок от 1 до 12 месяцев внутри календарного года. Количество патентов не ограничено. Весь путь состоит из трех шагов:

- Заполнить заявление.

- Отправить его в налоговую.

- Дождаться ответа налоговой.

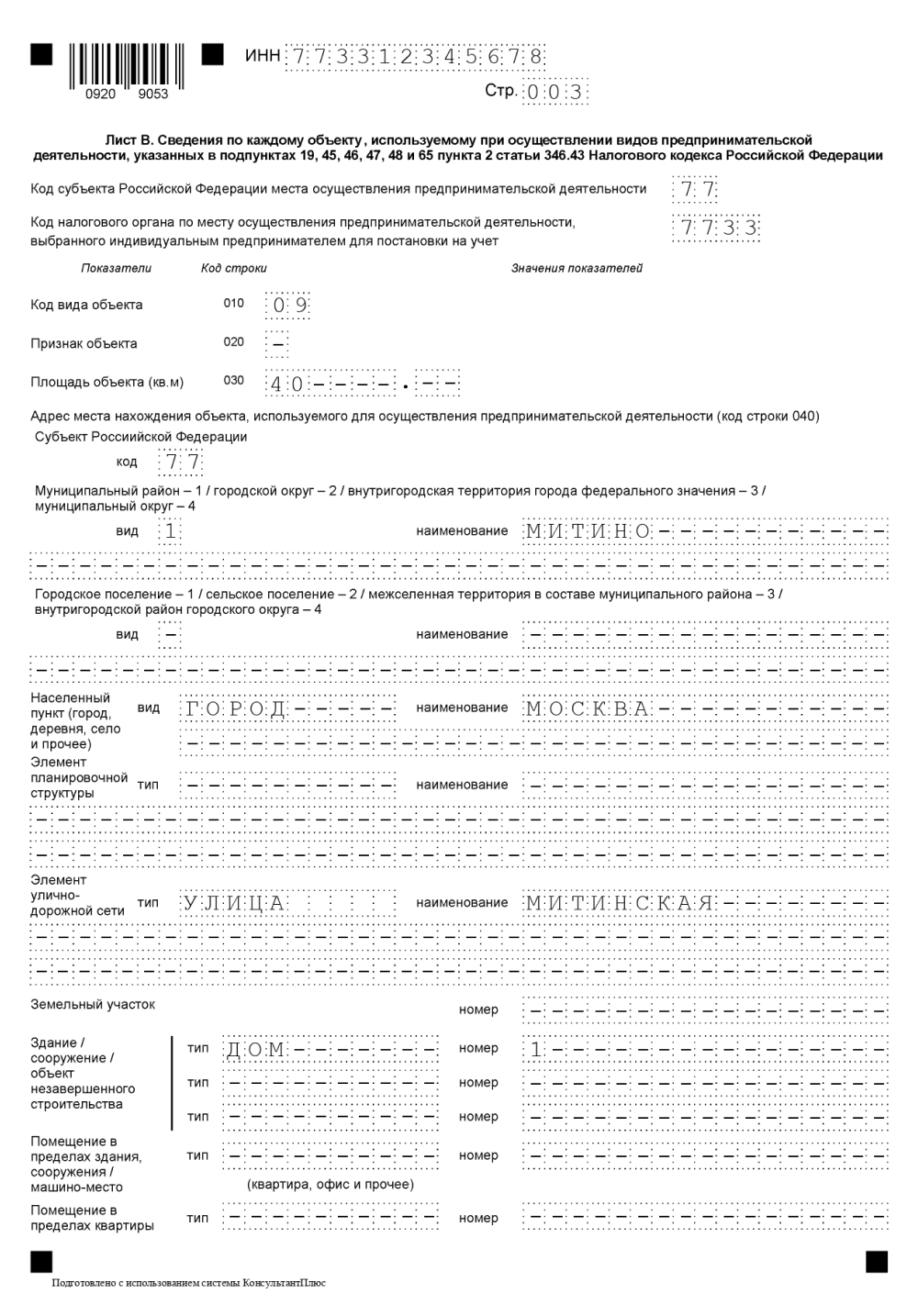

Заполнить заявление. Помимо обязательных страниц для всех ИП, для розницы нужно еще заполнить лист В. В нем указывают информацию о деятельности.

Что именно писать, зависит от вида розницы.

ИП, который продает овощи в палатке на рынке выходного дня, не заполняет поля с адресами точек.

Если ИП держит магазин, он должен указать адрес и площадь торговой точки.

Если у ИП несколько объектов, ему нужно заполнить лист В по каждому.

Отправить заявление в налоговую. Заполненное заявление нужно передать в налоговую. Это можно сделать несколькими способами:

- лично;

- через представителя по нотариальной доверенности;

- Почтой России;

- в интернете — для этого нужна квалифицированная электронная подпись.

Также заявление можно подавать лично через МФЦ.

Для ИП, которые только начали вести деятельность, и тех, кто хочет сменить налоговый режим, сроки подачи различаются.

При переходе с других налоговых режимов на патент ИП также нужно учитывать, когда он может это сделать:

- с ОСН и УСН на патент → в любое время;

- с АУСН на патент → с начала следующего года.

Дождаться решения налоговой. По закону в течение пяти рабочих дней после подачи заявления налоговая должна разместить электронный патент в личном кабинете ИП на сайте налоговой службы или отказать. Если ИП подал заявление в бумажном виде, патент пришлют также на бумаге, заказным письмом.

Не выдать патент могут в пяти случаях:

- В региональном перечне нет нужного вида деятельности.

- Указан неверный срок действия патента. Патент можно оформить только в пределах календарного года, поэтому если попытаться в ноябре получить патент на три месяца, будет отказ.

- Неверно заполнены обязательные поля в заявлении.

- У ИП есть долг за прошлый патент.

- ИП утратил право на применение патента, но пытается его снова оформить в том же году.

В первых трех ситуациях нужно устранить неточности и можно подавать заявление в налоговую еще раз. Если у ИП есть долг за прошлый патент, его нужно погасить. Если же ИП потерял право на патент, придется дождаться следующего года.

Возврат на патент, если утратили право или был перерыв в деятельности

Утрата права на патент. ИП не сможет работать на патенте, если нарушит хотя бы одно из требований для этого спецрежима: например, по доходу или количеству сотрудников. Мы разбирали их в начале статьи.

Если такое произошло, ИП обязан уведомить об этом налоговую в течение 10 рабочих дней. В течение 5 рабочих дней его снимут с учета и переведут на один из налоговых режимов:

- ОСН → если ИП работал только на патенте;

- УСН → если ИП совмещал работу на патенте с УСН.

Окончание деятельности. Если ИП решил полностью прекратить патентную деятельность, ему нужно заполнить другое заявление и отправить его в налоговую. Срок снятия с учета — также 5 рабочих дней.

Когда можно вернуться на патент. Все зависит от причины, по которой ИП перестал работать на патенте. Если он утратил право из-за нарушений требований, он может снова оформить патент в следующем календарном году.

Если ИП сам прекратил деятельность на патенте, при ее возобновлении он сможет вернуться на патент также в следующем календарном году. Если же ИП начинает новую деятельность, он может получить патент сразу.

Например, ИП закрыл магазин в январе 2024 года, а потом вновь решил его открыть. Тогда получить патент он сможет только в 2025 году. А вот если вместо торговли он начал заниматься грузоперевозками, патент на этот вид деятельности он сможет оформить уже в 2024 году.

Как оплачивать патент в 2024 году

Сумму за патент нужно перевести в составе единого налогового платежа, ЕНП, на единый налоговый счет, ЕНС.

График оплаты зависит от срока действия патента. Если он менее 6 месяцев — нужно оплатить патент до последнего дня срока его действия.

Если вы в феврале 2024 года купили патент на 6 месяцев и он действует с марта, заплатить за него нужно до 30 сентября.

Если патент приобретен на срок от 6 до 12 месяцев, его можно оплатить частями:

- треть суммы — в течение первых 90 дней после начала действия патента;

- оставшиеся две трети — не позднее конца срока действия патента.

Например, патент на весь 2024 год стоит 60 000 ₽. Первый платеж 20 000 ₽ надо перечислить до 31 марта, а оставшуюся часть 40 000 ₽ — до 9 января 2025 года.

Обычно сроки платежей по патенту указаны в калькуляторе на сайте налоговой службы. Деньги надо просто заранее перечислять на ЕНС — единый налоговый счет. Дополнительных уведомлений подавать не нужно. Налоговая будет сама списывать налог с ЕНС в указанные даты.

Что было самым непростым при оформлении патента на торговлю? Расскажите в комментариях.