Если результаты камеральной проверки будут негативными, бизнес может лишиться льгот, вычетов и получить штрафы. Рассказываем, как этого не допустить.

Что такое камеральная проверка

Камеральная проверка — это проверка налоговых деклараций: например, по НДC, налогу на прибыль, налогу при УСН, также камерально проверяют расчет по страховым взносам и расчет 6-НДФЛ. Проверку автоматически проходят все предприниматели и компании, когда сдают декларации или расчеты в налоговую.

Во время камеральной проверки проверяют:

- соблюдены ли сроки подачи отчетности;

- есть ли ошибки в отчетности;

- правильно ли рассчитана налоговая база или база по взносам;

- правильно ли рассчитаны суммы налогов или взносов;

- имеете ли вы право на выбранную налоговую ставку, тариф взносов и льготы.

Дальше расскажем, что такое камеральная проверка для ИП и компании.

Виды камеральной проверки

Официально у камеральной проверки нет разновидностей, но по характеру проведения ее можно разделить на стандартную и углубленную.

Стандартная проверка. Это процедура в автоматическом режиме. Ее проходят все ИП и компании. Отчетность попадает в автоматизированную систему АИС «Налог-3». Она проверяет расчеты, сравнивает показатели с предыдущими отчетными периодами и с другой сданной отчетностью, находит ошибки и противоречия.

Если программа не нашла изъянов, камеральная проверка на этом заканчивается.

Углубленная проверка. При такой проверке инспектор проверяет компанию или ИП самостоятельно. Она может начаться в двух основных случаях:

- если программа найдет ошибки в отчетности при стандартной проверке;

- если предприниматель или компания хочет получить льготы и вычеты.

При углубленной проверке инспектор собирает больше информации о бизнесе, анализирует данные и принимает решение, есть нарушения или нет.

Цели и особенности проведения «камералки»

Цель камеральной проверки — убедиться, что бизнес не допустил ошибок и ничего не должен государству. Для этого АИС «Налог-3» изучает, правильно ли налогоплательщик заполнил отчетность и нужную ли сумму денег уплатил.

Если все в порядке, проверка пройдена. Обычно в таких случаях бизнес даже не подозревает, что его проверяли, потому что налоговая ничего не сообщает.

Если программа найдет несоответствия, инспектор может потребовать от бизнеса пояснить что-то в отчетности или дослать подтверждающие документы. Если причина противоречий установлена, проверка пройдена. Если нет, инспектор доначисляет налоги или взносы и взыскивает их. Тогда предпринимателю или компании придет акт с результатами камеральной налоговой проверки.

Советы из книг: как продвигать продукт и растить продажи

Этапы и сроки проведения камеральной проверки

Порядок проведения камеральной налоговой проверки состоит из нескольких этапов. Вот схема:

Налоговая не обязана уведомлять налогоплательщика, что он прошел камеральную проверку. Узнать, что началась углубленная камеральная проверка, можно по косвенным признакам: если налоговая запрашивает документы или вызывает бухгалтера для дачи показаний. Если ничего подобного не происходит, значит, скорее всего, проверка пройдена успешно.

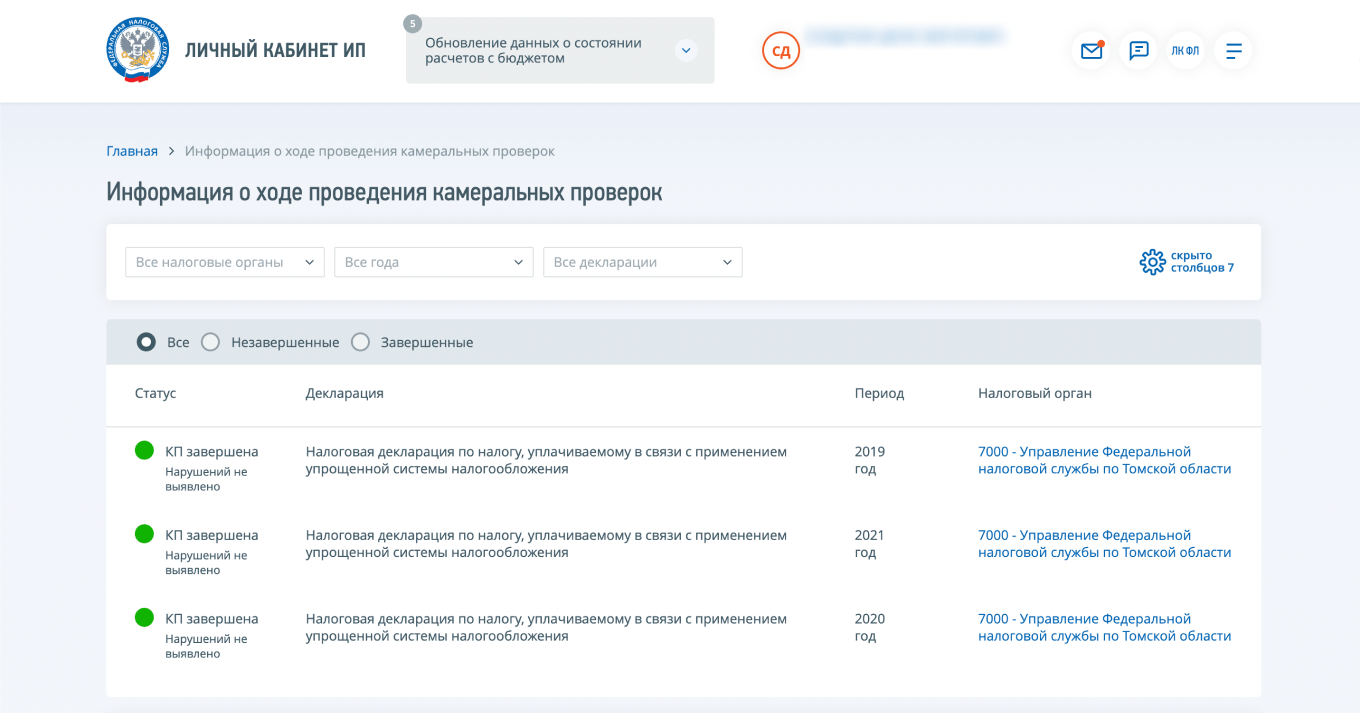

Следить за ходом проверки можно в кабинете налогоплательщика.

По закону максимальный срок камеральной проверки — три месяца, но в некоторых случаях ее могут продлить.

Когда инспекторы могут запрашивать документы

При стандартной камеральной проверке инспекторы не вправе требовать дополнительные документы о ведении бизнеса.

При углубленной проверке запросить документы могут только в некоторых случаях:

- Нестыковки в расчетах. Например, если программа посчитает одну сумму налога, а вы заплатили другую.

- Подача уточненной декларации. Если подать уточненную декларацию с уменьшением налога к уплате, инспекторы вправе запросить первичную документацию, счета-фактуры, учетные регистры.

- Льготы в налоговых декларациях. Если бизнес воспользовался какими-либо льготами, инспекторы могут попросить документы и пояснения, подтверждающие данную льготу.

- Декларация по прибыли с убытком. Инспекторы могут попросить рассказать, почему бизнес работает в минус.

- Возмещение НДС. Если компания или ИП работает с НДС, возмещение выплачивают из бюджета. Поэтому налоговая может в любой момент запросить подтверждающие документы для возмещения НДС.

Если во время углубленной проверки пришел запрос документов, компания или ИП обязаны прислать их в течение 10 дней.

На что обратить внимание при уточнении сведений

Если вас приглашают для дачи пояснений, ответы не должны записывать в бланк или протокол и обязаны просить подписать документы.

Если вас вызывают на допрос, по итогу должны составить протокол. В него записывают все данные, которые предприниматель или руководитель ООО сообщил инспекторам. На допросе задают более детализированные вопросы. Например, где и при каких обстоятельствах заключалась сделка.

Вызвать могут руководителя, главного бухгалтера, рядового сотрудника. Поэтому на допрос лучше идти с юристом.

Какие документы запрашивают инспекторы

Перечень документов не ограничен — инспекторы вправе требовать любые документы, которые относятся к рассчитываемому налогу или взносу. Ниже примеры для разных систем налогообложения.

УСН, ЕСХН. Книга учета доходов и расходов и первичные документы.

ОСН с НДС. Счета-фактуры, акты, договоры с поставщиками, книги продаж, книги покупок.

Налоговые инспекторы при запросе должны указать точный список документов, которые нужно представить.

Действия налоговой при камеральной проверке

Порядок проведения камеральной налоговой проверки стандартизирован — действия инспекторов называются «контрольные мероприятия». Примеры:

Запрашивать дополнительную информацию о налогоплательщике у третьих лиц. Например, данные об обороте компании у банка, где открыт счет.

Допрашивать свидетелей. Например, бухгалтера компании или ее руководителя.

Привлекать специалистов. Например, переводчика, инженера или другого эксперта в бизнесе, который проверяют. Специалист поможет налоговой понять, все ли работает так, как говорит предприниматель или компания.

Проводить экспертизу. Например, проверять соответствие подписей в счетах-фактурах и паспорте руководителя компании.

Мероприятия камеральной налоговой проверки могут закончиться тем, что инспекторы найдут несоответствия в отчетности. Частые ошибки и нарушения бывают в декларациях и расчетах. Например, отчетные периоды нужно указывать цифровыми кодами, в них легко ошибиться: по налогу на прибыль код за первый квартал — 21, за второй квартал — 22, за полугодие — 31.

Как налоговая сообщает о результатах проверки

Результаты камеральной налоговой проверки могут быть следующими.

Если все в порядке. Камеральная налоговая проверка автоматически завершается. Инспектор не пришлет никакого уведомления — можно работать дальше.

Если есть нарушения. Инспектор присылает налогоплательщику акт налоговой проверки и извещение о времени и месте рассмотрения результатов. Если бизнес не сможет объяснить правонарушение — инспектор вынесет решение о привлечении бизнеса к ответственности. После этого можно оспорить решение в вышестоящем налоговом органе или согласиться с ним, обычно это означает уплату недоимки, пеней и штрафа.

Если не пройти камеральную налоговую проверку, может начаться выездная, когда инспектор приедет в офис и начнет допрашивать сотрудников и проверять всю отчетность.

Как оспорить результаты проверки

Если бизнес не согласен с результатами камеральной налоговой проверки, он может подать возражение. Его нужно отправить в налоговую инспекцию, куда сдана отчетность. Срок подачи — в течение месяца с момента получения акта.

Инспекция передает жалобу в региональное управление ФНС, и там рассматривают материалы по проверке и возражение от бизнеса и выносят решение — привлекать налогоплательщика к ответственности или нет. Решение вступает в силу через месяц после того, как его получит бизнес.

Часто, чтобы правильно составить возражение, нужна помощь бухгалтера. Рекомендуем обращаться к проверенным специалистам, которые грамотно подготовят документы. Это повысит вероятность, что налоговая признает вашу правоту.

Апелляционная жалоба

Если возражение не помогло — в течение месяца можно подать апелляционную жалобу. Апелляционная жалоба — это возражение на вступившее в силу решение налоговой инспекции о привлечении к ответственности за налоговое правонарушение. Чтобы правильно составить жалобу, советуем обратиться за помощью к юристу.

После подачи апелляционной жалобы, есть три возможных сценария развития событий:

- инспекторы оставят решение налоговой в силе;

- отменят решение полностью или частично;

- примут новое решение.

При подаче апелляционной жалобы попросите прислать решение по электронной почте — в таком случае ответ придет через три дня. Иначе ответ направят обычной почтой, но доставка займет больше времени.

Если ответ на апелляционную жалобу не устроит бизнес, он может обратиться в арбитражный суд в течение трех месяцев после его получения.

Что помогает вам проходить налоговые проверки? Поделитесь советами в комментариях.