Налоговые проверки касаются всех предпринимателей и компаний — независимо от масштабов бизнеса и отрасли. Рассказываем, какие налоговые проверки бывают, как проходят для ИП и ООО и может ли бизнес заранее к ним подготовиться.

Что такое налоговая проверка

Налоговая проверка — контроль за соблюдением законодательства о налогах и сборах. Цель любой налоговой проверки — убедиться, что компания или ИП правильно исчислила и вовремя уплатила все налоги, страховые взносы и сборы. Задача проверяющих — понять, есть ли у бизнеса задолженность перед государством, пытается ли он незаконно снизить налоги.

Также проверки могут проводить МЧС, Роспотребнадзор и другие ведомства. В этой статье речь только про налоговые проверки.

Виды налоговых проверок

Есть четыре вида налоговых проверок:

- Камеральная.

- Выездная.

- Повторная.

- Встречная.

Камеральная проверка — это проверка налоговой отчетности бизнеса: деклараций и расчетов. Налоговый инспектор проверяет, верно ли заполнена отчетность и рассчитан платеж.

Выездная проверка проводится, если налоговая выявила, что компания или ИП подпадает под критерии риска — о них расскажем ниже. Тогда инспектор может приехать в офис, на склад или магазин предпринимателя или компании, проверить первичную документацию, осмотреть помещение, опросить сотрудников.

Выездные проверки могут быть комплексными или тематическими. Комплексная проверка проводится по всем налогам и сборам, а тематическая — только по одному, например НДС.

Повторная проверка проводится по налогам и периодам, которые уже были проверены в ходе предыдущих выездных проверок.

Встречная проверка — мероприятие, при котором налоговая проверяет контрагентов бизнеса.

Дальше расскажем подробно про каждую проверку.

Камеральная налоговая проверка

Налоговая проводит камеральную проверку на основании первичных и уточненных деклараций либо расчетов. Такая проверка проходит каждый раз, когда вы сдаете отчетность по любому налогу, взносу или сбору. О начале камеральной проверки не уведомляют, и обычно она проходит автоматически.

Кто проводит проверку. Налоговая по месту учета предпринимателя или компании. К примеру, если компания работает в Ярославле и подает декларацию в городскую налоговую, та и проводит проверку.

Что проверяют. Инспекция проверяет налоговую отчетность, есть ли ошибки в ее заполнении, правильно ли рассчитаны налоги, взносы или сборы.

Как проходит. Предприниматель или компания подает декларацию либо расчет, начинается камеральная проверка. Она может длиться до трех месяцев.

Приостановить камеральную проверку нельзя. Если выявят нарушения законодательства, в течение 10 дней после окончания камеральной проверки налоговая составляет акт с ее результатами. Следить за ходом камеральной проверки можно в личном кабинете налогоплательщика.

Особенности камеральной проверки. Во время камеральной проверки инспектор может запросить документы, которые подтверждают показатели отчетности: счета-фактуры, договоры, акты и другие первичные документы — но только если он нашел какие-то противоречия в декларации либо расчете или засомневался в ее корректности.

Чаще всего камеральные проверки проходят незаметно для бизнеса: налоговая проверяет отчетность, убеждается, что все в порядке, и на этом все.

Выездная налоговая проверка

Выездная проверка проводится, если налоговая подозревает предпринимателя или организацию в нарушении налогового законодательства.

Кто проводит выездную проверку. Налоговая по месту учета предпринимателя или компании.

Что проверяют. Инспекторы проверяют первичную документацию бизнеса: договоры, счета, счета-фактуры, регистры бухгалтерского и налогового учета, акты, платежные документы, если бизнес на ОСН — книги покупок и продаж, накладные, путевые листы. Могут опросить сотрудников и осмотреть помещение, в котором работает компания или предприниматель.

Как проходит. Узнать заранее о выездной налоговой проверке нельзя: по закону налоговая не обязана о ней предупреждать. Единственное исключение — проверки компаний, которые занимаются лотереями и азартными играми. Для них налоговая публикует в общем доступе календарь налоговых проверок.

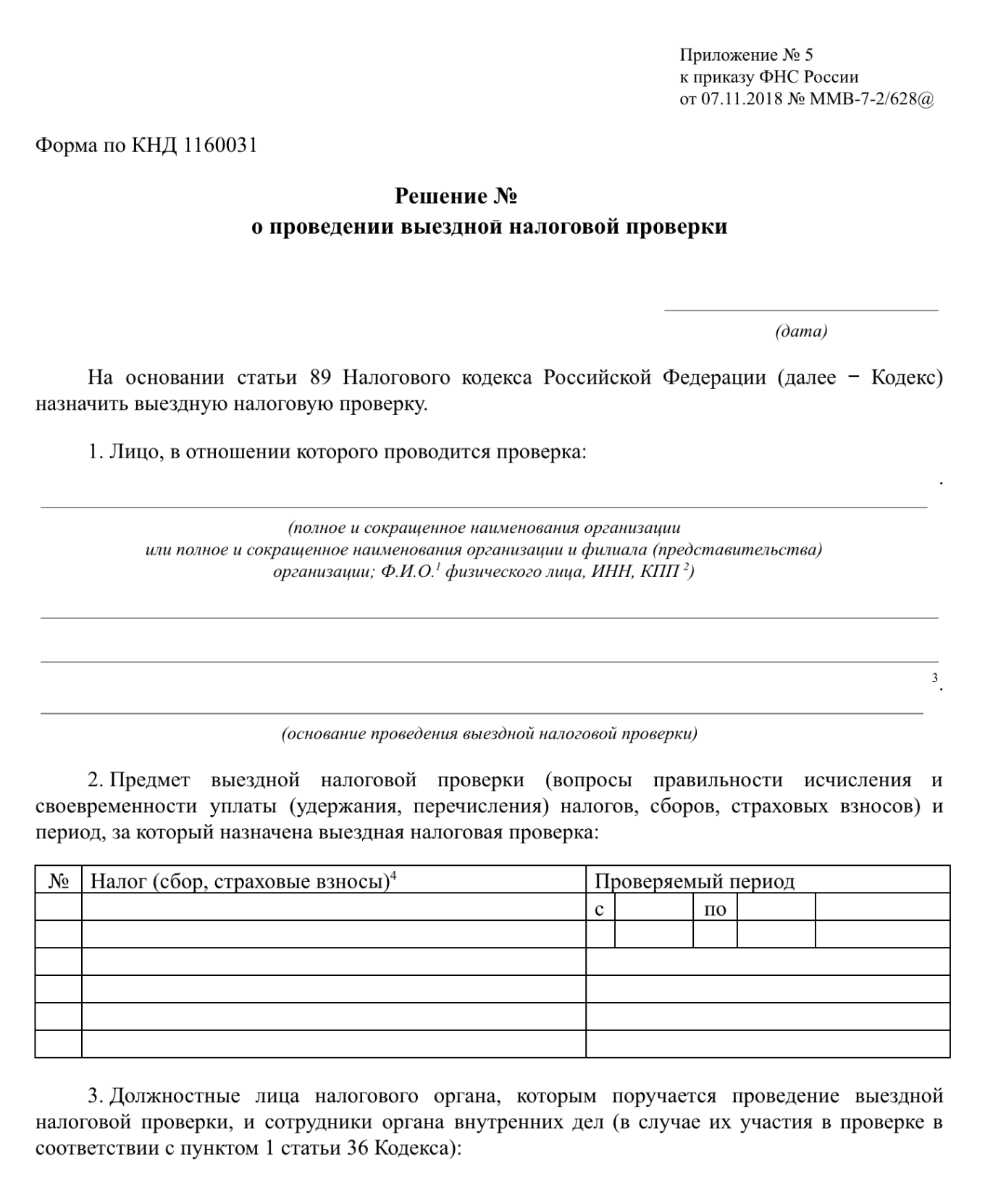

Налоговая выносит решение о выездной проверке и может прислать его предпринимателю или компании по почте, в личный кабинет оператора ЭДО или на сайте налоговой службы. Иногда решение могут предъявить, когда налоговая уже приедет в офис. Это законно.

В решении указано основание проверки, ее срок, фамилии участвующих инспекторов. Если к вам пришли с проверкой, вы можете попросить инспекторов показать удостоверения и свериться с фамилиями в решении — это поможет убедиться, что проверка проходит законно. Менять проверяемые налоги или период проверки, указанные в решении, налоговая не вправе.

Обычно в выездной проверке участвуют два или три инспектора. Иногда по запросу налоговой к мероприятию присоединяются сотрудники полиции. Во время выездной проверки у инспекторов больше полномочий, чем во время камеральной:

- могут провести инвентаризацию;

- вызвать на допрос сотрудников компании;

- изъять документы и компьютеры;

- отправить документы на экспертизу;

- осмотреть помещение и так далее.

Бизнес обязан представлять все документы по запросу инспекторов и не препятствовать их работе.

ИП или компания может не пустить инспекторов к себе, если решение о проверке оформлено неправильно: не указано, кого проверяют, нет перечня платежей для контроля, периода проверки, нет подписи руководителя или заместителя руководителя налоговой инспекции.

Если компания или предприниматель незаконно отказывается впустить инспекторов, они составят акт. Тогда налоговая может сама определить сумму к уплате по данным аналогичных налогоплательщиков, продлить срок выездной проверки или наложить штраф — 10 000 ₽.

После окончания выездной проверки ИП или компания получает решение с результатами проверки. Его отправляют почтой, через личный кабинет или вручают лично. В нем может быть указан размер выявленной недоимки, пени, штрафы.

Особенности выездной проверки. Налоговая не может проводить более двух выездных проверок в течение календарного года. Но в исключительных случаях вправе провести повторную проверку.

Повторная и встречная налоговые проверки

Налоговые проверки могут быть повторными и встречными.

Повторная выездная налоговая проверка проводится в трех случаях:

- Региональное управление налоговой службы сомневается в результатах проверки, которую провела налоговая по месту учета компании или ИП. Например, если в ходе выездной проверки налоговая доначислила меньше налогов, чем ожидалось.

- Если налогоплательщик подал уточненную декларацию во время камеральной проверки и в ней занизил сумму налога.

- При реорганизации и ликвидации компании.

Срок проведения повторной проверки — два месяца, как и при обычной выездной проверке. Повторная камеральная проверка не проводится.

Встречная проверка означает, что налоговая проверяет контрагентов бизнеса.

Например, инспекторы заметили, что кафе закупило оборудование по подозрительно высокой цене: похожее оборудование в других ресторанах стоит дешевле. Налоговая проверяет, где кафе закупило оборудование, запрашивает документы по сделке у компании-поставщика и сверяет, совпадает ли закупочная цена с расходами кафе. Это и называется встречной проверкой.

Контрагентов проверяет налоговая по месту их учета. Представить документы нужно в течение пяти рабочих дней. Налоговая штрафует контрагента, если он нарушает срок представления документов или не представляет их вовсе.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Кто рискует подпасть под выездную проверку

Налоговая служба составила список того, на что обращает внимание инспекция при назначении выездной налоговой проверки. В нем 12 критериев. Список помогает ИП и компаниям оценить, может ли налоговая назначить им выездную проверку.

- Налоги компании или ИП ниже, чем в среднем по отрасли

- Бизнес больше двух лет несет убытки.

- Сумма налоговых вычетов слишком большая в сравнении с доходами компании или ИП.

- Расходы бизнеса постоянно растут и превышают прибыль.

- Расходы за год практически равны доходам.

- Зарплата сотрудников ниже, чем в среднем по отрасли.

- Компания или ИП приближаются к лимиту доходов, после которого спецрежим применять нельзя. Например, компания работает на УСН. По закону она может работать на этом режиме при годовом доходе до 265,8 млн рублей. В течение нескольких лет уровень доходов компании сохраняется в пределах 250—260 млн рублей. Инспекция может заподозрить компанию в том, что она незаконно скрывает выручку ради сохранения более выгодного налогового режима.

- Бизнес работает с контрагентами-перекупщиками или цепочкой посредников. Например, если компания закупает сырье не напрямую у поставщика, а через несколько посредников.

- Налоговая запрашивает подтверждающие документы о доходах или расходах, а бизнес отказывается их представить или говорит, что потерял их.

- Компания или ИП несколько раз меняли место ведения бизнеса: снимались и вставали на учет в разных налоговых.

- Рентабельность бизнеса значительно отклоняется от показателей рентабельности в отрасли.

- Бизнес связан с высокими налоговыми рисками. Например, если ИП работает с сомнительными поставщиками или контрагентами: у них нет сайта, упоминаний в СМИ, они не перечисляют налоги в бюджет, зарегистрированы по адресу массовой регистрации, то есть по адресу, где кроме этой компании зарегистрированы еще как минимум четыре.

Проверить контрагента можно в сервисе «Риски бизнеса: проверь себя и контрагента».

Компания или предприниматель может вычислить примерный налог, который считается нормой в отрасли и регионе, через налоговый калькулятор. Там собрана статистика за последние годы, которая поможет бизнесу сориентироваться в примерных показателях нормы.

Для примера посмотрим отраслевые показатели для малого предприятия по производству одежды в Тульской области.

Если деятельность предпринимателя или организации подпадает под один из критериев — например, у нее слишком низкий показатель рентабельности — это уже повод для налоговой провести выездную проверку.

Как обжаловать решение по итогам проверки

Предприниматель или компания может не согласиться с решением по итогам камеральной или выездной проверки. К примеру, компания уверена, что правильно рассчитала налог, и хочет оспорить решение налоговой о доначислении. Тогда она может подать жалобу в региональное управление налоговой службы.

Срок подачи — в течение месяца со дня вручения решения по проверке. Например, если ИП работает в Саратове и недоволен результатами проверки налоговой инспекции по Саратову, он подает жалобу в Управление ФНС по Саратовской области.

Если же решение по проверке вступило в силу, обжаловать его в управлении ФНС по региону можно в течение года.

Если и региональное управление оставило решение по проверке в силе, обжаловать его можно только в арбитражном суде.

Как долго идут налоговые проверки

Налоговый кодекс устанавливает такие сроки:

- для камеральной проверки — три месяца со дня подачи налоговой декларации или расчета;

- для камеральной проверки по НДС — два месяца со дня подачи налоговой декларации;

- для выездной проверки — два месяца со дня вынесения решения о выездной проверке.

Налоговая может продлить камеральную проверку только при проверке по НДС — до трех месяцев.

Продлить выездную проверку можно максимум до шести месяцев. Причины — на месте проверки случился пожар или потоп, компания или предприниматель не успевают представить инспекторам документы.

Налоговая вынесла решение о проверке 10 февраля. Значит, она должна приехать в офис предпринимателя или компании и провести проверку до 10 апреля. В начале апреля офис затопило, и налоговая продлила проверку на один месяц — до 10 мая.

Выездную проверку могут приостановить на срок до шести месяцев. Например, если налоговая хочет провести экспертизу документов, запросить сведения из налоговой другого региона или страны, перевести документы с иностранного языка на русский. По закону приостанавливать проверку можно столько раз, сколько нужно, чтобы собрать всю информацию. На время приостановки инспекторы обязаны выехать из офиса, склада или магазина бизнеса.

Как подготовиться к выездной проверке

Чтобы выездная проверка прошла быстро и без неприятных последствий, нужно делать следующее:

- Вовремя проверять почту по адресу компании из ЕГРЮЛ или месту прописки ИП. Иногда налоговая может направить решение о проверке в бумажном письме. Чем раньше узнать о проверке, тем больше шансов к ней подготовиться.

- Проверять ошибки в первичной документации, например актах. В документах все расчеты должны быть верными.

- Сверять свои документы по сделке с документами контрагентов: суммы по сделкам должны совпадать. Если кафе закупило овощи 15 мая и заплатило за них 30 000 ₽, в счете поставщика должна стоять эта же сумма.

- Если у ИП или компании есть склад, офис, магазин, производство, они обязаны находиться по адресам, указанным в документах. Это должны быть помещения, в которых действительно работают люди, хранятся товары, идет производство.

- Если компания меняет структуру, например законно дробит бизнес на несколько юрлиц, объясните сотрудникам, что происходит и к какому юрлицу они теперь относятся. Важно, чтобы сотрудники могли четко объяснить, на какую компанию они работают.

Заранее подготовиться к проверке получается не всегда. Чтобы проверить, есть ли у бизнеса проблемы с документацией, можно заказать налоговый аудит. Аудиторы и налоговые юристы помогут оценить, может ли бизнес подпасть под выездную проверку, и расскажут, как избежать нарушений и штрафов.

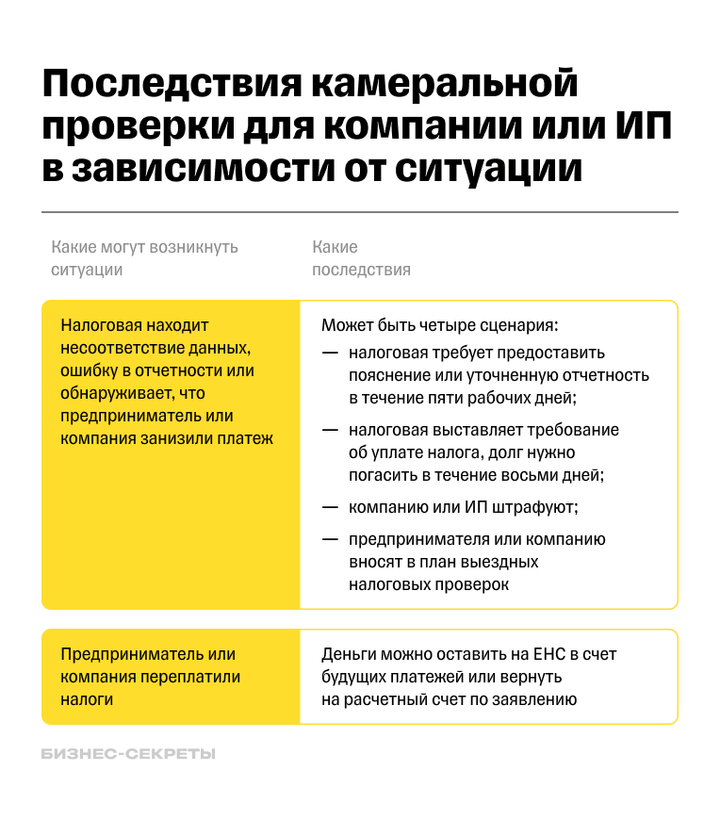

Возможные последствия проверки

Если налоговая находит нарушения по итогам проверки, бизнес могут привлечь к трем видам ответственности:

- налоговой;

- административной;

- уголовной.

Налоговая ответственность. Если компания или ИП не платит налоги вовремя и в полном объеме, это считается налоговым правонарушением. В этом случае предусмотрены штрафы.

Обычно штраф за неумышленное занижение налога, взноса или сбора — 20% от недоимки, за умышленное — 40%. Если не заплатить недоимку, пени и штрафы добровольно, налоговая внесет сумму в специальный реестр для банков. Тогда банк станет автоматически списывать все поступающие деньги в счет погашения недоимки, пени, штрафа, пока он не будет выплачен.

Если денег на счете не хватит, налоговая может взыскать недоимку с имущества компании или ИП через службу судебных приставов. Например, наличные деньги, драгоценные металлы в банках, машину или офис.

Если на расчетном счете компании нет денег на уплату налогов, взносов, штрафов и пеней, налоговая может привлечь к субсидиарной ответственности: взыскать деньги с участника, директора или главного бухгалтера. Но только если докажет, что к недоимке привели умышленные действия перечисленных лиц.

Административная ответственность. Наступает при нарушении сроков подачи декларации, непредставлении сведений, ошибках в заполнении бухгалтерской отчетности. Штраф для руководителя — от 300 до 20 000 ₽.

Уголовная ответственность. Для ИП она наступает при недоимке за три последних года от 2,7 млн рублей, для руководителя ООО — от 18,75 млн рублей.

Варианты наказания зависят от тяжести нарушения. Это может быть:

- штраф от 100 до 300 тысяч рублей;

- штраф в размере заработной платы за период от одного до двух лет;

- принудительные работы до двух лет;

- арест до шести месяцев;

- лишение свободы: до двух лет — для руководителя, сроком до одного года — для ИП.

Компания или ИП могут избежать уголовной ответственности, если совершили налоговое преступление впервые и полностью уплатили задолженность, пени и штрафы до того, как будет назначено заседание суда.

Обычно за ведение первичной документации и расчет налогов отвечает бухгалтер. Но по закону ответственность за организацию и ведение бухучета лежит на директоре. Если в документации будут ошибки, в первую очередь налоговая предъявит претензии директору или предпринимателю. Чтобы снизить риски в работе с первичной документацией, нанимайте бухгалтера с опытом проверки и подготовки документов к налоговым проверкам.

Главное

- Есть четыре вида проверок: камеральная, выездная, повторная и встречная. Камеральная — это проверка бизнеса на основании налоговых деклараций или расчетов. Выездная проверка проводится, если налоговая выявила, что компания или ИП подпадает под критерии риска из специального списка — их 12. Повторная проводится по результатам предыдущих проверок. Во время встречной налоговая запрашивает информацию у контрагентов.

- Выездные проверки могут быть комплексными или тематическими. Комплексная проводится по всем налогам и сборам, а тематическая — только по одному, например НДС.

- Сроки проведения налоговых проверок: для камеральной проверки — три месяца со дня подачи налоговой отчетности, для камеральной проверки по НДС — два месяца со дня подачи налоговой декларации, для выездной проверки — два месяца со дня вынесения решения о выездной проверке.

- Налоговые проверки могут быть повторными и встречными. Повторная выездная проверка проводится в трех случаях. Срок ее проведения — два месяца. А встречная проверка означает, что налоговая проверяет контрагентов бизнеса.

- Если предприниматель или компания не согласны с решением по итогам камеральной или выездной проверки, они могут подать жалобу в региональное управление налоговой службы.

- Если налоговая выявляет нарушения, бизнес могут привлечь к налоговой, административной или уголовной ответственности.

Приходилось ли вам сталкиваться с проверкой? Поделитесь своей историей в комментариях.