Типичная ситуация: чтобы не выплачивать долги по кредитам и налогам, предприниматель решает оформить банкротство. Как и в каких случаях это можно сделать и что ждет ИП после процедуры банкротства?

Что такое банкротство

Банкротство — это процедура, когда суд или МФЦ признают, что ИП больше не может выплачивать долги. Признаки банкротства ИП: не хватает денег для уплаты налогов, выплаты зарплат персоналу или на погашение долгов перед контрагентами.

Если ИП признают банкротом, часть долгов спишут, но некоторые финансовые обязательства никуда не денутся: собрали их в таблицу.

Другие варианты погашения задолженностей, кроме банкротства

Если у ИП много кредитов, вместо банкротства он может попробовать рефинансировать долги, изменить условия действующего кредита или оформить кредитные каникулы.

Платить по кредитам все равно придется, но предприниматель сможет уменьшить ежемесячный платеж или на время приостановить выплаты по кредитам.

Рефинансировать долги. Суть в том, что банк выдает ИП новый кредит, чтобы погасить старые. Если у ИП есть несколько кредитов, можно попробовать объединить их в один. Обычно ставка по рефинансированию ниже, а срок по такому кредиту больше. Это позволяет уменьшить ежемесячный платеж, и предпринимателю легче выплачивать долг.

Изменить условия действующего кредита. Некоторые банки идут навстречу заемщикам, которые попали в трудную ситуацию. К примеру, у ИП резко снизились доходы, и он просит банк продлить срок кредита, чтобы уменьшить ежемесячный платеж. Иногда банк может изменить условия, чтобы не судиться с предпринимателем.

Оформить кредитные каникулы. Во всех банках действуют специальные программы, которые позволяют заемщику взять паузу на несколько месяцев. Банк как бы замораживает обязательства клиента, но когда кредитные каникулы закончатся, платить по кредиту все равно придется.

Если у ИП нет стабильных доходов и ни один из способов не подходит, предприниматель может попробовать оформить банкротство.

Добровольное и принудительное банкротство

В зависимости от того, кто подает заявление, банкротство бывает добровольным и принудительным.

Принудительное банкротство. Заявление в суд подает не сам ИП, а кредиторы — те, кому предприниматель должен денег. Кредиторы имеют право подать заявление в суд на банкротство ИП, если сумма долга превысила 500 000 ₽, а предприниматель не платит по счетам больше трех месяцев.

Добровольное банкротство. Заявление подает сам предприниматель. Он может сделать это, если сумма долга превысила 50 000 ₽ и когда размер задолженности стал больше стоимости имущества. Еще заявление на банкротство подается в случае невыполнения обязательств перед кредиторами в срок.

В этой статье рассмотрим только порядок и особенности добровольного банкротства. В зависимости от суммы долга его можно оформить через МФЦ — многофункциональный центр или через суд.

Как ИП оформить банкротство через МФЦ

Оформление банкротства через МФЦ называется внесудебным банкротством. Это бесплатно, процедура длится шесть месяцев.

Чтобы ИП мог оформить внесудебное банкротство, должны одновременно соблюдаться два условия:

- Общая сумма долга — от 50 000 до 500 000 ₽.

- Кредиторы подали на должника в суд. Затем приставы возбудили исполнительные дела. Но потом прекратили их, потому что не обнаружили у должника ни денег, ни иного имущества, которым можно погасить долги. Исполнительные листы по этим делам вернули кредиторам, новые производства не открыли, а старые не возобновили.

Чтобы оформить банкротство через МФЦ, нужно подать заявление, приложить список всех кредиторов и дождаться, пока МФЦ сообщит о начале процедуры банкротства.

Подать заявление в МФЦ. Для этого нужно прийти в МФЦ по месту жительства с паспортом и подать заявление на банкротство по утвержденной форме. Ее можно взять в МФЦ или скачать и заполнить заранее. Важно помнить, что делать исправления в заявлении нельзя — это автоматически станет причиной отказа в принятии.

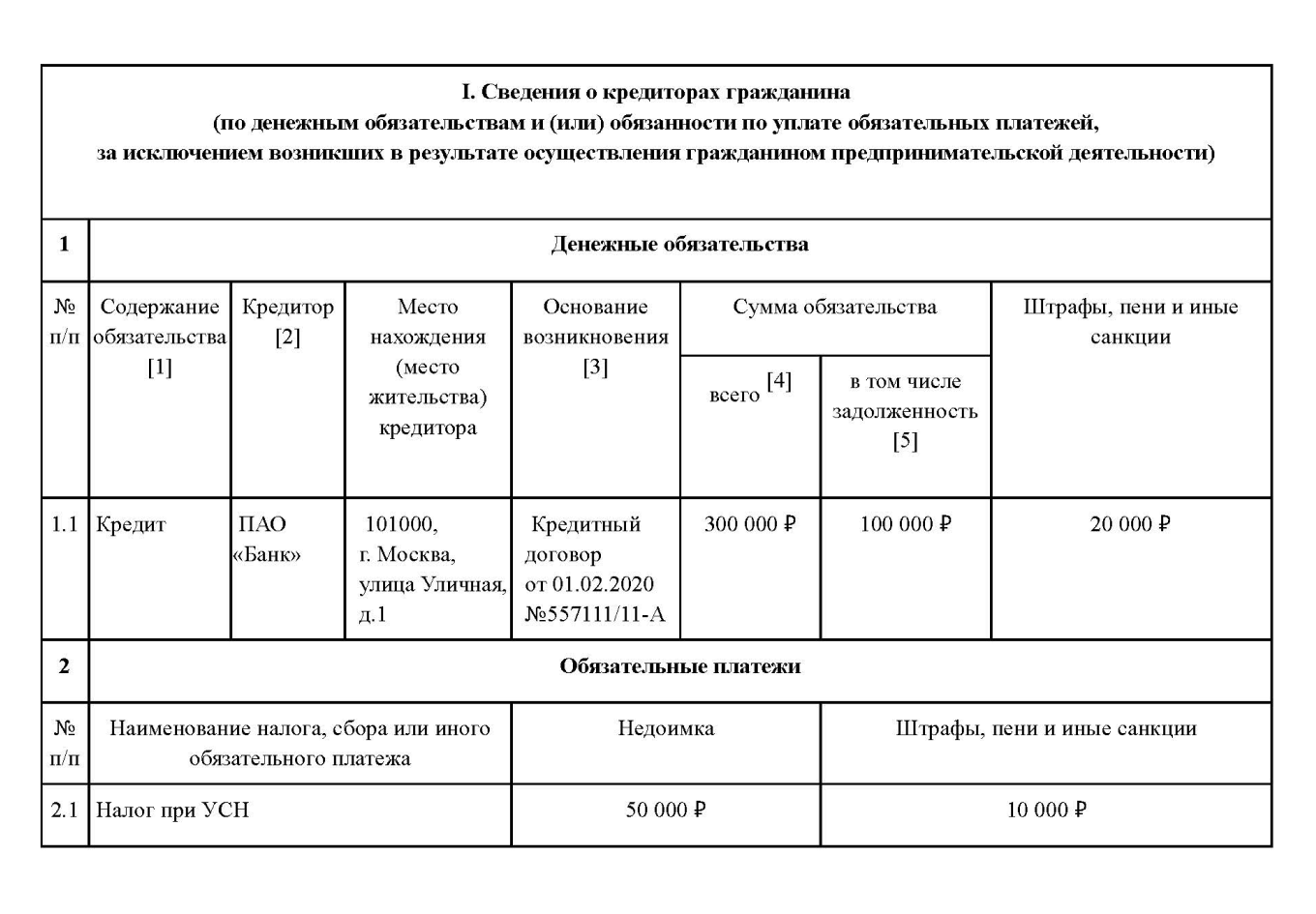

Приложить список всех кредиторов. ИП должен указать всех своих кредиторов в специальной форме и сумму каждого долга. Например, если у предпринимателя есть задолженность по кредиту и налогам, в списке нужно отметить оба долга.

Дождаться, пока МФЦ сообщит о начале процедуры банкротства ИП. В течение трех рабочих дней МФЦ проверит, соответствует ли ИП условиям. Если да, МФЦ внесет сведения о начале процедуры внесудебного банкротства в Единый федеральный реестр сведений о банкротстве. Уведомления об этом отправят в налоговую инспекцию, приставам и в банки, где есть счета ИП. А вот кредиторов отдельно уведомлять никто не будет, они сами должны отслеживать публикации.

Если же кто-то из кредиторов заявит о неучтенном имуществе должника, оформить банкротство через МФЦ не получится. Для этого придется обращаться в арбитражный суд и оформлять банкротство через него.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как ИП оформить банкротство через суд

Если долг больше 500 000 ₽ и предприниматель не платит больше трех месяцев, по закону ИП обязан в течение 30 дней подать в арбитражный суд по месту постоянной регистрации заявление о признании себя банкротом. Если этого не сделать, ИП грозит штраф от 5000 до 10 000 ₽.

Чтобы оформить банкротство через суд, нужно:

- Подать заявление в суд.

- Получить определение суда о начале процедуры банкротства.

- Выбрать финансового управляющего.

- Дождаться завершения работы управляющего с оформлением отчета об этом.

- Получить в суде определение о завершении процедуры банкротства.

Рассмотрим каждый этап подробно.

Подать в суд заявление о признании банкротом

Перед обращением в суд минимум за 15 рабочих дней ИП должен опубликовать заявление о признании себя банкротом в Едином реестре сведений о намерении стать банкротом.

Обращаться нужно в арбитражный суд по месту жительства предпринимателя.

Вместе с заявлением нужно приложить пакет документов:

- выписку из ЕГРИП;

- список всех кредиторов с указанием суммы по каждому долгу;

- опись имущества и документы, которые подтверждают право собственности на имущество — например, для подтверждения права собственности на квартиру подойдет выписка из ЕГРН;

- банковские выписки по всем счетам и вкладам, которые есть у ИП;

- справку о доходах и исчисленных налогах за последние три года;

- свидетельство о браке или разводе, если есть;

- копию брачного договора и соглашения или судебного акта о разделе имущества — при наличии;

- копии документов о покупке и продаже имущества за последние три года — например, договор о продаже квартиры или машины;

- копию свидетельства о рождении или усыновлении ребенка, если есть;

- квитанцию о том, что ИП внес 25 000 ₽ на депозитный счет арбитражного суда;

- квитанцию об уплате госпошлины.

Документы вместе с заявлением можно лично принести в суд или направить по почте заказным письмом с описью вложений.

Получить определение суда о начале процедуры банкротства

Если суд решает, что заявление ИП отвечает всем требованиям, а неплатежеспособность должника доказана, то выносят определение о признании заявления обоснованным и вводят реструктуризацию долгов предпринимателя.

Информацию об определении публикуют в газете «Коммерсантъ» и вносят в Единый федеральный реестр сведений о банкротстве. Причем информацию публикуют за счет должника.

Признать заявление необоснованным могут, если ИП уже успел погасить долги, а оставить без рассмотрения — если кредиторы первыми подали на банкротство или ИП не соответствует критериям банкротства.

Сотрудничать с финансовым управляющим

В определении о начале банкротства суд указывает финансового управляющего, который будет руководить банкротством ИП. По его требованию предприниматель обязан предоставлять ему любую информацию, которая имеет отношение к банкротству. Например, о своем имуществе и его местонахождении, о своих обязательствах и кредиторах. Сокрытие таких сведений грозит ИП штрафом от 50 000 до 100 000 ₽.

После начала процедуры ИП не может свободно распоряжаться своим имуществом и деньгами. До завершения банкротства за границу выехать тоже, скорее всего, не получится.

Только с письменного согласия финансового управляющего ИП может:

- покупать или продавать имущество стоимостью более 50 000 ₽, а также недвижимость, транспорт, ценные бумаги и доли в ООО;

- брать кредиты или выдавать их, быть поручителем;

- закладывать свое имущество.

Если суд решил начать процедуру банкротства и вынес определение об этом, ИП сам выбирает финансового управляющего. Без него предприниматель не может распоряжаться деньгами на счетах и совершать сделки по покупке или отчуждению имущества дороже 50 000 ₽. Например, не получится купить, продать или подарить машину без финансового управляющего и согласия кредиторов. До завершения процедуры банкротства за границу выехать тоже, скорее всего, не получится.

В ходе процедуры банкротства возможны три варианты развития событий: мировое соглашение, реструктуризация долга и продажа имущества.

Мировое соглашение. На любой стадии рассмотрения дела о банкротстве ИП может заключить мировое соглашение с кредиторами — договориться, в какой срок он готов погасить долги. В таком случае дело о банкротстве прекращают. Суд утверждает мировое соглашение.

Общая сумма долгов по кредитам после продажи имущества ИП — 500 000 ₽. Через два месяца брат предпринимателя собирается выручить родственника и полностью погасить долг. ИП заключает с банками мировое соглашение и обязуется погасить долги через два месяца, а суд прекращает дело о банкротстве.

Если после заключения мирового соглашения ИП не исполняет свои обязательства, кредиторы могут обратиться в арбитражный суд, чтобы получить исполнительный лист и взыскать непогашенные долги.

Реструктуризация долга. Если у предпринимателя есть доход, финансовый управляющий составляет план реструктуризации долгов, а суд утверждает его. Срок реализации плана не может превышать трех лет. Если доходов у предпринимателя нет, план реструктуризации составлять не будут — ИП сразу признают банкротом и начнут продавать его имущество. Пока действует план реструктуризации, предприниматель будет рассчитываться с кредиторами, оставляя себе прожиточный минимум. Если в течение этого срока ИП не выплатил долги, его признают банкротом.

Продажа имущества. ИП отвечает за долги всем своим имуществом. Поэтому если реструктуризировать долги или заключить мировое соглашение не получилось, финансовый управляющий выставляет имущество ИП на торги. Вырученные деньги направляют на погашение долгов. Если за год до подачи заявления на банкротство предприниматель продал или подарил имущество заинтересованному лицу, например близкому родственнику, сделку могут оспорить и признать недействительной.

Продажа имущества ИП происходит на торгах. Этот процесс может длиться до полугода, но суд может увеличить срок. Оценку имущества проводит финансовый управляющий. Но кредиторы за деньги могут привлечь своего оценщика.

Предприниматель продал имущество бывшей жене, а суд признал сделки недействительными

Что случилось. За год до начала процедуры банкротства предприниматель продал нежилое здание и земельный участок бывшей жене. Еще одно нежилое здание он подарил ее дочери. Один из кредиторов обратился в суд с требованием признать сделки недействительными.

Позиция предпринимателя. ИП не согласился с требованиями кредитора даже после того, как суд первой инстанции признал их обоснованными. Предприниматель подал апелляцию с требованием отменить определение суда первой инстанции.

Решение апелляционного суда. Апелляционный суд согласился с позицией суда первой инстанции, который доказал, что ИП специально избавился от имущества, а бывшая жена и ее дочь были в этом заинтересованы.

Продать могут не все имущество должника.

Суд принимает решение о признании ИП банкротом и о продаже его имущества, если реструктуризация не состоялась по какой-либо причине.

С этого момента ИП не может:

- распоряжаться своим имуществом;

- открывать счета и вклады.

Все имущественные сделки и операции от имени должника может совершать только финансовый управляющий. Другие люди, у которых есть обязательства перед гражданином, например по выплате арендной платы, должны отвечать по ним перед управляющим.

Если имущества гражданина не хватило, чтобы рассчитаться абсолютно по всем долгам, то неоплаченная задолженность гасится.

Дождаться завершения работы управляющего с оформлением отчета об этом

Когда имущество должника продано, финансовый управляющий направляет в суд отчет о результатах своей работы. Если к этому моменту полностью погасить долги не удалось, финансовый управляющий предлагает признать ИП банкротом.

Получить в суде определение о завершении процедуры банкротства

Суд рассматривает отчет финансового управляющего, после чего выносит определение о завершении реализации имущества и признании ИП банкротом. Долги перед кредиторами списываются, а предпринимателю выдают определение на руки.

Сколько стоит банкротство ИП через суд

Стоимость банкротства через суд складывается из нескольких трат. Собрали их в таблицу.

Расходы на проведение процедур при банкротстве также несет ИП. Например, если нужно заплатить за услуги оценщика или за отправку документов почтой, это делает предприниматель.

Сроки банкротства

Заявление о признании банкротом суд рассматривает от 15 дней до 3 месяцев. Еще от 6 месяцев до 3 лет суд утверждает план реструктуризации долга. Продажа имущества занимает 6 месяцев, но может быть при необходимости продлена.

В среднем срок признания предпринимателя банкротом в суде занимает 1 год и 2 месяца.

Последствия банкротства ИП

У банкротства ИП есть неприятные последствия:

- предприниматель в течение десяти лет не сможет работать управленцем в банках и иных организациях;

- нельзя оформлять внесудебное банкротство через МФЦ в течение десяти лет;

- должник в течение пяти лет не сможет подать новое заявление о признании его банкротом в суд, регистрировать бизнес в качестве ИП;

- необходимо сообщать о факте банкротства в случае взятия кредитов и займов в течение пяти лет;

- пять лет нельзя работать управленцем в микрофинансовых организациях, паевых фондах, страховых компаниях;

- должник в течение трех лет не сможет учреждать и руководить иными АО или ООО.

Срок ограничений для ИП отчитывается с момента завершения процедуры банкротства или с момента прекращения дела о банкротстве в связи с заключением мирового соглашения с кредиторами.

Главное

- Если ИП стало сложно платить по счетам, можно попробовать договориться с кредиторами: рефинансировать долги, изменить условия действующего кредита или оформить кредитные каникулы.

- После признания ИП банкротом списать можно не все долги. Например, долг по алиментам или зарплатам сотрудников списать не получится.

- Банкротство бывает принудительным и добровольным. Принудительное — это когда заявление на банкротство ИП подают кредиторы, добровольное — когда заявление подает сам ИП.

- Если долг ИП от 50 000 до 500 000 ₽, он может подать заявление в МФЦ и оформить внесудебное банкротство. Если долг больше 500 000 ₽ и предприниматель не платит по счетам более трех месяцев, он обязан подать заявление о банкротстве ИП в арбитражный суд.

- Если ИП признали банкротом или прекратили дело в связи с заключением мирового соглашения, бывший предприниматель в течение пяти лет не может зарегистрировать ИП вновь и три года — становиться руководителем.

«А ваш бизнес сталкивался с долгами по кредитам и налогам? Если да, то как справились с этой ситуацией? »