Читатель Олег спрашивает: «Я работаю удаленно в российской компании. Осенью и зимой живу за границей. Я слышал, что тот, кто долго пребывает в другой стране, становится нерезидентом России. Помогите разобраться: кто такой резидент и нерезидент и чем они различаются?»

В налоговом и валютном законодательстве у терминов «резидент» и «нерезидент» разные значения

Разделение на резидентов и нерезидентов есть в валютном и налоговом законодательстве.

В налоговом законодательстве. Налоговый резидент — это любой гражданин РФ или иностранец, который находится в России больше 183 дней в течение следующих подряд 12 месяцев, включая день въезда и выезда.

В срок пребывания входят поездки за границу до 6 месяцев для лечения или обучения. Цель выезда надо подтвердить документально, иначе этот срок не включат в 183 дня непрерывного пребывания в РФ. Подойдет договор с медицинской организацией, вузом, учебная виза.

Если вы осенью и зимой живете за границей, чтобы остаться налоговым резидентом РФ, вы должны провести на родине минимум 183 дня — это постоянное пребывание примерно с марта по август.

Если вы отдыхаете, лечитесь или учитесь за границей до 6 месяцев и можете это подтвердить документами, в РФ вам надо пробыть хотя бы один день в году.

В валютном законодательстве. Валютный резидент — это гражданин РФ и иностранец, у которого есть российский вид на жительство. Неважно, сколько времени вы проводите в России. Даже если вы не приезжали несколько лет, по валютному законодательству вы остаетесь резидентом, пока сохраняете гражданство. Все остальные считаются нерезидентами.

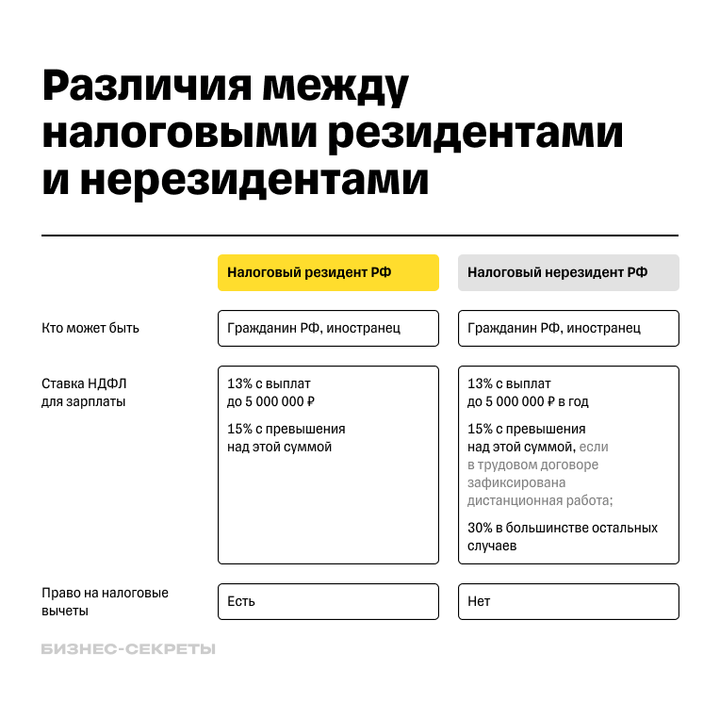

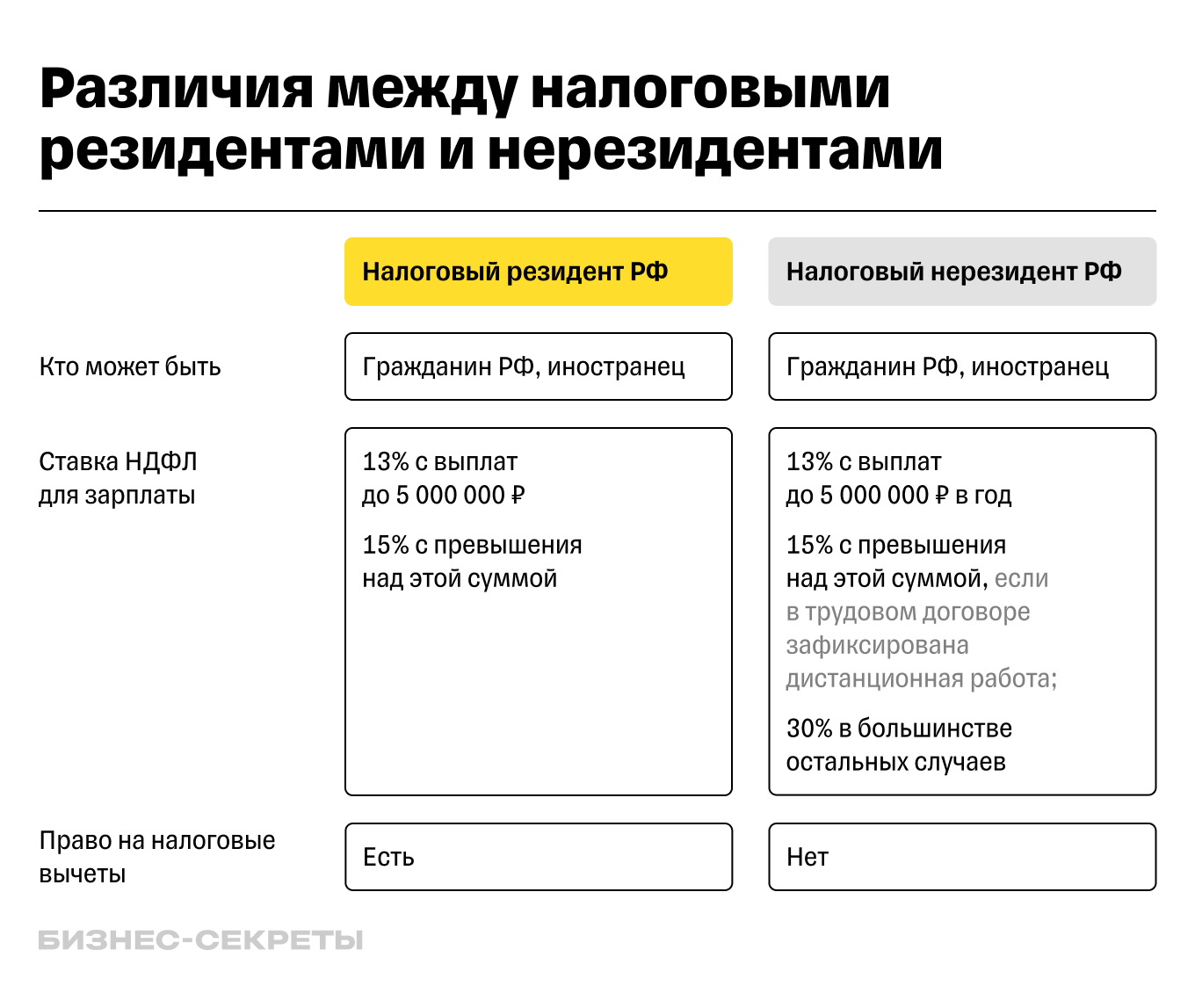

Налоговые нерезиденты платят НДФЛ по другой ставке

Резиденты и нерезиденты платят имущественные налоги одинаково, а вот НДФЛ по-разному. Резиденты в общем случае платят НДФЛ по ставке 13% с доходов до 5 000 000 ₽ в год и 15% с превышения над этой суммой и вправе получать налоговые вычеты. Такие же ставки с 1 января 2024 года действуют для нерезидентов, которые дистанционно работают на российские компании или ИП по трудовому договору. Большинство остальных доходов нерезидентов облагают НДФЛ по ставке 30%. Нерезидент налоговый вычет получить не может.

Если вы трудитесь на российского работодателя за рубежом более 183 дней в календарном году, но в трудовом договоре не указано, что работа дистанционная, то работодатель обязан удерживать из выплат вам НДФЛ по ставке 30%, а не 13 или 15%.

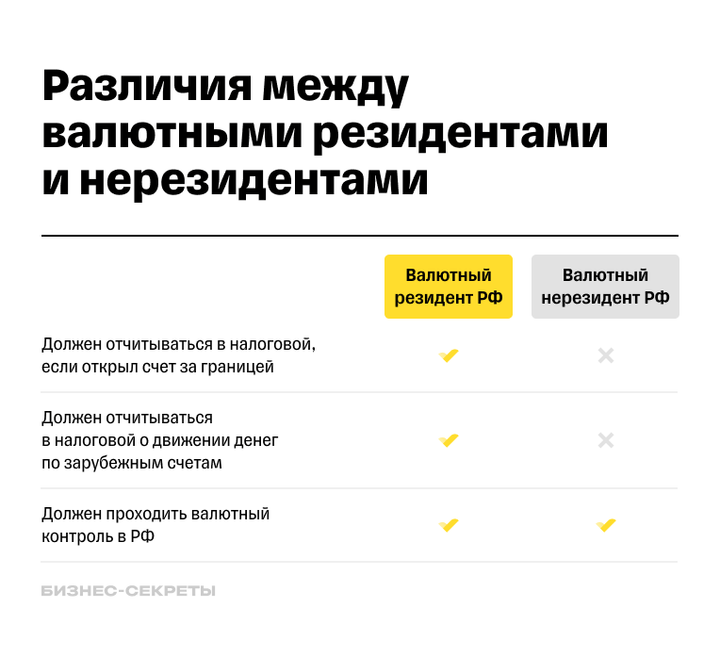

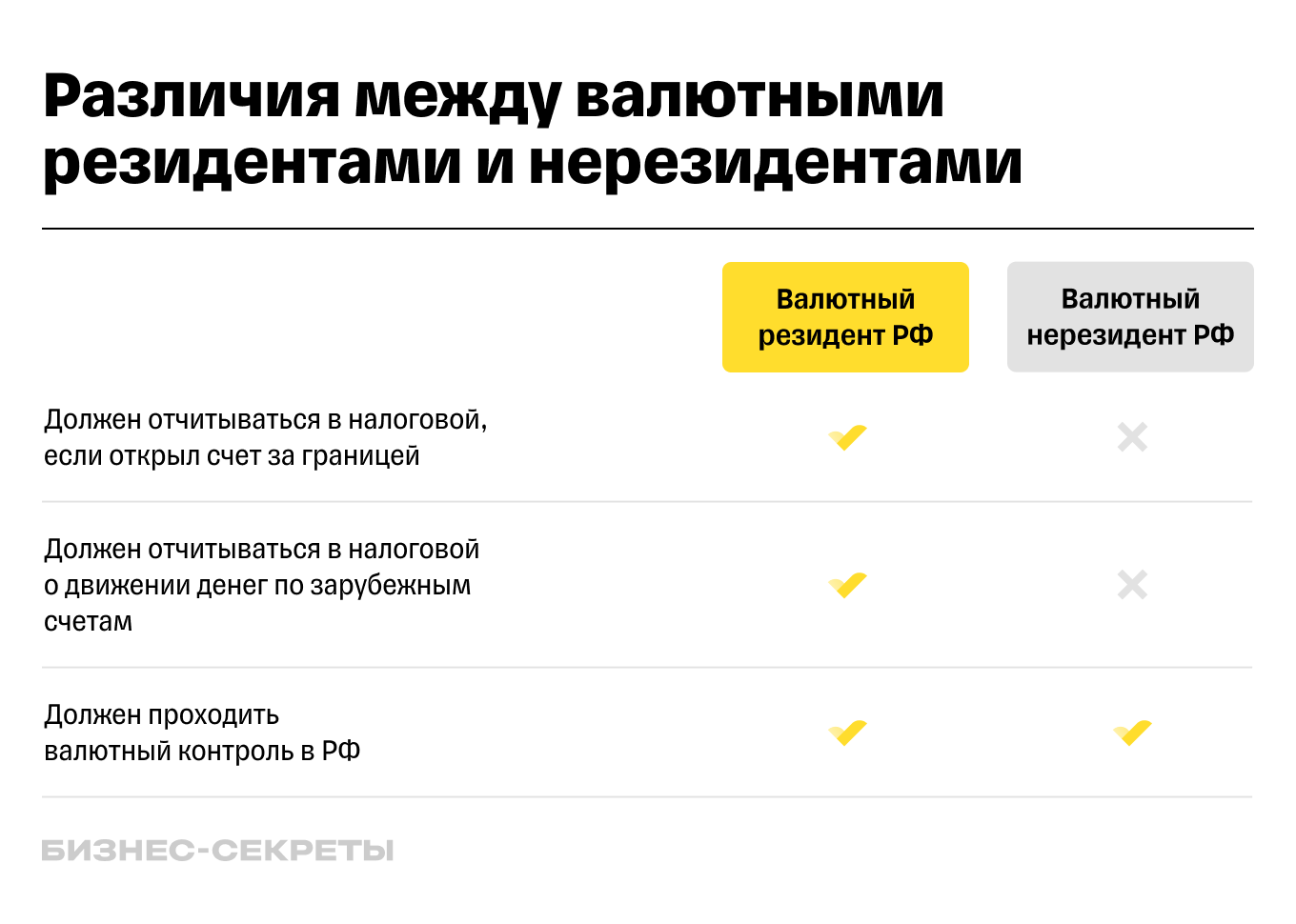

Валютные резиденты должны отчитываться об открытии счетов за границей

По валютному законодательству права и обязанности резидентов и нерезидентов различаются.

Резиденты должны уведомить налоговую об открытии счета за границей и отчитываться о движении средств по этому счету. Еще им запрещено использовать иностранные электронные кошельки, которые не привязаны к банковскому счету.

Нерезиденты освобождены от этих обязанностей — им не надо уведомлять об открытии счета и движении средств по зарубежным счетам.

И резиденты, и нерезиденты на территории РФ проходят валютный контроль одинаково: они должны предоставить документы в банк по валютным операциям свыше 1 000 000 ₽. Неважно, оплата прошла в рублях или валюте. Любой банк по требованию Центробанка следит за законностью таких сделок и проверяет платежи.

Если вы гражданин России, то даже при условии, что большую часть года вы проводите за границей, вы остаетесь валютным резидентом. Однако, если на 31 декабря отчетного года у вас не наберется 183 дня в России, вы можете не уведомлять налоговую о зарубежных счетах и не сдавать отчеты о движении денег по ним.

Вопрос эксперту

Задайте любой вопрос про бизнес. Например, о налогах, найме работников, оформлении сертификатов на товары или работе на маркетплейсах. Ответ пришлем на вашу почту. Самыми частыми вопросами и ответами на них делимся в Бизнес-секретах в разделе «Вопросы-ответы».

Расскажите, возникали ли у вас проблемы при уплате налогов, если вы работали за границей больше полугода?

Здравствуйте.

При определении налогового статуса имеют значение фактические дни нахождения физического лица в Российской Федерации, то есть учитываются все дни, когда физическое лицо находилось на территории Российской Федерации, включая дни приезда и дни отъезда.

Так говорится в письме Минфина от 15.02.2022 N 03-04-06/10462. Подробнее по ссылке

https://www.klerk.ru/doc/526431/

Так и не понял должен ли налоговый нерезидент гражданин РФ отчитываться об открытии счета зарубежом? В последней таблице сказано, что нет. Но ниже цитата: «Если вы гражданин России, то даже при условии, что большую часть года вы проводите за границей, вы остаетесь валютным резидентом. Это значит, что вам надо отчитаться в налоговой об открытии счетов за границей и любым операциям по ним.» Так как правильно поступить?

UPD: Судя по п.8 все таки можно не уведомлять если счет открыт в календарному году, в котором ты проводишь более 183 дней за пределами РФ и соответсвенно не являешься налоговым резидентом. Поправьте если я не прав.

http://www.consultant.ru/document/cons_doc_LAW_45458/15452676240afa2b4ce846308d8f9434eaac4019/

Здравствуйте!

Уточним этот момент, позже дадим ответ.

Если человек больше 183 прожил за границей, открыл там иностранные счета и не собирается пока возвращается, уведомлять налоговую об иностранном счете он не должен.

Если же человек потом вернулся и снова стал проживать в России, то он должен уведомить налоговую об открытых иностранных счетах до 1 июня (то есть не позднее 31 мая) года, следующего за календарным годом, в котором он провел в РФ больше 183 дней (ч. 8 ст. 12 Закона N 173-ФЗ)

Я за 2023 год не прожила на территории РФ 183 дня. я должна отчитываться о движении средств по своим валютным счетам за 2023 год?

Здравствуйте!

Если на 31 декабря 2023 года окажется, что она провела за границей 183 дня или больше — отчет можно не сдавать.

Здравствуйте.

с 07.09.2023 по 25.12.2024 был за рубежом, работал на иностранном предприятии. Сейчас снова планируется работа на этом предприятии с 20.04.2024 по 30.08.2024. Как будет считаться налоговое резиденство? Страна Индия, с ними есть соглашение Об избежании двойного налогообложения в отношении налогов на доходы.

«День въезда и выезда в РФ включаются в этот срок.»

не путайте людей или дайте ссылку

в

пункте 2 статьи 6.1 НК РФ — http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=176309

определено, что при расчете сроков, начало которых определено событием (въезд физического лица в РФ), первым днем считается день, следующий за днем события. т.ч. не включается день въезда получается