Обеспечение нужно в большинстве закупок. Для заказчика это способ подстраховаться на случай, если поставщик окажется недобросовестным и выполнит контракт плохо либо вообще откажется его выполнять. Для поставщика обеспечение — это всегда дополнительные расходы.

Разберемся, какой вид обеспечения поможет вашему бизнесу тратить меньше денег на формальности.

Зачем нужно обеспечение

Обеспечение — что-то вроде денежного залога, который вносит поставщик. Так заказчик получает гарантию, что его контракт подпишут и исполнят. Если исполнитель подпишет контракт и добросовестно выполнит его, ничего платить не придется. Но если подрядчик нарушит условия, должен будет выплатить заказчику немалые деньги.

Кадетский корпус объявляет закупку на стулья для детей. Несколько поставщиков подают заявки, один выигрывает. Но тут поставщик говорит, что он не сможет поставить стулья и отказывается подписывать контракт: не рассчитал силы. Остался месяц до начала нового учебного года, а стульев нет. Придется проводить торги заново.

Обеспечение не сможет полностью оградить заказчиков от срывов закупок. Оно лишь мотивирует поставщиков лучше оценивать свои силы. Если исполнитель нарушит договор, он не сможет участвовать в других закупках в течение двух лет и потеряет деньги.

Есть три вида обеспечения, которые нужны на разных этапах проведения закупки.

Обеспечение нужно не всегда. К примеру, в закупках до 1 млн рублей заказчик вправе не устанавливать обеспечение заявки. В закупках дороже 1 млн рублей обеспечение заявки нужно всегда. Обеспечение исполнения контракта могут не запрашивать в закупках малого объема. А в конкурсах и электронных аукционах оно присутствует обязательно.

Что можно использовать в качестве обеспечения заявки

В закупках для обеспечения можно использовать:

- денежное обеспечение;

- банковскую гарантию.

Обычно поставщик самостоятельно выбирает способ обеспечения — заказчик лишь определяет сумму. Но иногда требования к способу обеспечения есть в договоре или конкурсной документации.

Денежное обеспечение. Это определенная сумма, которую поставщик хранит на специальном счете или переводит на счет заказчика — это зависит от вида обеспечения.

Для обеспечения заявки поставщик переводит деньги на свой спецсчет. Это обычный расчетный счет, который используют только для закупок, и он подключен к торговым площадкам. Разберем, как работает спецсчет при обеспечении заявки.

- Заказчик организует торги.

- Участники подают заявки и переводят сумму обеспечения заявки на свои спецсчета.

- Когда прием заявок заканчивается, площадка эти деньги замораживает.

- Объявляют победителя. У всех остальных участников деньги размораживаются — их можно снять со спецсчета.

- Настает момент подписи контракта. Если победитель отказывается, заказчик забирает обеспечение себе. Если победитель подписывает договор, деньги на счете размораживаются. Из них часть автоматически уходит на оплату комиссии электронной площадке.

При обеспечении исполнения контракта или гарантийных обязательств деньги нужно переводить не на свой спецсчет, а на счет заказчика — он укажет его реквизиты в договоре. Деньги разморозятся, когда поставщик полностью выполнит договор или когда закончится срок гарантийных обязательств.

Банковская гарантия. Гарантия — обещание банка заплатить за клиента деньги, если он не выполнит свои обязательства. Клиент покупает это обещание на определенную сумму и срок.

Если клиент подведет заказчика, банк сам выплатит сумму обеспечения вместо предпринимателя. Потом поставщику придется возместить расходы банка. Получается, когда банк выдает банковскую гарантию, он рискует. Поэтому банк тщательно проверяет, кому он дает гарантию, как если бы бизнес брал кредит.

Что выбрать: денежное обеспечение или банковскую гарантию

Бизнес может использовать оба способа обеспечения в разных ситуациях.

Чтобы выбрать способ обеспечения, нужно оценить прямые и косвенные расходы бизнеса. Прямые — это, например, плата банку за оформление банковской гарантии. А косвенные — это упущенная выгода бизнеса от того, что он заморозил деньги на спецсчете, тогда как мог закупить на них товар, продать и получить прибыль.

Когда лучше выбрать денежное обеспечение. Денежное обеспечение будет выгоднее в двух случаях:

- если сумма обеспечения невелика и бизнес может безболезненно вытащить ее из оборота;

- если деньги замораживают ненадолго.

К примеру, при обеспечении заявки бизнес чаще всего выбирает денежное обеспечение. Обычно сумма обеспечения небольшая, от 0,2 до 5% от стоимости контракта — это в среднем от 5000 до 30 000 ₽. Деньги при обеспечении заявки замораживают ненадолго, только пока идут торги и заключается контракт — обычно не больше недели.

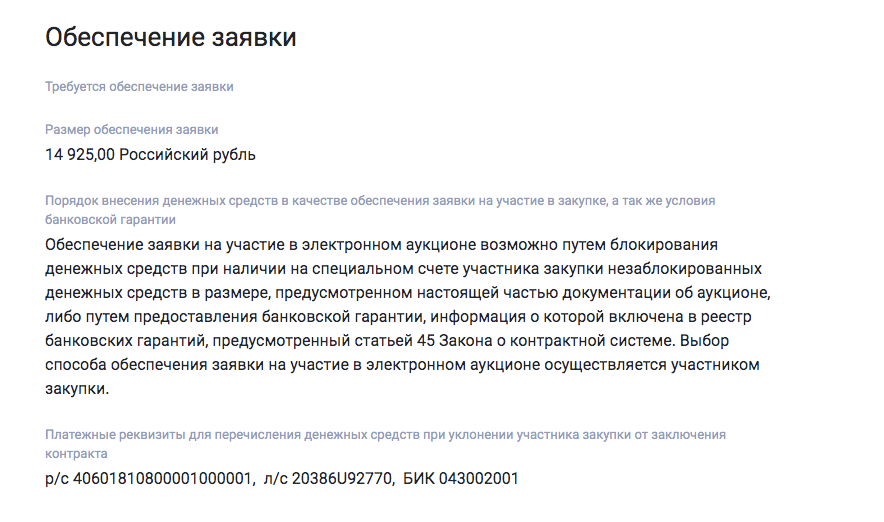

Например, автобаза на Камчатке хочет купить два новых легковых автомобиля. Размер обеспечения заявки в закупке на 2 985 000 ₽ составляет 14 925 ₽. Большинство компаний могут позволить себе заморозить почти 15 000 ₽ на неделю, поэтому проще предоставить обеспечение на спецсчете.

Когда лучше выбрать банковскую гарантию. Банковская гарантия будет удобнее в трех ситуациях:

- для обеспечения нужна большая сумма;

- у бизнеса нет полной суммы;

- деньги замораживаются на долгий срок.

Обеспечение исполнения контракта по закону может доходить до 30% от начальной цены контракта, а обеспечение гарантийных обязательств — до 10%. И выполнение контракта, и гарантийные обязательства могут длиться годами — замораживать большие деньги на долгий срок часто нецелесообразно. Потому в этих видах обеспечения бизнес чаще покупает банковскую гарантию.

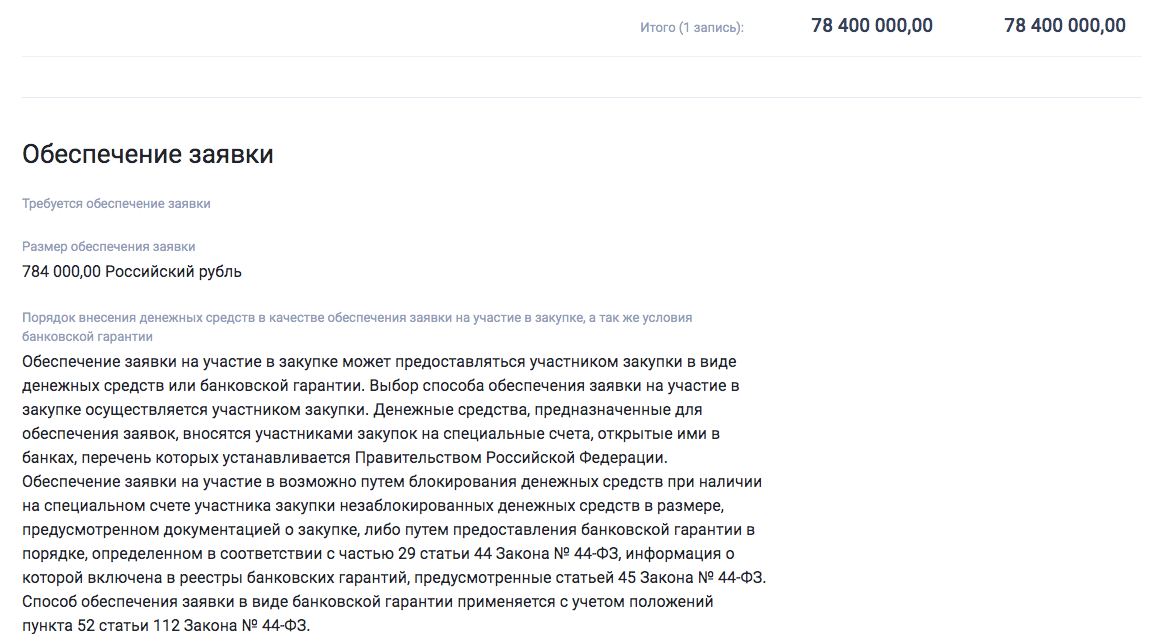

Однако банковская гарантия может быть полезна и при обеспечении заявки. Например, на Сахалин нужна поставка восьми пожарных автомобилей. Каждый стоит по 9 млн, общая цена закупки — 78 млн рублей. Размер обеспечения заявки — 784 000 ₽. Заморозить такую сумму может быть невыгодно для бизнеса, или ее может просто не оказаться — тогда выбирают банковскую гарантию.

Как открыть спецсчет

Если бизнес решил предоставить денежное обеспечение контракта или гарантийных обязательств, деньги переводят на счет заказчика. При обеспечении заявки деньги переводят на собственный спецсчет.

Чтобы открыть спецсчет, нужно сначала зарегистрироваться на сайте госзакупок. Без регистрации открыть счет не получится.

Открыть расчетный счет можно в банке из перечня правительства. В 2023 году в перечне есть 31 банк. Когда расчетный счет готов, можно открывать спецсчет.

Когда выбираете, в каком банке открыть спецсчет, обратите внимание на четыре момента:

- Входит ли банк в разрешенный государством перечень.

- Какой процент на остаток по счету. Каждый банк обязан начислять процент на остаток на спецсчете, но иногда он чисто символический. Например, в некоторых банках — 0,01%.

- Берет ли банк дополнительные комиссии за заморозку денег. Бывает, что за каждую блокировку берут комиссию. В некоторых банках — 50 ₽.

- Присылает ли банк уведомления о нехватке денег на счете. Это важно, потому что тогда у предпринимателя есть возможность быстро перевести деньги и успеть поучаствовать в закупке. Если таких уведомлений нет и на счете не хватает средств — заявку просто отклонят.

Если вы пользуетесь расчетным счетом в Т-Банк, можете зайти в личный кабинет и открыть спецсчет одним кликом. Никаких документов не надо. Уже через две минуты можно переводить деньги.

Когда будете подавать заявку на участие в закупке, укажите номер вашего спецсчета в специальном поле. Так заказчик сможет подключить ваш счет к процедуре торгов.

Что было самым сложным в предоставлении обеспечения по закупкам? Поделитесь опытом в комментариях.