Сеть «ПИLКИ» решила сократить расходы и отказалась от приема оплаты картами. Все дело в комиссии, которая платится за получение платежей. И это сработало: расходы и правда сократились.

А вот клиентам отказ от карты не понравился. Это сказалось на количестве посетителей сократилось и числе негативных отзывов. Компания сэкономила на комиссии за эквайринг, но стала терять деньги из-за ухода клиентов.

Как удалось вернуть оплату по безналу, но при этом сэкономить на комиссии, рассказывает Мадлена Мирабян, руководитель финансового отдела сети студий маникюра «ПИLКИ».

Есть свои студии и студии франчайзи

ПИLКИ — франшиза студий маникюра и педикюра. Мне кажется, на это важно обратить внимание. Иначе будет сложнее разобраться в том, как устроен наш бизнес и почему мы внедряем новшества именно так, как мы это делаем.

Расскажу в двух словах о франшизе.

Франшиза — это когда раскрученный бренд продает право вести бизнес от имени этого бренда. Покупателей франшизы называют франчайзи.

Допустим, Марина работает менеджером по продажам. Она накопила денег, которые хочет вложить в свое дело, чтобы работать на себя.

Марина мечтает открыть салон красоты, но не умеет составлять бизнес-план и разрабатывать стратегию запуска. А это и не нужно делать, потому что есть компании, которые уже давно на рынке, и за вознаграждение помогают открыть бизнес мечты. Примерно так устроена франшиза.

Есть разные схемы монетизации франшизы. Одна из них такая: франчайзи платят единовременный взнос и потом комиссию каждый месяц. Это может быть фиксированная сумма или процент с оборота.

Франшиза «ПИLКИ» работает по сценарию «процент с оборота». Мы помогаем партнеру открыть студию, консультируем по всем бизнес-вопросам, а тот ежемесячно платит 5% с оборота.

Партнеры сами принимают стратегические решения по своим студиям. Они могут сами придумывать, как и каких нанимать сотрудников, какую систему налогообложения выбрать и какое оборудование использовать. К примеру, один партнер нанимает только выпускников нашего образовательного центра Pilki School, а другой ищет таланты на профессиональных конкурсах.

Еще партнеры могут брать готовые решения, которые предлагаем центральный офис. Мы не ограничиваем бизнес-инициативу.

У ПИLКИ есть центральный офис с финансовым отделом, бухгалтерией, ИТ-разработкой, маркетингом и всем, что нужно бизнесу. Мы обслуживаем студии сети и помогаем партнерам. В пакет франшизы входит разработка рекламных кампаний, дизайн-макеты креативов и стратегия продвижения, а вот печать листовок и других рекламных материалов — это уже партнеры делают за свой счет.

Мы регулярно придумываем всякие штуки, чтобы увеличить прибыль. Тестируем гипотезы на нескольких студиях, которыми управляет центральный офис, и, если гипотеза срабатывает, передаем ее партнерам. Если партнер перенимает наш опыт, в результате все в плюсе.

На начало 2022 года под брендом «ПИLКИ» работает 91 студия, четыре из них — студии сети, остальными руководят франчайзи.

Отключили оплату картой, и клиентам это не понравилось

С открытия первой точки мы принимали оплату наличными и картами. За использование обоих способов нужно платить комиссию банку: в случае с наличными — за инкассацию, с картами — за торговый эквайринг.

Инкассация нужна, чтобы безопасно отвозить в банк наличные. Каждый день в конце смены приезжает бронированная машина и управляющий студии отдает пакет с наличными. Без этого никак: нам нужны деньги на счете, потому что расчеты с работниками и поставщиками идут через банк. За инкассацию мы платим в среднем 0,5% от инкассированной суммы.

Торговый эквайринг — это прием оплаты с помощью банковских карт. Для этого мы установили терминал и подключили его к счету в банке. За каждую оплату платили комиссию — 1,8% с платежа.

По нашим подсчетам, принимать деньги через торговый эквайринг дороже.

Сравнение стоимости приема платежей: оплата по карте выходит дороже, чем наличные, расчеты ПИLКИ

Нам важно, чтобы франчайзи получали больше прибыли, и мы решили оптимизировать расходы на торговый эквайринг.

Решение казалось простым — отказаться от приема платежей по картам, а значит, и от торгового эквайринга. Чтобы не ставить эксперименты на партнерах, отключили услугу только в четырех студиях сети.

Когда несколько студий полностью перешли на наличные, столкнулись с проблемой. Разумеется, мы предполагали, что кому-то из клиентов не понравится, что заплатить можно только наличными. Но не думали, что таких клиентов будет так много.

Оказалось, наши клиенты практически перестали носить в кошельке наличные. И вот, представьте, клиенту, который собирался оплатить маникюр в одно касание с телефона, приходится идти искать банкомат. Или еще хуже — платить комиссию за снятие, если он использует кредитную карту.

Мы сэкономили на эквайринге, но потеряли в репутации. На студии посыпались отзывы недовольных клиентов в соцсетях и на сайтах-отзовиках. Это было плохо и для конкретных студий, и для всей сети.

Нужно было вернуть эквайринг или найти новый способ принимать оплату по безналичному расчету.

Решили подключить Систему быстрых платежей и возобновить прием безналичной оплаты

Когда мы искали альтернативу оплате банковской картой, появилась Система быстрых платежей. Это сервис, который разработали Банк России и Национальная система платежных карт.

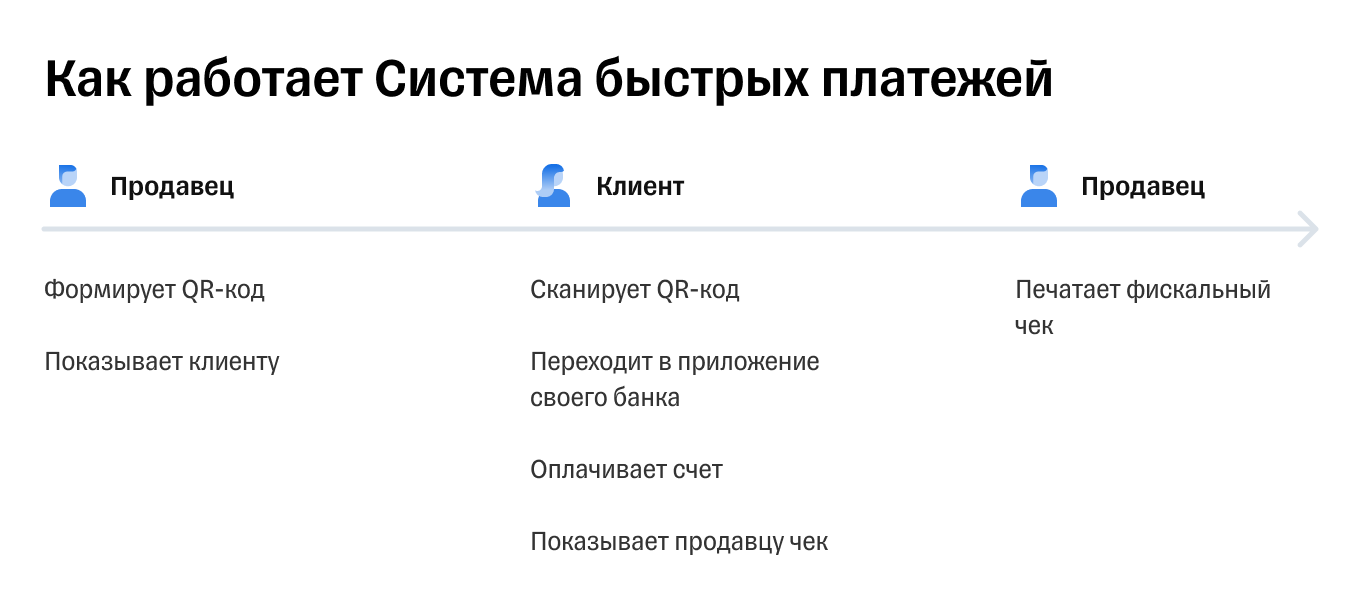

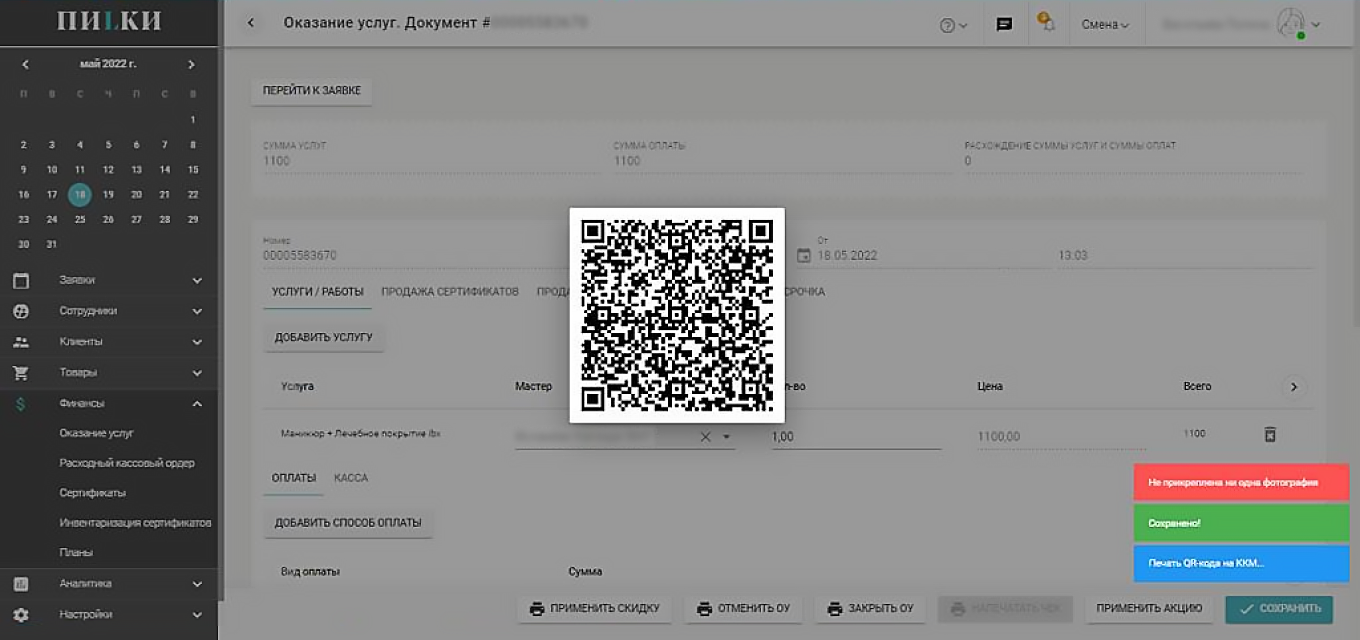

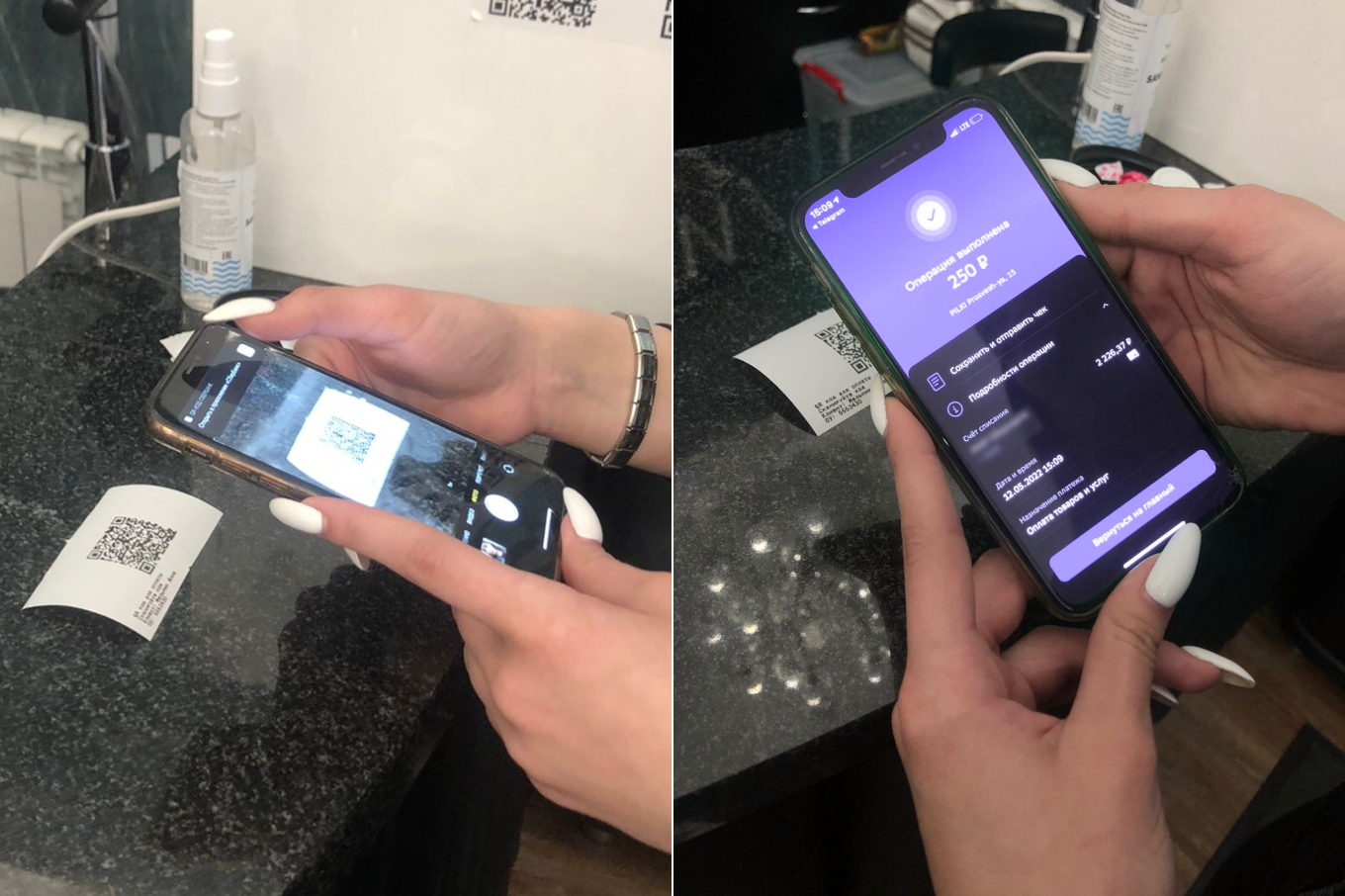

Сервис работает предельно просто: продавец показывает клиенту QR-код, в который зашита информация о платеже. Клиент его сканирует камерой смартфона и переходит в приложение своего банка. В приложении оплачивает счет, продавец печатает чек.

Система быстрых платежей позволяет принимать оплату прямо с банковского счета клиента — по сути, это еще один способ безналичной оплаты. Я поняла, что мы можем использовать его вместо торгового эквайринга.

У СБП есть свои преимущества перед торговым эквайрингом. Главное для нас — комиссия 0,7%.

Критерии, по которым выбирали Систему быстрых платежей для приема безналичных платежей

Мы решили подключить Систему быстрых платежей в нескольких студиях и понять, стоит ли масштабировать эту историю на всю сеть.

Выбрали Систему быстрых платежей Т-Банка

Система быстрых платежей — продукт, который есть практически у всех банков. Мы выбрали Т-Банк, потому что к тому времени, как началась история с СБП, мы уже работали с Т-Банком по другим продуктам. У меня налажен контакт с персональным менеджером, поэтому менять банк и искать более выгодные предложения не имело смысла.

Еще один плюс Т-Банка в том, что банк участвует в программе по возмещению расходов, которые бизнес потратил на комиссии. Они есть, если принимаешь оплату через Систему быстрых платежей. Это программа поддержки малого и среднего бизнеса, и мы подходим под ее критерии.

Для нас программа по возмещению расходов — отличный способ сэкономить. Все деньги, которые мы тратим на комиссию по СБП, получаем обратно каждый месяц на счет.

Дополнительным аргументом стало то, что у Т-Бизнеса есть API для интеграции. Это значит, что мы могли не просто подключить продукт к нашей CRM-системе, но и настроить так, чтобы им было удобно пользоваться.

Интегрировали СБП так, чтобы процесс оплаты не отличался от оплаты картой

Мы используем CRM-систему своей разработки. Готовые решения нам не подходили, потому что у нас особый алгоритм записи к мастерам, его было не реализовать в других CRM. Чтобы все работало, как нужно нам, пришлось разрабатывать свой ИТ-продукт.

Наша CRM-система полностью отвечает потребностям бизнеса: в ней мы ведем продажи, создаем накладные, заводим расписание мастеров, записываем клиентов и закрываем чеки. Клиентское приложение для записи тоже создано на основе CRM.

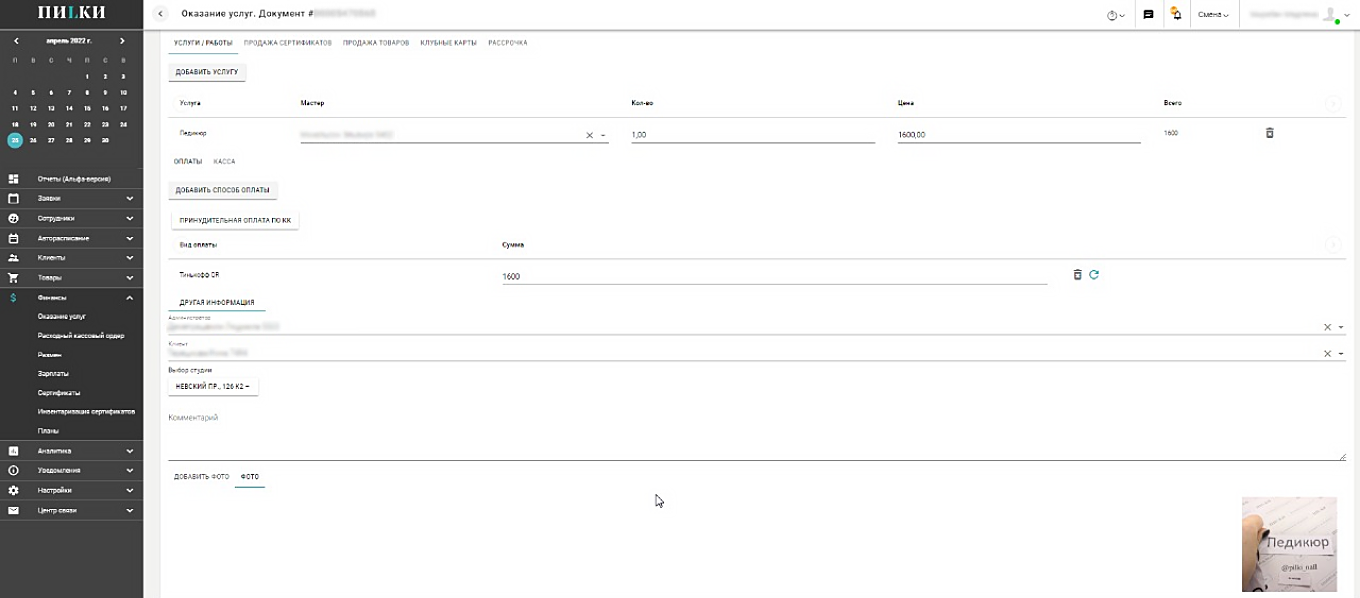

У нас была глобальная задача — настроить процесс оплаты по СБП таким образом, чтобы он был похож на оплату картой и клиент не заметил разницы. Поэтому большую задачу мы разбили на несколько поменьше и решили их с помощью интеграции через API.

Расскажу, как мы решали нашу глобальную задачу.

Задача → формировать платеж за клиента. Есть два варианта формирования QR-кода для оплаты: динамический и статический.

Статический — один для всех. Это когда распечатывают QR-код на плакате или стойке и размещают поближе к кассе. Когда клиент готов расплатиться, он сканирует QR-код и переходит в свой банк, там вводит нужную сумму, оплачивает.

Вариант со статическим QR-кодом нам не подходил, потому что хотелось сократить количество действий для клиента. В этом случае идеально подошел бы динамический QR-код.

Динамический код — это QR-код, который формируется для каждого клиента. Клиент переходит по QR-коду в приложение банка, а там уже готова платежка, нужно только нажать «Оплатить». Оставалось красиво его реализовать, чтобы и нам, и клиентам было удобно им пользоваться.

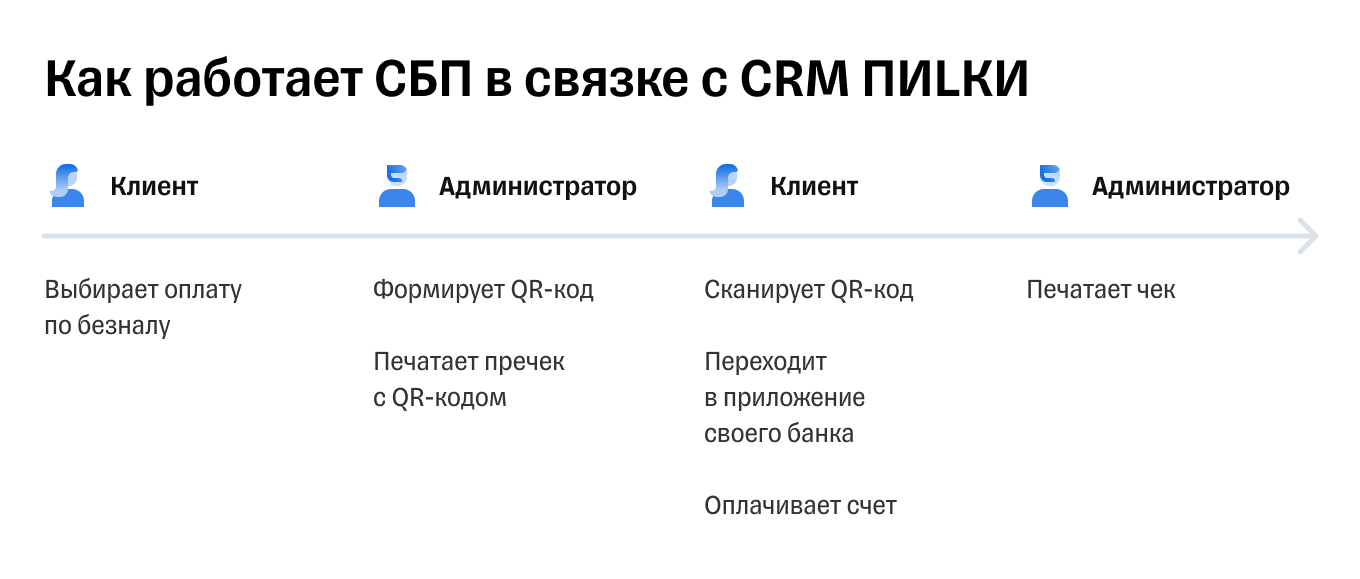

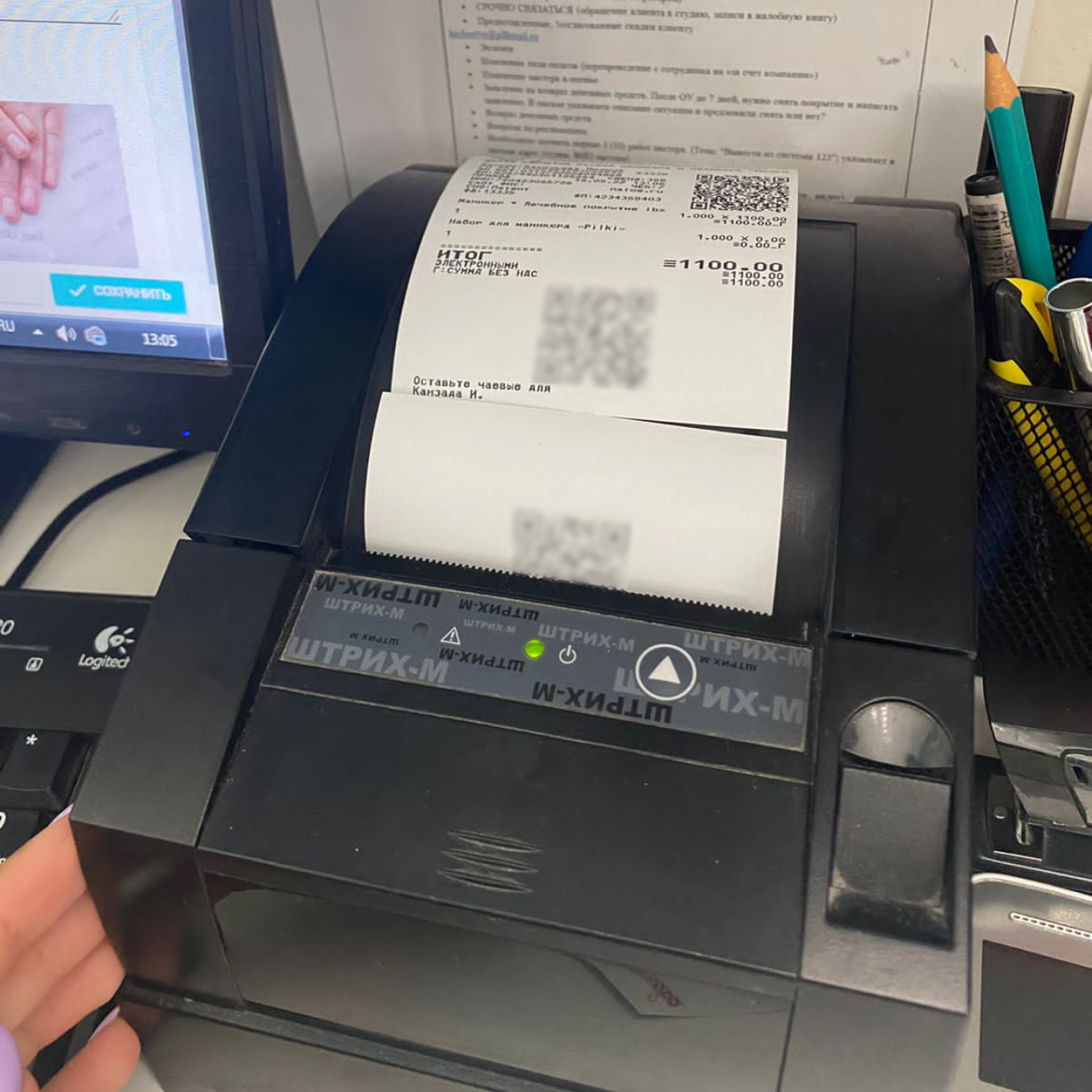

Решение → использовать динамический QR-код и печатать его на пречеке для каждого клиента. Специально под Систему быстрых платежей мы добавили в бизнес-процесс пречек, или предварительный чек. Это как счет в ресторане, который распечатывают на том же аппарате, что и фискальный чек. Такой чек получают гости ресторана.

На пречеке расписаны все услуги, которые получил клиент, и общая сумма. Там же печатаем QR-код. Администратор отдает пречек клиенту, тот сканирует код и оплачивает счет из банковского приложения на телефоне.

Задача → узнать, что клиент оплатил счет. В изначальном виде у сервиса СБП был недостаток, который мы хотели исправить, — невозможность автоматически получить статус платежа. Чтобы подтвердить платеж, клиент должен показать администратору отчет об оплате на экране своего смартфона. По-другому доказать, что платеж ушел, нельзя. Но не для всех это удобно.

Представьте, что вы оплачиваете маникюр, показываете администратору чек на своем смартфоне, и в этот момент вам приходит личное сообщение по работе или от возлюбленного. Скорее всего, будет неловко и вам, и администратору.

Для наших студий такое неприемлемо: не все клиенты готовы демонстрировать свою личную жизнь, а мы уважаем наших клиентов.

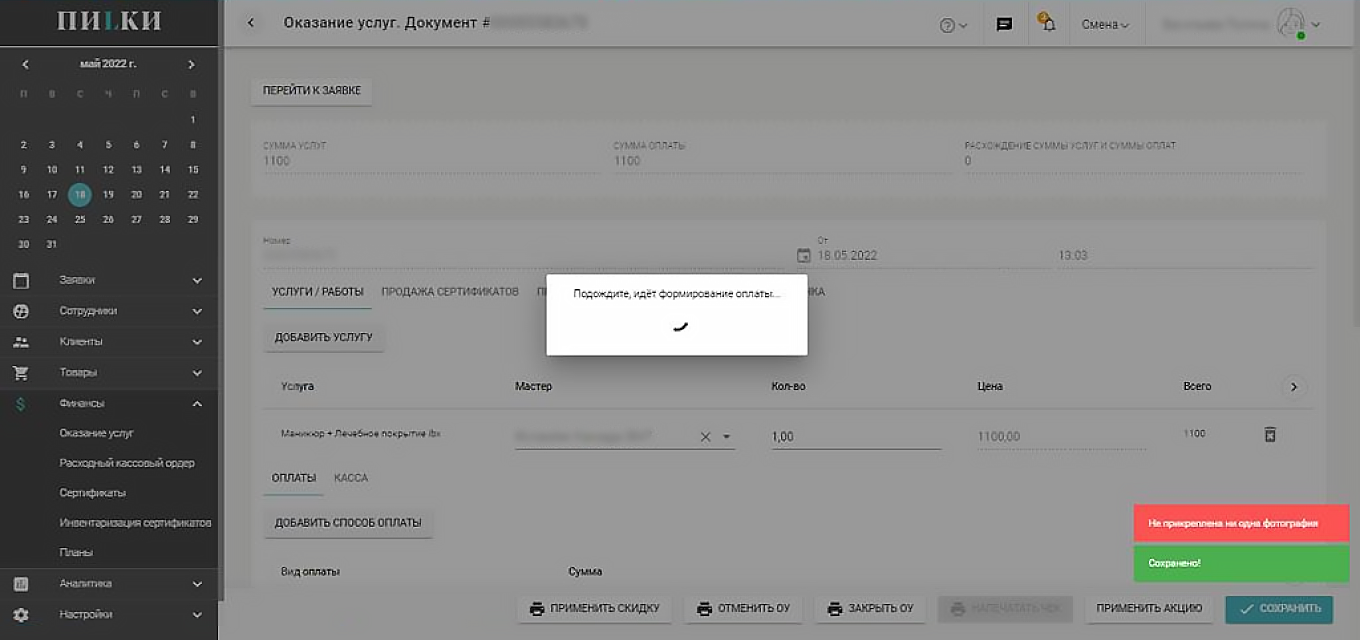

Решение → автоматически получать статус оплаты в CRM-системе. Наши разработчики настроили интеграцию с СБП Т-Банка таким образом, что информация о зачислении денег автоматически поступает из банка в нашу CRM-систему в течение нескольких секунд. Теперь клиенту не нужно доказывать, что он оплатил счет, и демонстрировать свой смартфон.

Процесс оплаты с новым интерфейсом: вы получаете пречек, сканируете QR-код, нажимаете «Оплатить» и — все. Администратор уже увидел в CRM-системе, что оплата прошла, и печатает фискальный чек.

Результат: Система быстрых платежей заменила оплату картой и обходится дешевле

Сначала мы запустили Систему быстрых платежей в одной студии. Нам было важно, посмотреть на реакцию клиентов, прежде чем масштабировать решение на другие свои студии и предлагать его партнерам. По итогам теста стали использовать масштабнее.

Несколько результатов по итогам внедрения СБП.

Клиенты активно используют СБП для оплат. Судим по цифрам: 60% оплат проходят через СБП, остальные 40% приходятся на наличные. Это значит, что наших клиентов сервис оплаты устраивает. А еще мы больше не получаем негативных отзывов по поводу способов оплаты.

Систему быстрых платежей оценили партнеры: 30% партнеров решили перенять наш опыт и тоже используют только СБП для безналичной оплаты. Остальные подключают СБП параллельно с торговым эквайрингом. Тут они сами принимают решение, как им выгодно, и сами платят комиссию.

Система быстрых платежей помогает экономить на комиссии за счет более низкой процентной ставки. Более того, сейчас мы вообще не платим за прием оплату по безналу, и все благодаря госпрограмме. До сих пор действует временная программа по компенсации расходов на комиссию. Для нас это выгодно.

Сравнение: сколько денег одна студия «ПИLКИ» платит за комиссию на прием оплаты по карте и по СБП

Кейс действительно интересный. Многое надо в голове уточнять, но это — тонкости.

Просьба:

Сделайте видеоролик на эту тему. Так обе Компании значительно расширят возможности лестницы Бена Ханта, что позволит нынешним и будущим клиентам стать ещё лояльнее.

Хотя, не любой маркетолог с такой задачей справится. Но я в существование такого Сверхчеловека я всё ещё верю