Практически все компании и ИП, которые принимают оплату от физлиц, а иногда от других организаций и предпринимателей, должны выдавать фискальный чек при каждой покупке. Рассказываем про последствия работы без касс или неправильного их применения и о том, как этого избежать.

Кому нужна онлайн-касса

Онлайн-кассу по-другому называют ККТ — контрольно-кассовая техника. Ее обязаны установить компании и ИП, которые продают товары, работы и услуги:

- физлицам без статуса ИП — независимо от формы расчетов;

- фирмам и ИП с оплатой наличными, смартфоном или очно картой.

Есть исключения. Онлайн-кассу можно не применять, если компания или ИП ведет деятельность из утвержденного списка. Например, торгует в киоске прессой или мороженым, принимает стеклотару, изготавливает ключи.

ИП на патенте могут не пробивать чеки по некоторым видам деятельности. Это, к примеру, ремонт мебели, услуги фотографии, остекление балконов. Взамен чека надо выдать документ с определенными реквизитами. Но в рознице, общепите, перевозках онлайн-касса обязательна и на ПСН.

Самозанятые могут работать без кассы в любом случае: они оформляют чеки в приложении «Мой налог».

Общие положения по онлайн-кассам регламентирует закон 54-ФЗ. В нем описаны требования к контрольно-кассовой технике и к кассовому чеку.

Онлайн-касса должна соответствовать требованиям 54-ФЗ, а модель кассы обязана быть в реестре на сайте налоговой службы. Если купить кассу не из реестра, налоговая ее не зарегистрирует, и тогда на ней нельзя будет работать. За неприменение кассы на ИП или компанию могут наложить штраф.

Всю информацию по онлайн-кассам собрали в отдельные статьи-инструкции:

В этой статье остановимся только на ответственности за неприменение ККТ или использование кассы с нарушениями.

Штрафы за нарушение закона об онлайн-кассах

Тем, кто работает без онлайн-кассы или с нарушениями, могут выписать штраф. Собрали в таблице подробную информацию по всем видам нарушений.

Срок давности привлечения к ответственности — 1 год со дня расчетов без онлайн-кассы.

Компании и ИП, которые продают товары с обязательной маркировкой, должны использовать кассы с форматом фискальных документов 1.2.

Как проводятся проверки ККТ

Налоговые инспекторы не проводят плановые проверки онлайн-касс. Они могут проводить только внеплановые проверки в виде следующих мероприятий:

- контрольная закупка;

- документарная проверка;

- наблюдение;

- выездное обследование;

- выездная проверка.

Контрольная закупка. При ней проверяющие могут провести осмотр торгового места — то есть просто стоять и смотреть, получают ли другие покупатели чеки за свои покупки. Еще могут провести эксперимент — купить товар и посмотреть, как продавец пользуется кассой.

Если это не дистанционная закупка, на ней должны присутствовать два свидетеля или два инспектора. Может прийти и один, если ведется видеозапись. О контрольной закупке не предупреждают заранее. Поводом для внеплановой проверки могут стать:

- Жалобы покупателей на невыдачу чеков.

- Данные из автоматизированной информационной системы — АИС, — указывающие на неприменение онлайн-кассы. Инспектора может насторожить тот факт, что, к примеру, доходы компании намного ниже, чем по отрасли.

- Обнаруженные в ходе профилактического визита нарушения.

Документарная проверка. При таком виде проверок инспекторы могут получать письменные объяснения, изучать документы, которые есть в распоряжении налоговой, — например, материалы прошлых проверок — и проводить экспертизу.

Документарную проверку проводят не дольше 10 рабочих дней.

Наблюдение. Это сбор и анализ информации о проверяемом — например, как часто штрафовали бизнес и за что. Сведения могут получить в том числе из государственных информационных систем, интернета, путем фото- и видеосъемки. Для наблюдения не нужно решение о проведении контрольных мероприятий.

Выездное обследование. Его проводят на объектах, которые может посещать неограниченный круг лиц. Это, например, большие торгово-развлекательные центры или ярмарки. Если выявят признаки нарушений, проверяющие могут тут же организовать контрольную закупку.

Выездная проверка. При ней возможны такие контрольные действия:

- осмотр;

- опрос;

- получение письменных объяснений;

- истребование документов;

- экспертиза;

- эксперимент.

Срок проведения проверки — до 10 рабочих дней. Если организация работает в нескольких регионах, для каждого обособленного подразделения или производственного объекта будет отдельный срок.

По окончании каждого из этих мероприятий инспекторы должны составить акт. Оформляют его там же, где и проводили проверку. Если выявят нарушения, выдадут предписание.

Важно: в 2024 году из всего перечисленного проводят только выездное обследование, в рамках которого возможна и контрольная закупка. Иные контрольные мероприятия приостановлены.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как избежать штрафов при работе с онлайн-кассой

Чтобы не получить штраф за неприменение ККТ, важно соблюдать несколько правил:

- Использовать онлайн-кассу строго из реестра ККТ на сайте налоговой службы.

- Зарегистрировать онлайн-кассу в налоговой и получить подтверждение, что регистрация прошла успешно.

- За каждую покупку выдавать клиентам бумажный чек или электронный по запросу клиента.

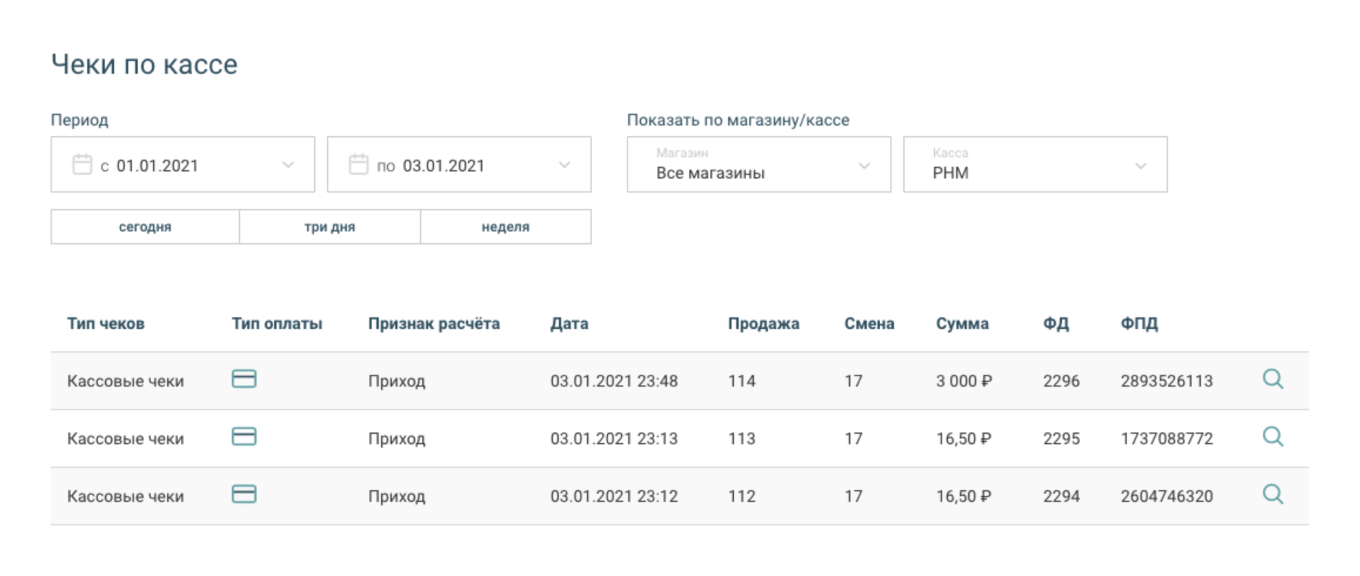

- Убедиться, что все чеки уходят в ОФД и нет ошибок. Сделать это можно в личном кабинете ОФД.

Если вы обнаружили ошибку, важно сообщить об этом налоговой в течение трех рабочих дней. Главное — успеть до того, как налоговая сама узнает о нарушении, и приложить доказательства.

Какие могут быть ошибки при работе с онлайн-кассой:

- не использовали ККТ, то есть не выбили чек и не выдали его покупателю. В этом случае нужно выбить чек коррекции, и он автоматически уйдет в налоговую;

- использовали ККТ с нарушением правил. Например, в кассовом чеке не хватает реквизитов или в реквизитах есть ошибка, неверно указан товар или форма оплаты. На ККТ с ФФД 1.1 или 1.2 это исправляют двумя чеками коррекции. Первый — на возврат прихода, такой чек полностью повторяет исходный чек с ошибкой. Второй — верный чек коррекции. На ККТ с ФФД 1.05 такую ошибку исправляют обычными чеками: на возврат прихода и на приход. В этом случае нужно уведомить налоговую в течение трех рабочих дней, поскольку нет чека коррекции.

Например, клиент купил букет цветов. Продавец взял с покупателя оплату наличными, но применить ККТ забыл и чек покупателю не выдал, а человек уже ушел. Вечером при закрытии смены обнаружили излишек денег и выбили чек коррекции. Чек отправился в налоговую автоматически.

А вы получали штрафы от налоговой за ошибки в работе ККТ? Делитесь в комментариях.