При подключении онлайн-кассы нужно выбрать ОФД. Как выбирать: перебором, наугад, остановиться на первом попавшемся?

Виктор Подгорский

Эксперт по праву

При подключении онлайн-кассы нужно выбрать ОФД. Как выбирать: перебором, наугад, остановиться на первом попавшемся?

Виктор Подгорский

Эксперт по праву

Когда бизнесу предстоит подключать онлайн-кассу, он узнает о том, что ему еще нужно заключить договор с оператором фискальных данных. Коротко их еще называют ОФД. В этой статье отвечаем на самые частые вопросы об операторах фискальных данных.

Что такое ОФД и для чего он нужен

Прежде чем говорить об ОФД, немного введем в курс по онлайн-кассам. По закону продавец должен использовать онлайн-кассы при продаже товаров и услуг физлицам, представителям компаний или ИП.

Пробивать чеки нужно, когда покупатель оплачивает товар наличными, картой или через СБП. А если покупатель — физлицо без статуса ИП, то при любых безналичных расчетах с ним.

ИП на НПД, предприниматели на патенте по некоторым видам деятельности, торговцы мороженым в киосках, аптеки в селах и некоторые другие виды бизнеса могут работать без онлайн-касс.

Онлайн-кассы нужно использовать при продаже в офлайн-магазинах и через интернет.

У касс две функции:

- Печатать чек или отправлять на эл. почту покупателя.

- Хранить данные о расчетах и отправлять их в налоговую.

Как раз для отправки данных нужен оператор фискальных данных.

Как работает оператор фискальных данных

Онлайн-касса выглядит как кассовый аппарат со встроенным фискальным накопителем. Она печатает платежные документы, которые называют фискальными: чеки продажи, возврата, отчеты об открытии и закрытии смены.

Во время каждой продажи фискальный накопитель шифрует и отправляет информацию в налоговую. Упрощенно процесс выглядит так:

- Покупатель приходит в магазин и что-то покупает. Оплачивает наличными или картой.

- Продавец пробивает сумму на кассе и выдает покупателю чек. Если это продажа через интернет, касса отправляет этот чек покупателю в СМС или по эл. почте.

- Фискальный накопитель в этот момент шифрует информацию. А дальше два варианта. Если к кассе подключен интернет, она передает информацию о продаже через ОФД в налоговую. Если интернета нет, фискальный накопитель хранит данные до момента, когда касса подключится к интернету.

Налоговая видит каждую покупку в магазине: что купили, стоимость, время покупки, имя кассира, который выдал чек, — и контролирует доходы компаний и предпринимателей.

Кто может работать без ОФД

Фискальный накопитель онлайн-кассы передает информацию через ОФД в налоговую, если есть интернет. Но есть продавцы, которые не могут подключить онлайн-кассу к интернету: их бизнес находится в труднодоступной местности.

«Труднодоступный район» — это термин из закона. Интернет там работает нестабильно или его вообще нет. В таких населенных пунктах кассы должны использовать только те компании и ИП, которые торгуют подакцизными товарами. Все остальные — нет. Например, магазину в селе Ключи Алтайского края касса не нужна. Но продавец все равно обязан выдавать покупателю документ с обязательными реквизитами, который подтвердит расчет, хотя бы рукописный.

В законе есть еще термин «местности, отдаленные от сетей связи». Интернет там может работать прекрасно, но все дело в численности населения. Если в таких населенных пунктах проживает не больше 10 тысяч человек и муниципалитет включен в региональный перечень, то по закону можно работать без ОФД. Например, к отдаленным районам относится деревня Алешино Новгородской области.

Продавцы в местностях, отдаленных от сетей связи, все равно используют онлайн-кассы и выдают чеки, но они могут работать в автономном режиме, без подключения к интернету. Им не нужно заключать договор с ОФД и оплачивать услуги оператора.

Автономный режим нужно настроить во время регистрации кассы. Все данные о продажах хранит фискальный накопитель. Налоговая запрашивает эти данные, когда владелец онлайн-кассы меняет фискальный накопитель или снимает кассу с учета.

Больше статей про работу с онлайн-кассой

Условия и требования к ОФД

Главные обязанности ОФД — обрабатывать и передавать данные в налоговую в режиме реального времени. Но это еще не все, вот что еще делает ОФД:

- защищает данные клиентов от взлома и доступа третьих лиц;

- хранит данные не менее 5 лет с момента поступления чека на сервер;

- помогает налоговой узнавать о нарушениях со стороны продавца;

- предоставляет доступ к базе OФД сотрудникам налоговой по запросу. Инспекция может удаленно контролировать продавцов.

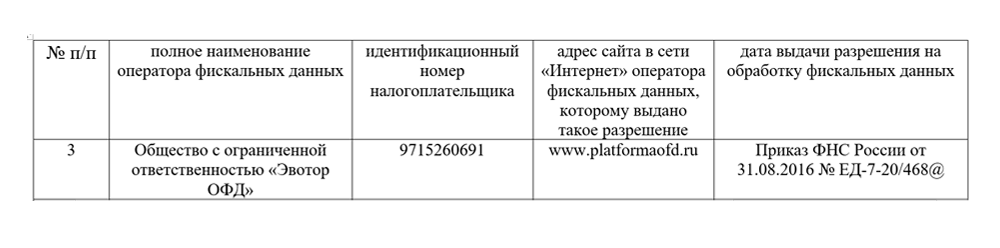

Бизнесу не нужно знать все требования закона № 54-ФЗ к оператору. Достаточно убедиться, что он числится в реестре ОФД. Если оператора нет в списке, с ним нельзя заключать договор. Допустим, вы хотите подключить Платформу ОФД. Открываете реестр на сайте ФНС, находите в нем компанию. Все в порядке, Платформа ОФД есть в списке, можно подключаться:

Что нужно сделать, чтобы стать оператором фискальных данных

Компания может получить статус ОФД, если получила разрешение от налоговой службы на обработку фискальных данных и включена в реестр ОФД.

Некоторые компании не могут работать операторами фискальных данных, даже если соответствуют законодательным и техническим требованиям. Так бывает, например, если руководителя или бухгалтера компании уволили с предыдущего места работы из-за того, что они раскрыли коммерческую тайну.

Все эти требования продавцам тоже помнить не надо, операторов перед внесением в реестр проверяет налоговая служба. Если оператор не соответствует требованиям закона, она не выдаст разрешение на обработку данных. Если ОФД перестал соответствовать закону, налоговая служба аннулирует действующее разрешение. Продавец увидит сообщение об этом в отчете об открытии или закрытии смены. После этого у него будет 20 дней на поиск нового ОФД и перерегистрацию кассы.

Как выбрать ОФД

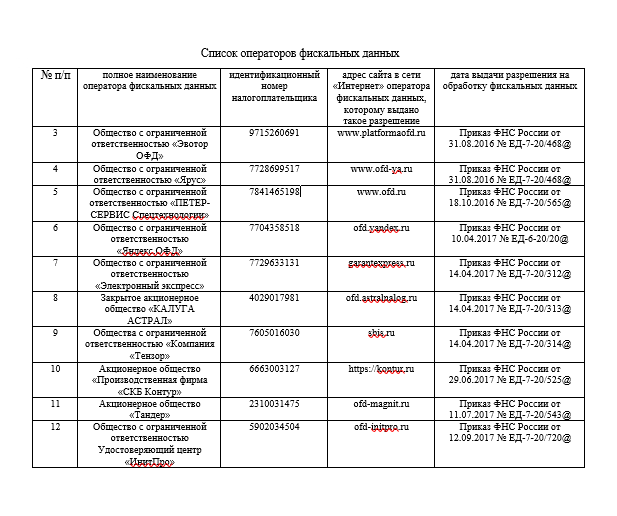

Компании и ИП самостоятельно выбирают ОФД. Это непросто, операторов фискальных данных много, вот лишь малая часть реестра:

Вот что нужно проверить в первую очередь:

- ОФД есть в реестре налоговой службы — это самый важный критерий, без этого заключать договор нельзя.

- Какие услуги оказывает ОФД. Например, некоторые помогут подобрать онлайн-кассу, получить электронную подпись, разобраться с регистрацией в налоговой, подключить систему электронного документооборота.

- Что входит в стоимость обслуживания. Важно, входит ли цена фискального накопителя или его придется покупать отдельно; будет ли оператор по умолчанию отправлять электронные чеки покупателю или за это придется дополнительно платить.

- Есть ли личный кабинет и какие у него возможности.

- Круглосуточная поддержка. У некоторых ОФД есть мобильное приложение, в любой момент можно написать в чат и решить проблему.

Операторов на рынке так много, они соревнуются в дополнительных сервисах и услугах для бизнеса. Например, большинство дает скидку при покупке у них онлайн-кассы и фискального накопителя.

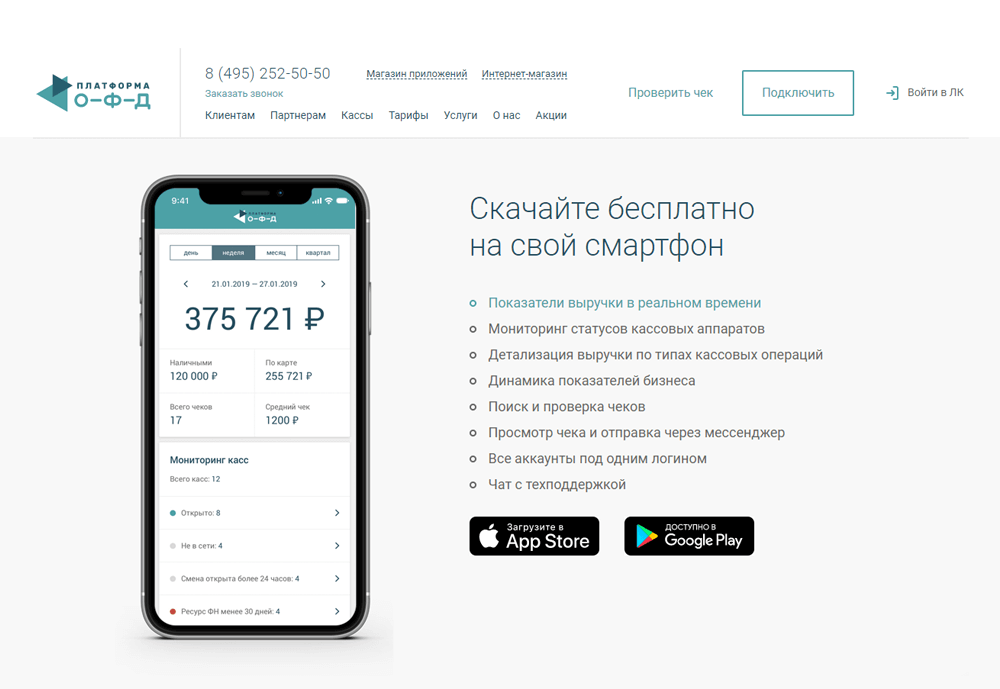

Аналитика продаж. Некоторые ОФД предоставляют аналитику показателей продаж, контроль выручки в режиме реального времени, выгрузку отчетов в формате xls.

Личный кабинет. Проверьте, что у ОФД есть личный кабинет. В нем удобно контролировать работу: отслеживать, кто оформлял возврат, когда и на какую сумму. Бухгалтеру удобно сверять сумму фактических приходов с деньгами в кассе, делать отчеты по нужным параметрам.

У некоторых ОФД в личном кабинете можно контролировать состояние онлайн-касс по подразделениям, например по филиалам в разных городах, торговым точкам и даже по каждой кассе отдельно.

Мобильное приложение. С помощью него удобно отслеживать показатели продаж прямо с телефона. А если чеки, перестанут уходить всегда можно написать в чат и решить свою проблему.

Все опции могут входить в тариф или оплачиваться дополнительно — проверьте это при подключении к ОФД.

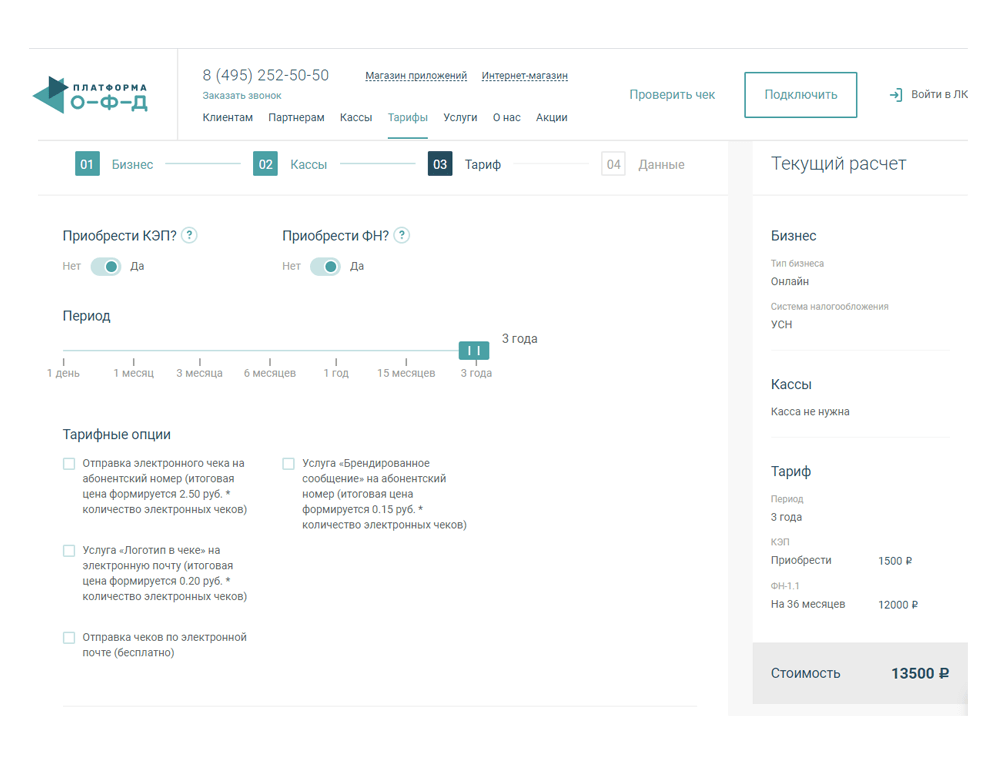

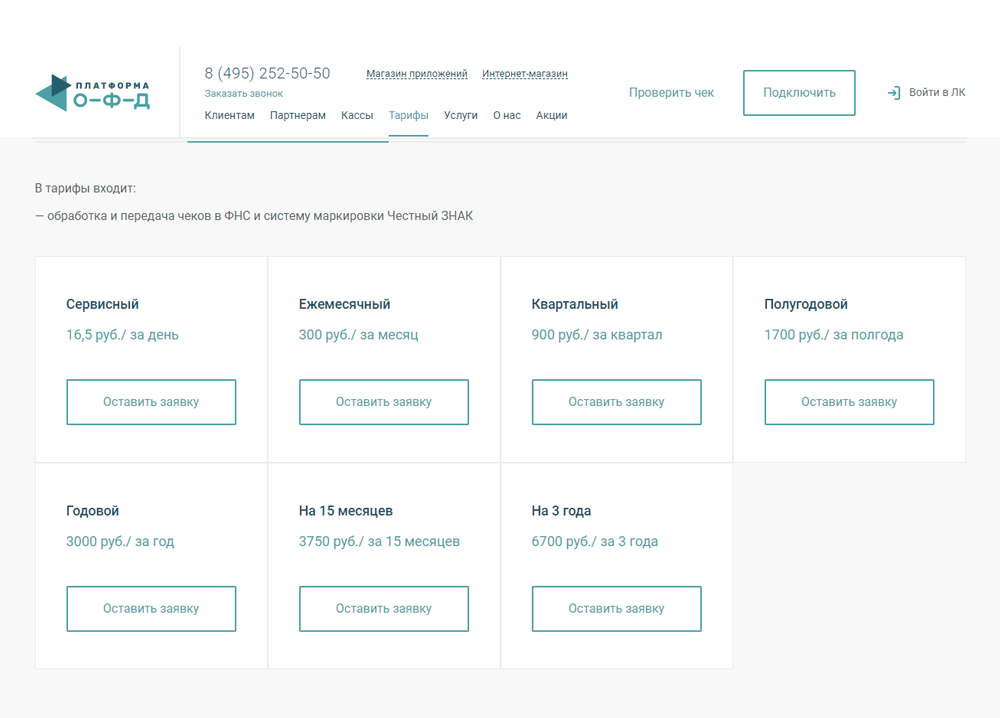

Сколько стоит подключиться к ОФД

Стоимость услуг у всех ОФД примерно одинаковая: подключить одну онлайн-кассу к оператору можно за 3000 ₽ в год.

Есть разные тарифные планы: на год, три года, месяц или даже на несколько дней.

На сайте оператора можно выбрать удобный тариф под потребности компании: добавить дополнительные услуги, фискальный накопитель или онлайн-кассу.

У многих ОФД есть бесплатный пробный период на один или три месяца. Можно поработать с оператором и, если он не подходит, расторгнуть договор и подключиться к другому ОФД.

Как подключиться к ОФД

Подключение к ОФД — один из шагов на пути регистрации онлайн-кассы.

Шаг 1. Оформите усиленную квалифицированную электронную подпись. Она понадобится, чтобы подписать договор и удаленно поставить онлайн-кассу на учет в налоговой инспекции.

Шаг 2. Заключите договор с ОФД. Без договора не получится зарегистрировать онлайн-кассу на сайте ФНС. Выберите ОФД, зарегистрируйтесь в личном кабинете, оплатите счет. С момента оплаты считается, что договор между вами и ОФД заключен.

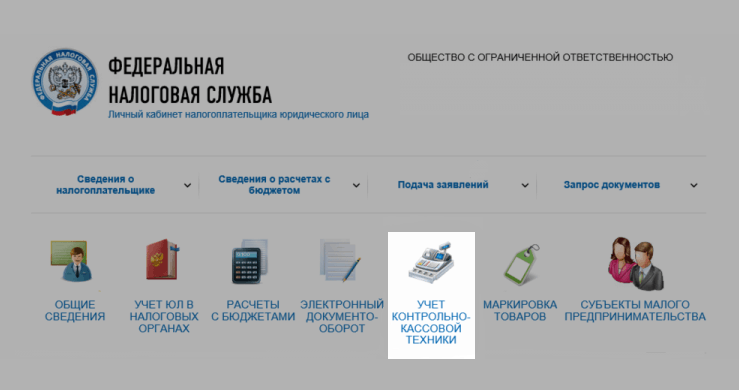

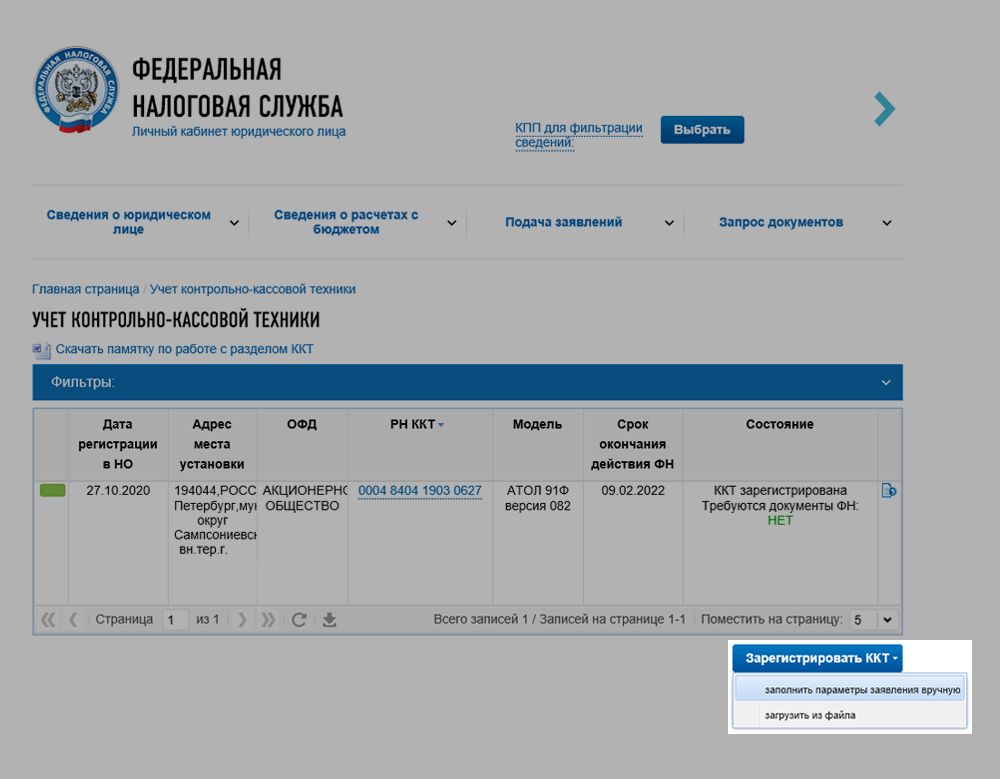

Шаг 3. Зарегистрируйте онлайн-кассу на сайте ФНС. В личном кабинете используйте вкладку «Учет контрольно-кассовой техники».

Нажмите «Зарегистрировать ККТ» и выберите пункт «Заполнить параметры заявления вручную».

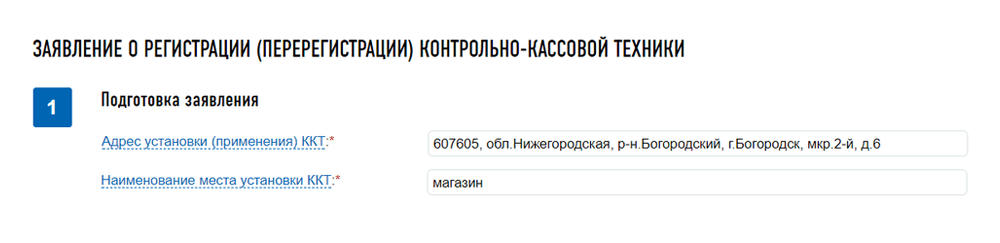

Откроется форма «Заявление о регистрации контрольно-кассовой техники», в ней укажите следующее:

- адрес, где будет установлена касса. Выберите его из справочника ФИАС. Это база адресов, которую госорганы считают единственно верной;

- название компании или ФИО ИП;

- сферу деятельности;

- модель и заводской номер кассы — указаны в паспорте или внизу корпуса;

- наименование оператора фискальных данных;

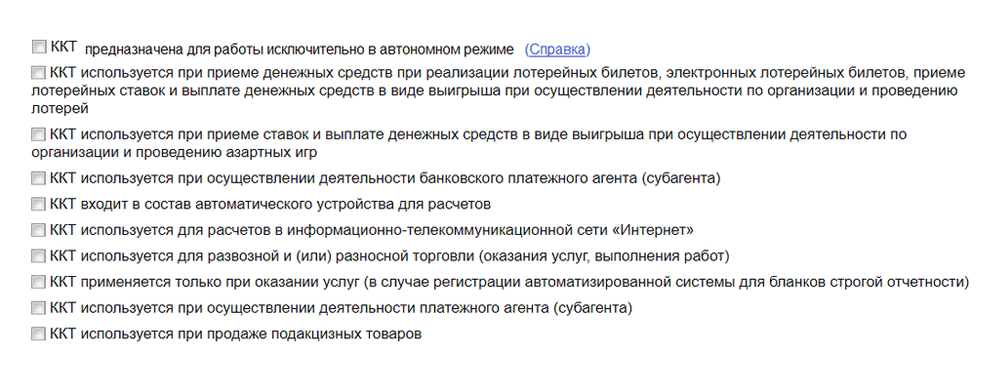

- режим, в котором будете использовать кассу. Если касса будет работать в автономном режиме, не забудьте поставить галочку напротив «ККТ предназначена для работы исключительно в автономном режиме»;

- модель фискального накопителя — указана в паспорте накопителя;

- номер фискального накопителя — указан на коробке или на накопителе;

- ОФД, с которым заключили договор.

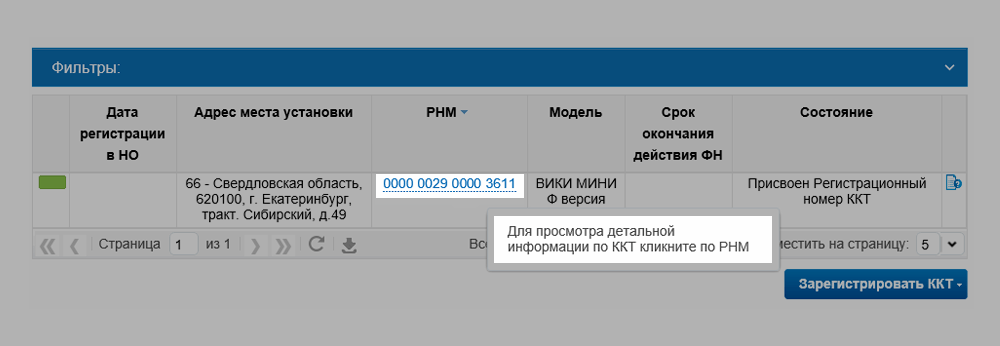

Подпишите и отправьте электронное заявление. Если проверка пройдет успешно, в столбце «Состояние» появится индивидуальный регистрационный номер ККТ.

Шаг 4. Введите индивидуальный регистрационный номер в свою онлайн-кассу. На это есть сутки с момента отправки заявления. Если не успеть, придется повторно подавать заявление на сайте налоговой службы. Если вы все сделали верно, онлайн-касса выдаст чек — он понадобится для отчета.

Шаг 5. Сделайте отчет о регистрации онлайн-кассы. Вернитесь в личный кабинет, на вкладку «Учет контрольно-кассовой техники». Напротив вашей кассы — «Отчет о регистрации ККТ». Укажите в нем время получения чека, его порядковый номер и фискальный признак — это 10 цифр на чеке с аббревиатурой «ФП» или «ФПД». Проверьте еще раз данные и нажмите «Подписать и отправить».

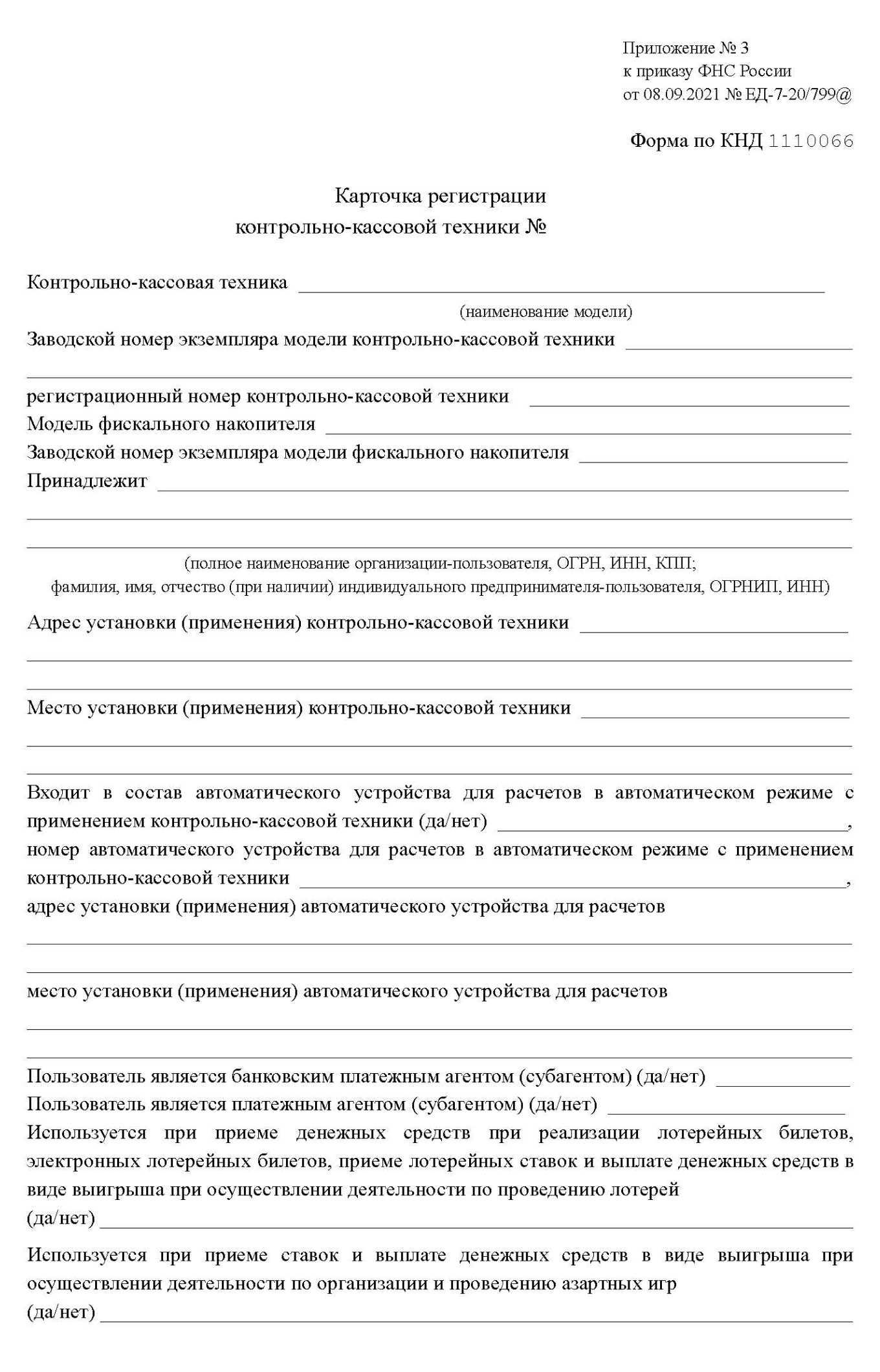

Шаг 6. Получите карточку регистрации онлайн-кассы. Если фискализация прошла успешно, вы получите карточку регистрации, подписанную усиленной квалифицированной подписью ФНС.

Шаг 7. Подключите онлайн-кассу к ОФД. Добавьте кассу в личном кабинете на сайте ОФД: откройте вкладку «Подключение ККТ», введите параметры для настройки — у каждого оператора они свои, после нажмите «Регистрация ККТ». Ваша касса синхронизируется с оператором. Все, теперь можно продавать.

Проблема: касса не отправляет чеки в ОФД

Первая причина. Касса не может подключиться к интернету: проблемы на линии у провайдера, неправильные настройки соединения, не оплачен счет за интернет, поврежден роутер или перебит сетевой кабель.

Что делать. Перезагрузите кассу. Если это не помогло, обратитесь к системному администратору или оператору связи, чтобы устранить проблему. Кассир может работать с кассой, даже если нет интернета. Касса сохранит данные на фискальном накопителе и отправит их ОФД, когда соединение с сервером восстановится.

Вторая причина. Касса сломалась, или она неверно настроена. Из строя может выйти модуль связи или фискальный накопитель — он действует 13, 15 или 36 месяцев со дня регистрации ККТ в налоговой инспекции.

Что делать. Обратитесь к техническому специалисту или в сервисный центр. Возможно, придется купить новую кассу или фискальный накопитель. Работать на неисправной кассе нельзя.

Проблема: сервер ОФД временно недоступен по техническим причинам

Причина. Проблемы с сервером ОФД. На чеке появится надпись: «ОФД не отвечает».

Что делать. Проверьте связь с оператором: в меню кассового аппарата выберите «Сервис», затем «Диагностика ОФД». Касса выдаст бумажный отчет с параметрами подключения онлайн-кассы к провайдеру. С этим отчетом, информацией о регистрации устройства в ФНС и скриншотом первого неотправленного фискального документа обратитесь к ОФД. Если проблемы со стороны оператора, он должен сам их устранить.

Проблема: клиенту не приходят СМС

Причина. Скорей всего, это сбой в работе оператора ОФД.

Что делать. Нужно по возможности выдать покупателю бумажный вариант чека. Затем обратиться с проблемой к оператору фискальных данных.

Штрафы за нарушение закона 54-ФЗ

Если бизнес нарушает закон № 54-ФЗ, он может получить штраф.

Поделитесь, по каким критериям вы выбирали ОФД? Довольны ли работой с ним?