Отложенное налоговое обязательство, ОНО, возникает, если прибыль в бухгалтерском учете временно больше, чем в налоговом. Так происходит из-за разных целей учета: первый составляет финансовую картину бизнеса, второй считает налоги к уплате. Из-за этого их механизмы расчета различаются.

Временная разница может возникнуть из-за амортизационной премии и амортизации.

Амортизационная премия — льгота, которая уменьшает налог на прибыль. Ее можно получить на покупку основных средств: оборудования, станков и другой техники.

Амортизация — процесс, при котором стоимость основных средств и нематериальных активов, скажем зданий, компьютеров, дорогостоящих программ, постепенно включают в себестоимость товара, работы или услуги.

Как возникает отложенное налоговое обязательство — на примере.

Компания купила станки за 1 500 000 ₽ и начала использовать их в июле. Срок полезного использования по классификации основных средств — 5 лет, или 60 месяцев. Компания воспользовалась амортизационной премией 30%, или 450 000 ₽.

При постановке оборудования на налоговый учет часть стоимости основного средства сразу списывают в налоговые расходы, а остаток амортизируют.

В налоговом учете расчеты такие. 1 августа, в следующем после начала использования оборудования месяце, компания включила 450 000 ₽ премии в расходы. То есть стоимость оборудования в налоговом учете станет 1 500 000 ₽ − 450 000 ₽ = 1 050 000 ₽.

Эту сумму нужно будет амортизировать в течение пяти лет — на последнее число каждого месяца включать в налоговые расходы 1 050 000 ₽ / 60 мес. = 17 500 ₽. Первый раз, по правилам ПБУ, — 31 августа.

В бухучете понятия «амортизационная премия» и специального механизма ее учета нет. Из-за этого возникает временная разница в суммах прибыли: в бухгалтерском учете она поначалу будет больше, чем в налоговом.

В бухгалтерском учете сумма амортизации будет другая, без учета премии: 1 500 000 ₽ / 60 мес. = 25 000 ₽.

По мере начисления амортизации разница будет уменьшаться, пока не исчезнет совсем.

Как рассчитать

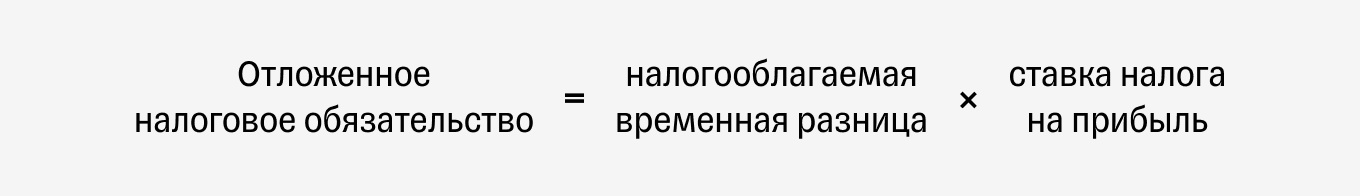

Отложенное налоговое обязательство рассчитывают по формуле:

Момент появления налогооблагаемой временной разницы зависит от того, как бухгалтер применяет требования нормативного документа ПБУ 18/02 по учету налога на прибыль. Есть два подхода — объясняем на примере со станками.

Способ отсрочки. Разницу между суммами в налоговом и бухгалтерском учете считают по каждой операции, которая привела к тому, что бухгалтерская прибыль временно больше налоговой. Для расчета умножают налогооблагаемую величину на текущую ставку налога на прибыль.

Разница появляется с 1 августа, когда компания включила 450 000 ₽ амортизационной премии в налоговые расходы, а в бухучет — нет.

Отложенное налоговое обязательство — 450 000 ₽ × 20% = 90 000 ₽. Столько 1 августа компания временно сэкономила на налоге на прибыль за счет амортизационной премии.

Балансовый способ. На последний день месяца сравнивают бухгалтерскую и налоговую стоимость актива либо обязательства. Если первая больше, появляется налогооблагаемая временная разница.

Налогооблагаемую временную разницу компания определит на 31 августа.

Налоговая стоимость станков на эту дату с учетом премии и амортизации: 1 500 000 ₽ − 450 000 ₽ − 17 500 ₽ = 1 032 500 ₽.

Бухгалтерская стоимость станков на 31 августа за вычетом амортизации: 1 500 000 ₽ − 25 000 ₽ = 1 475 000 ₽.

Налогооблагаемая временная разница — 1 475 000 ₽ − 1 032 500 ₽ = 442 500 ₽.

Отложенное налоговое обязательство — 442 500 ₽ × 20% = 88 500 ₽.

Суммы при расчетах двумя способами различаются — это нормально. Выбранный способ компания должна закрепить в бухгалтерской учетной политике.

Что важно запомнить

- Отложенные налоговые обязательства — сумма налога на прибыль, которую нужно уплатить в следующих отчетных периодах.

- ОНО возникает из-за разницы правил бухгалтерского и налогового учета.

- Рассчитывается как произведение налогооблагаемой временной разницы и ставки налога на прибыль. Есть два варианта учета — балансовый способ и способ отсрочки. Компания может выбрать более удобный для себя.

Рассылка: как вести бизнес в России

Каждую неделю присылаем самые важные новости бизнеса, разборы законов и инструкции, которые помогут вести свое дело