Для российских технологических компаний сейчас наступил период больших возможностей и активного роста, поэтому многие из них ищут новые способы развития и масштабирования. В числе наиболее актуальных сегодня решений — pre-IPO. О том, что это за инструмент, как он работает и какие возможности дает компаниям, рассказывает главный стратег PFL Advisors Федор Наумов.

Первые кейсы

В России активно развивается pre-IPO: рынок акций перспективных непубличных компаний, готовящихся в обозримом будущем выйти на биржу.

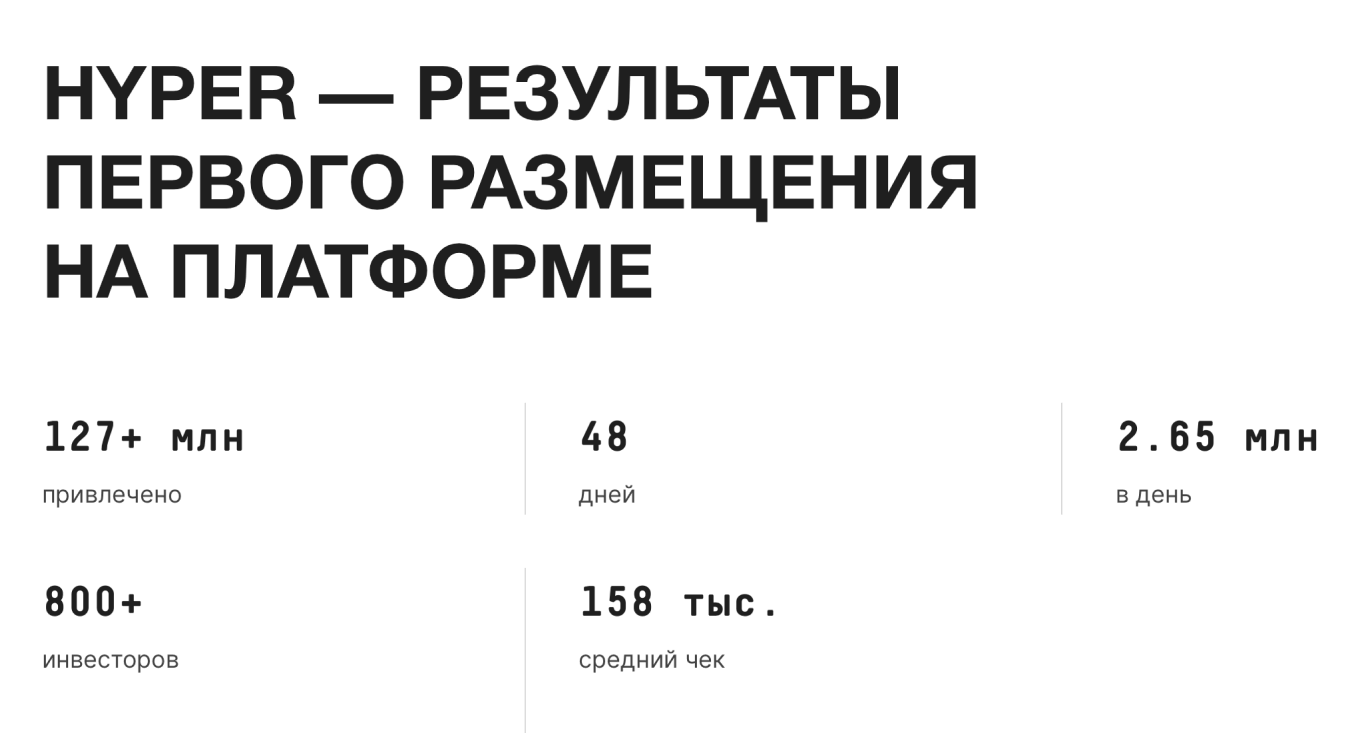

В качестве яркого примера успешного pre-IPO можно привести кейс Hyper: российской компании, которая строит зарядную инфраструктуру. Hyper разместила акции для частных инвесторов на одной из инвестиционных платформ — Zorko — и поставила цель привлечь более 127 млн рублей.

Не менее успешной на pre-IPO оказалась биотех-компания «Развитие Биотехнологий» (РБТ), занимающаяся разработкой вакцин. В ходе закрытого размещения акций на инвестиционной платформе она смогла привлечь более 150 млн рублей. Инвестиции планируется направить на расширение портфеля разработок РБТ.

«Термин pre-IPO не формализован, и если перевести его на формальный язык, то он обозначает дополнительный выпуск акций компании и дальнейшее размещение этих акций по закрытой подписке среди пользователей инвестиционной платформы. То есть для проведения pre-IPO компания должна произвести дополнительный выпуск акций, а инвестиционная платформа — предложить их широкому кругу инвесторов.

Чтобы выйти на pre-IPO, компаниям не нужно годами готовиться к этому, в настоящее время процесс достаточно простой и не занимает много времени — в спокойном темпе можно все успеть за 3—4 месяца».

Владислав Пантелеев

Основатель инвестиционной платформы Zorko

Предпосылки развития рынка

В настоящее время в процессе подготовки к pre-IPO находится около двух десятков российских компаний. У бурного развития этого рынка именно в нынешних условиях есть несколько вполне логичных и простых объяснений.

Освободились многие рынки. До 2022 года российская экономика работала согласно простому алгоритму: мы экспортировали сырье и на вырученные деньги покупали технологии. Сегодня алгоритм меняется. И по крайней мере у российских технологических компаний появилась возможность масштабироваться и развиваться: освободились многие рынки (например, программного обеспечения, лекарств, транспортных средств).

Технологические компании могут получить льготы. Сегодня государство занято масштабными и сложными внешнеполитическими проблемами. Именно на их решение нацелены его усилия в экономике. А это значит, что многие сферы и отрасли могут быть заняты частным бизнесом, и государство этому содействует. На фоне тренда на повышение налогов для бизнеса технологические компании, наоборот, получают льготы.

Расходы на национальную экономику за это же время снизятся с 2,6 до 2,2% ВВП. Первые лица государства прямо говорят, что хотели бы заместить государственные инвестиции частными во многих сферах. Отсюда сильнейшее желание развивать рынок капитала и, в частности, IPO.

Значительные российские капиталы оказались заперты внутри страны. Их владельцы активно ищут варианты вложения своих средств. А вариантов на поверку оказывается не так уж и много. Московская недвижимость да акции сырьевых компаний и монополий вроде Сбера.

Все вышеперечисленное и создает условия для возникновения и развития в России pre-IPO. Именно механизм pre-IPO является для перспективных технологических компаний способом привлечь капитал и сделать шаг навстречу публичному рынку. Ведь это не только деньги на развитие. У компаний благодаря pre-IPO появляются сторонние инвесторы, они учатся с ними работать, учитывая их интересы и завоевывая их доверие. Словом, делают все то, что им потребуется на следующей стадии — IPO.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Возможности для инвесторов

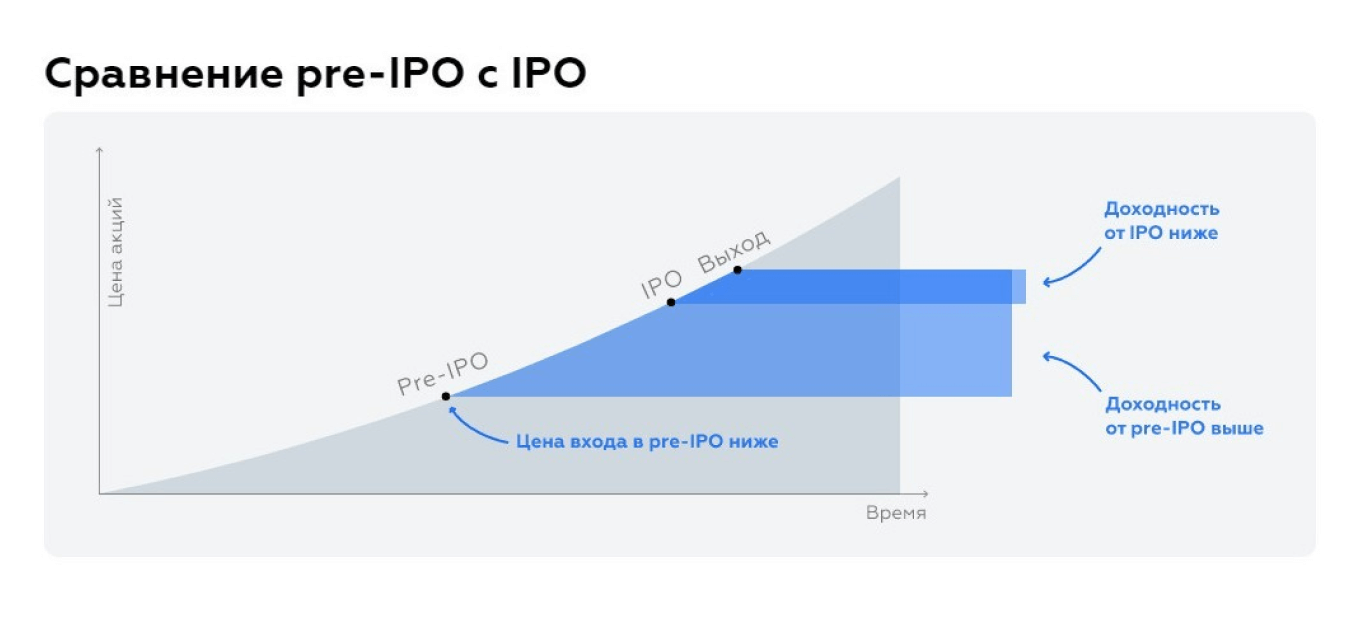

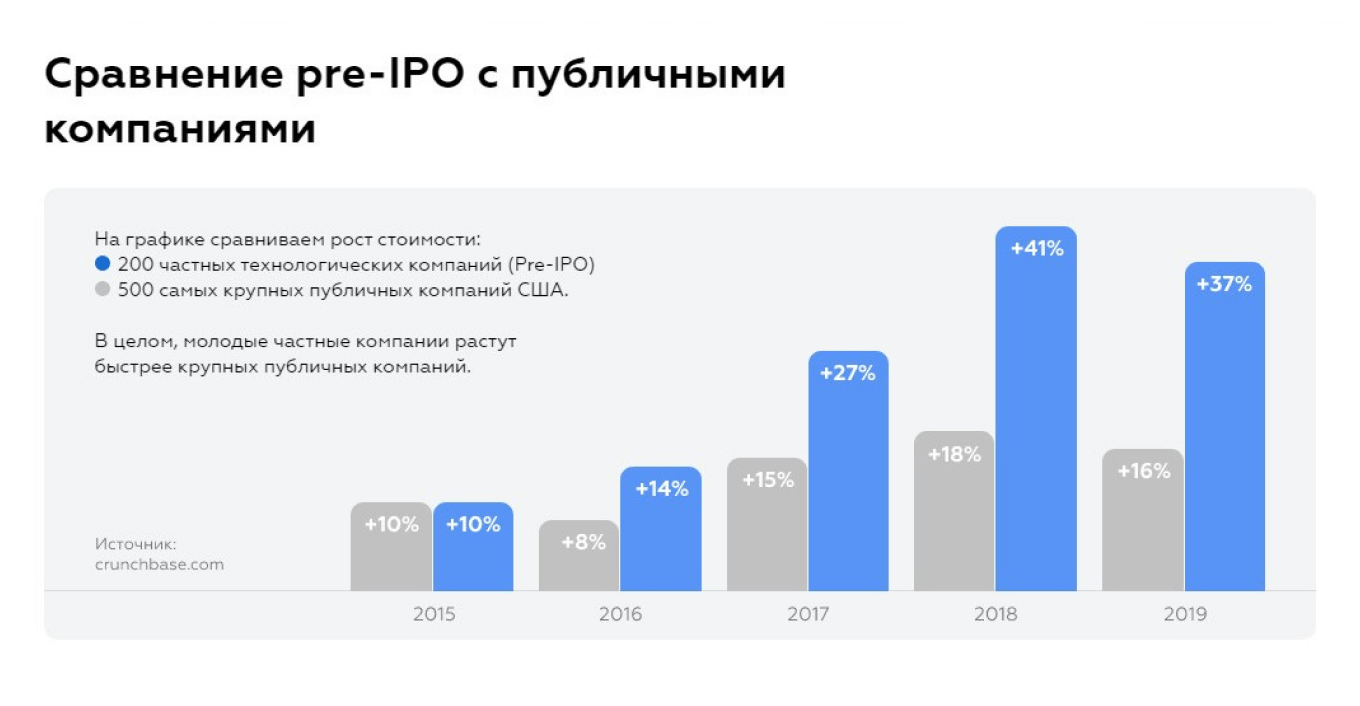

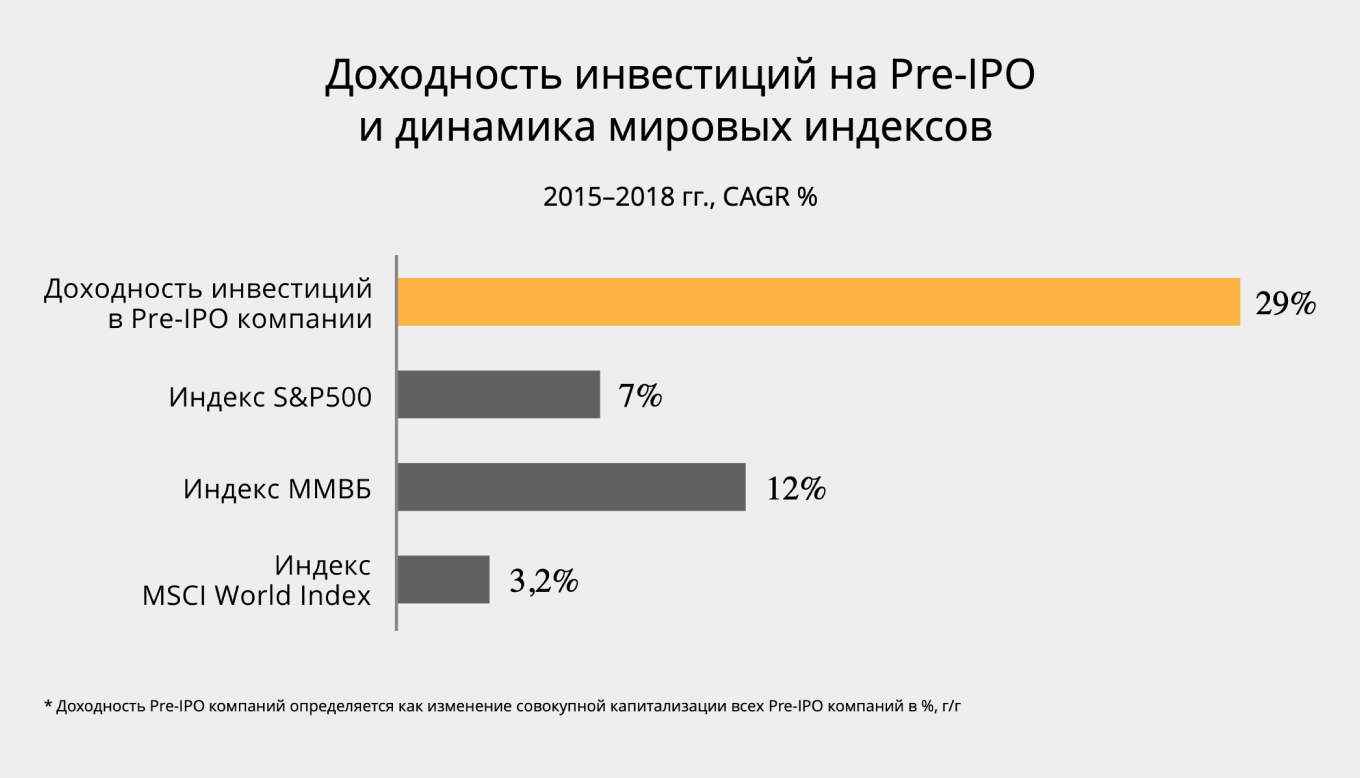

Pre-IPO предполагает высокую доходность от вложений: ведь бизнесы, стремящиеся к выходу на биржу, ставят перед собой амбициозные цели. Та же Московская биржа ждет компании, которые оценивались бы минимум

Конкуренция между инвесторами снизилась на входе в pre-IPO компании. После СВО из России ушли западные венчурные фонды, ранее делавшие большую часть инвестиций в российские быстрорастущие и технологические компании. Меньше конкуренции среди инвесторов — лучше условия для тех, кто продолжает инвестировать.

На выходе же, наоборот, — ажиотажный спрос на быстрорастущие компании. Например, в октябре 2023 года на Мосбирже состоялось IPO российского разработчика ПО «Астра». Компания разместила акций на сумму 3,5 млрд рублей, спрос превысил предложение в 24 раза. Сейчас акции Астры торгуются на 46% выше цены IPO.

Московская биржа в недавно опубликованную стратегию своего развития до 2030 года заложила не менее 10 IPO в год. Такой пуш в сторону развития публичного рынка акций — возможность для инвесторов вложиться в компании на стадии pre-IPO и даже более ранних венчурных стадиях.

Большая потенциальная доходность сопряжена и с высокими рисками. Однако есть способы их снижения.

Стоит обращать внимание на срок до IPO. Чем он меньше, тем ближе возможность выхода из инвестиции. Кроме того, на инвестиционных платформах, проводящих pre-IPO, появляется вторичный рынок. То есть есть возможность выйти из pre-IPO инвестиций раньше IPO.

Нужно проводить грамотный инвестиционный анализ. У размещаемой компании юридические риски минимизированы, так как деятельность инвестиционных платформ, на которых проходят pre-IPO, регулируется законодательно и контролируется Банком России. Отдельно отмечу, что в результате pre-IPO инвестор становится владельцем акций компании, а его права на них учитываются в реестре или в депозитарии (все как при покупке акций на Мосбирже).

Таким образом, pre-IPO сегодня — это возможность для частных и корпоративных российских инвесторов вложить средства в перспективные отечественные технологические компании, приумножив прибыль. А для самих компаний — не только инструмент повышения капитализации и подготовки к IPO, но и способ получить опыт широкой публичности, который понадобится им на более поздних этапах развития.

Тонкости выхода на pre-IPO

Есть несколько важных и неочевидных моментов для выхода на pre-IPO.

Создание АО (если компания — ООО). Форма организации ООО не сильно усложнит весь процесс, но немного его удлинит. Для выпуска акций необходимо АО, для этого можно сделать АО материнскую компанию, которая привлечет деньги на финансирование ООО. На создание АО нужно заложить пару недель.

Другой вариант — реорганизация ООО в АО. Это займет больше времени — более трех месяцев, — но в некоторых случаях выгоднее проводить именно реорганизацию.

Регистрация дополнительного выпуска акций. Для регистрации дополнительного выпуска нужно собрать небольшой пакет документов, а также проверить, предусмотрена ли возможность дополнительного выпуска в уставе.

Самое сложное и долгое в регистрации дополнительного выпуска — принять решение о дополнительном выпуске. Обычно это решение принимается на собрании акционеров (но уставом может быть отнесено к компетенции совета директоров, при его наличии), там же утверждаются условия выпуска: цена акции, количество, сроки и так далее.

После сбора пакета документов регистрируется дополнительный выпуск в течение 3—5 рабочих дней. В спокойном темпе весь этап займет около месяца.

Привлечение инвесторов. Зарегистрированный дополнительный выпуск акций размещается на инвестиционной платформе. Платформа обрабатывает желающих инвесторов, собирает деньги и служит площадкой для заключения договора инвестирования между инвесторами и компанией-эмитентом.

После завершения сбора инвестиционная платформа отправляет деньги инвесторов на расчетный счет компании.

Сроки данного этапа зависят от активности инвесторов: мы предполагаем, что одного-двух месяцев достаточно для сбора всей суммы.

Завершение размещения. Видимая часть pre-IPO закончилась, начинаются процедуры, необходимые для завершения размещения и сдачи отчетности по нему. От компании на данном этапе необходимо подать поручения на зачисление акций на счета новых акционеров в регистраторе, а также подать в ФНС форму, на основании которой в уставе отобразится увеличение уставного капитала. Отчет о проведенном размещении в Центральный банк подает регистратор без участия самой компании.

Этот этап компании могут растянуть на полгода, а могут завершить и за месяц.

«Публичная» жизнь компании

После проведения pre-IPO, скорее всего, у вас поменяется статус компании, теперь компания станет «АО с числом акционеров более 50», а это означает, что у компании появляется обязанность раскрывать отчетность и делать аудит.

При этом регуляторные требования к раскрытию все еще низкие — даже АО с публичными облигациями обязаны раскрывать больше информации.

И все же для дальнейшего роста капитализации и доверия компании стоит быть открытой со своими инвесторами:

- Выкладывать полную отчетность по РСБУ 2—4 раза в год (а еще лучше перейти на МСФО).

- Публиковать пресс-релизы, дающие пояснения к отчетности и раскрывающие важные стратегические проекты и изменения в компании.

- Сформировать совет директоров и иметь одного независимого члена совета директоров для защиты прав миноритариев.

- Иметь IR-функцию в компании: проводить сессии общения с инвесторами в формате звонков или полноценных дней инвестора.

Хотите рассказать о своем бизнесе или поделиться экспертизой?

В рубрике «Блоги компаний» вы можете бесплатно публиковать статьи о своем бизнесе. Публикации помогут укрепить ваш личный бренд или привлечь внимание партнеров, клиентов, инвесторов.

О чем можно рассказать?

- Обо всем, с чем вы столкнулись лично, например, вышли на новый рынок, нашли неочевидный канал сбыта или придумали, как увеличить продажи в несезон.

- О работе с инструментами, сервисами или технологиями для бизнеса.

Для помощи в подготовке статьи мы сделали телеграм-бот. В нем — рекомендации по содержанию статьи и инструкции по ее оформлению. Следуйте инструкциям, пишите статьи и отправляйте готовые тексты так же в чат-бот.

После короткой проверки ваш материал выходит на сайте Бизнес-секретов, а лучшие статьи мы отправляем на главную страницу медиа.

Ждем ваших историй!

возможности собрать деньги