Мы запускаем колонку совместно с Т-Банк Инвестициями, в которой эксперты будут рассказывать, как грамотно управлять личными финансами и приумножать заработанное в бизнесе.

В первом выпуске: почему предпринимателям стоит рассматривать инвестиции в фондовый рынок и как распределять заработанное, чтобы застраховать себя от внешних рисков. Дальше слово команде Т-Банк Инвестиций.

Недавно мы в Т-Банк Инвестициях решили узнать, как инвестируют деньги предприниматели. Обзвонили своих клиентов — 60 представителей малого и среднего бизнеса. Результаты нас удивили: 70% предпринимателей не хотят открывать брокерский счет. Ключевые причины — нехватка времени, денег и желания. Около 5% указали на то, что реинвестируют деньги в бизнес или вкладываются в депозиты.

Похожие результаты показывает и другое наше исследование — «Портрет российского инвестора»: среди клиентов Т-Банк Инвестиций 71% работают в найме и лишь 15% — владельцы бизнеса.

В этой статье разберемся, действительно ли предпринимателям стоит вкладываться в чужой бизнес, когда это будет выгодно и с чего начать свой путь в инвестициях.

Зачем вкладывать в чужой бизнес, если есть свой

Любые инвестиции по факту — это кредитование другого бизнеса. Покупая акции, вы начинаете участвовать в капитале компании и разделять ее бизнес-риски. Приобретая облигации — даете бизнесу или государству в долг. И если у предпринимателя есть свое дело, возникает логичный вопрос: зачем разделять чьи-то чужие бизнес-риски, если можно все вкладывать в собственный бизнес?

Такой подход можно понять, но у него есть существенный недостаток: вкладывая все сбережения в один проект, предприниматель не распределяет риски. Если бизнес просядет или будет вынужден закрыться из-за внешних факторов, сбережения предпринимателя не будут защищены.

Распределение рисков называется диверсификацией — и это основной принцип инвестиций, который делает портфель устойчивым и безопасным. Чем больше разнообразных активов есть в портфеле инвестора, тем сильнее он защищен от всевозможных неприятностей.

Мы в Т-Банк Инвестициях советуем, чтобы один актив не занимал больше 5% от состава портфеля, а один сектор — больше 20%

Если у предпринимателя всего одна компания или даже несколько, но в одной сфере, то все его активы сосредоточены в одном секторе экономики — диверсифицировать риски практически невозможно.

Пандемия показала, как сильно бизнес подвержен влиянию внешних факторов: владелец ресторанного холдинга неизбежно столкнется со спадом продаж во время локдауна. Но при этом одно и то же событие влияет на бизнес в разных сферах по-разному — бизнес в сфере онлайн-образования может только выиграть от этих обстоятельств. Поэтому для финансовой стабильности лучше сформировать портфель активов в секторах, которые никак не связаны с основным бизнесом. Проще всего это сделать на фондовом рынке.

Инвестировать выгоднее, чем просто аккумулировать деньги на счете: доходность рынка будет выше инфляции, и, скорее всего, получится даже приумножить свои вложения.

Во что вкладывать деньги на старте

Мы поговорили с аналитиком Т-Банк Инвестиций Павлом Пивоваровым и спросили его, с чего стоит начать предпринимателям, которые хотят выводить часть дохода в более устойчивые активы, но не готовы тратить много времени на изучение рынка. Дальше его рекомендации.

На старте важно определиться с горизонтом планирования. Есть два принципиально разных подхода к сбережениям:

- Инвестиции с долгим горизонтом — когда инвестор не планирует забирать деньги в течение нескольких лет. Это тот вариант, когда предприниматель готов долго откладывать деньги, чтобы сформировать устойчивый запас активов для подстраховки основного бизнеса или свои личные пенсионные накопления. В этом случае можно рассмотреть формирование портфеля, в котором около 65% будут составлять вложения в акции, около 35% — в облигации.

- Краткосрочные инвестиции — когда инвестор планирует забрать деньги из портфеля в течение года. В этом случае подойдут инвестиции в краткосрочные облигации либо биржевые фонды (ETF), инвестирующие в такие облигации. Они могут принести доходность чуть выше, чем банковские депозиты, и при этом их можно в любой момент продать, сохранив купонный доход.

В идеале сразу собрать два портфеля: краткосрочный на случай непредвиденных расходов и долгосрочный для стратегических и пенсионных накоплений.

В ноябре мы опубликовали масштабную стратегию, во что можно инвестировать на рубеже 2021 и 2022 годов. Там же есть и раздел с рекомендациями по оптимальной структуре портфеля.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Какой может быть доходность у разных инвестиционных инструментов

Потенциальная доходность на фондовом рынке зависит от степени риска, которую готов взять на себя предприниматель или инвестор. Регулировать степень риска можно, вкладывая деньги в разные виды активов.

Акции компаний потенциально могут принести самый высокий доход. Например, историческая доходность американского индекса S&P 500 за все время его существования — 10,7% в долларах США, индекса Московской биржи — 18,4% в рублях. Это цифры, на которые можно ориентироваться при инвестировании в рынок акций на долгосрочном горизонте. Конечно, рынки развиваются циклично и доходность в прошлом не дает никаких гарантий в будущем. Но за редкими исключениями в долгосрочном периоде рынки растут и, как правило, превышают уровень инфляции.

Облигации — более консервативный инструмент. Если покупая акции вы становитесь совладельцем бизнеса и разделяете вместе с его мажоритариями все риски, то покупая облигации — просто даете в долг. Компания или государство берет на себя обязательство вернуть эти деньги через определенное время плюс выплатить купонный доход. Чем больше и надежнее эмитент облигации, тем ниже доходность и вероятность дефолта.

Например, доходность ОФЗ (их выпускает Минфин РФ) в ноябре 2021 года колеблется около 8–8,5%, корпоративных облигаций инвестиционного качества — на 1–2% процентных пункта выше. «Мусорные», или высокодоходные, облигации могут принести и 12–15% годовых, но риски дефолта будут значительными. Как правило, это относительно небольшие компании или крупный бизнес, у которого возникли проблемы с финансами.

Биржевые фонды ETF можно выбрать, если вы не хотите тратить время на анализ и выбор конкретных акций и облигаций. Инвестиционные компании уже собрали диверсифицированный портфель, а акции фонда — это доля в нем. Частный инвестор вкладывается сразу в десятки, а то и сотни разных активов с минимальным порогом входа — от нескольких центов или рублей. При этом купить или продать акции ETF можно на бирже в любой момент — что выгодно отличает их от ПИФов, фондов, оборотом которых занимается управляющая компания.

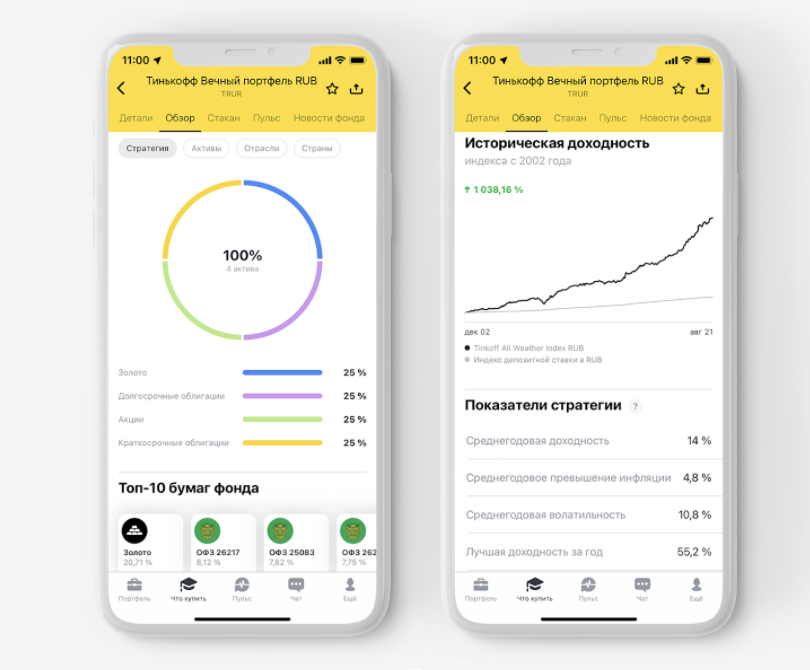

Фонды отличаются друг от друга по уровню доходности и рискам. Общее правило такое же: чем выше риск, тем выше доходность, и наоборот. Например, «Т-Банк Вечный портфель» — это инвестиции в акции, долгосрочные и краткосрочные облигации, а также физическое золото в равных долях. Задача «Вечного портфеля» не пытаться предугадать фазу экономики, а показывать положительный результат при любой из них. Среднегодовая доходность «Вечного портфеля» сейчас — 14% в рублях.

Более рискованный вариант — приобретение ETF, которые повторяют доходность рынка в целом, например:

- Т-Банк S&P 500 — TSPX, среднегодовая доходность 10,69% в долларах;

- Т-Банк iMOEX — TMOS, среднегодовая доходность 18,4% в рублях.

А самый консервативный вариант — ETF облигаций Т-Банк Bonds RUB, TBRU, среднегодовая доходность 9,4% в рублях. В его составе — около 40 краткосрочных и долгосрочных облигаций. Даже если один из эмитентов допустит дефолт, это несильно повлияет на общую доходность.

Как начать инвестировать

Чтобы начать торговать на фондовой бирже, нужно открыть брокерский счет или ИИС.

Клиенты Т-Банк могут сделать это в два клика — достаточно скачать приложение Т-Банк Инвестиций и подтвердить открытие счета кодом из СМС. Дополнительные документы или встреча с представителем не нужны.

Какой была ваша самая неудачная инвестиция?