Налоговая не возвращает деньги автоматически — сначала бизнес должен доказать переплату и написать заявление на ее возврат.

Как возникает переплата по налогам

Переплата может возникнуть по любым видам платежей в бюджет — налогам или страховым взносам. Это может произойти, например, из-за того, что изменились правила расчета, суд отменил доначисление налога или предприниматель не знал о положенной льготе.

Изменились правила расчета налогов или взносов. Бывает, что по новому закону изменяется порядок расчетов или снижаются налоговые ставки. Бизнес может об этом не знать и продолжать платить в бюджет по старым правилам — больше, чем нужно.

Летом 2023 года вступили в силу поправки в НК РФ, которые позволяют предпринимателям на упрощенке и патенте начиная с 2023 года вычитать из налога еще не уплаченные фиксированные взносы за текущий год.

ИП Иванов не знал об изменениях, не заплатил фиксированные взносы 45 842 ₽ до конца 2023 года и не уменьшил налог 40 000 ₽ на патенте.

В 2024 году ИП Иванов спохватился, перечислил фиксированные взносы за 2023 год и подал уведомление об их вычете из стоимости патента, который действовал в 2023 году. Налоговая одобрила вычет, в результате у ИП Иванова образовалась переплата — 40 000 ₽.

Суд отменил доначисление налога. Если налоговая во время проверки решила, что компания или ИП незаконно занизили налоговую базу или базу по взносам, итогом проверки станет доначисление соответствующей суммы и, возможно, штраф. Налоговая взыщет эти деньги с расчетного счета плательщика.

Если затем в налоговом управлении по региону или в арбитражном суде бизнес докажет, что доначисления незаконны, налоговая отразит эту сумму как переплату на едином налоговом счете — ЕНС.

Бизнес не воспользовался льготами. Применять льготы и другие способы уменьшения налогов — право налогоплательщика, а не обязанность. Если правом не воспользоваться, налоговая не будет искать переплату сама. Но ее может найти бизнес и вернуть деньги.

Например, ИП из Ижевска приобрел годовой патент на 10 торговых автоматов. Он не знал, что можно законно уменьшить налог на сумму страховых взносов, и заплатил в бюджет и то и другое: 64 200 ₽ за патент + 49 500 ₽ — фиксированные страховые взносы. Он подал в налоговую уведомление о вычете взносов из патента, и та отразила переплату на ЕНС.

Как узнать о переплате

В 2024 году компании и ИП уплачивают налоги и взносы в составе единого налогового платежа — ЕНП — на единый налоговый счет — ЕНС. ЕНС можно сравнить с вкладом-копилкой в банковском приложении: бизнес откладывает деньги на этот счет. Налоговая списывает деньги с ЕНС в последний день срока уплаты по НК — на основе уведомлений или отчетности бизнеса либо сама, если сумма известна заранее. Последнее происходит, например, с фиксированными и дополнительными взносами ИП за себя.

Все, что бизнес перечисляет на ЕНС, формирует положительное сальдо, а все, что списывает налоговая, — отрицательное. Если первый показатель больше второго, возникает переплата. Иными словами, она появляется не по конкретному налогу или взносу, а по совокупности платежей и списаний бизнеса. Потому возвращают не сумму определенного налога или взноса, а положительное сальдо ЕНС в целом.

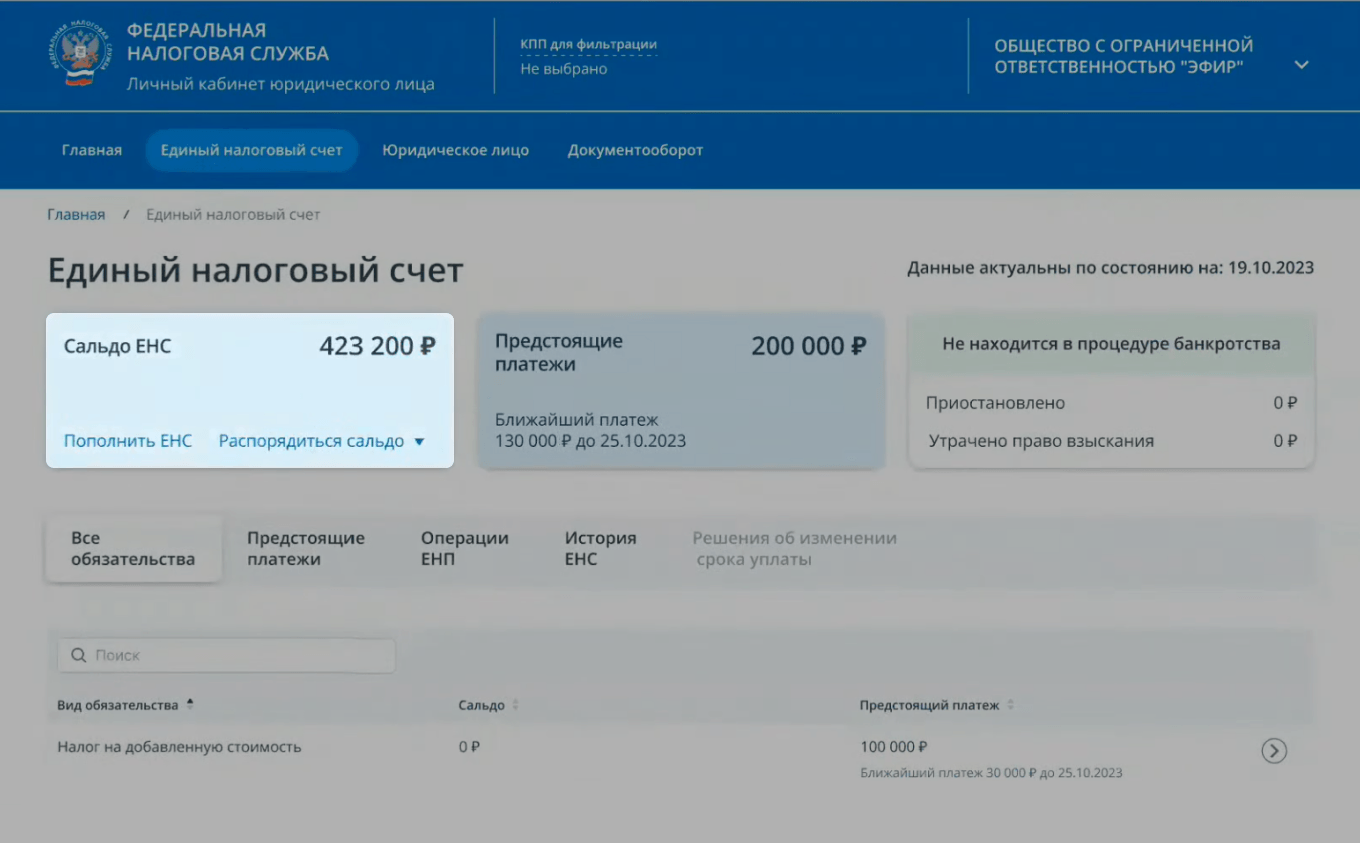

Сумму положительного сальдо ЕНС можно увидеть в личном кабинете бизнеса на сайте налоговой службы или в справке о сальдо счета.

Справку выдадут в течение 5 дней по заявлению ИП или компании. Его можно подать на бумаге или через личный кабинет.

Возврат переплаты с ЕНС

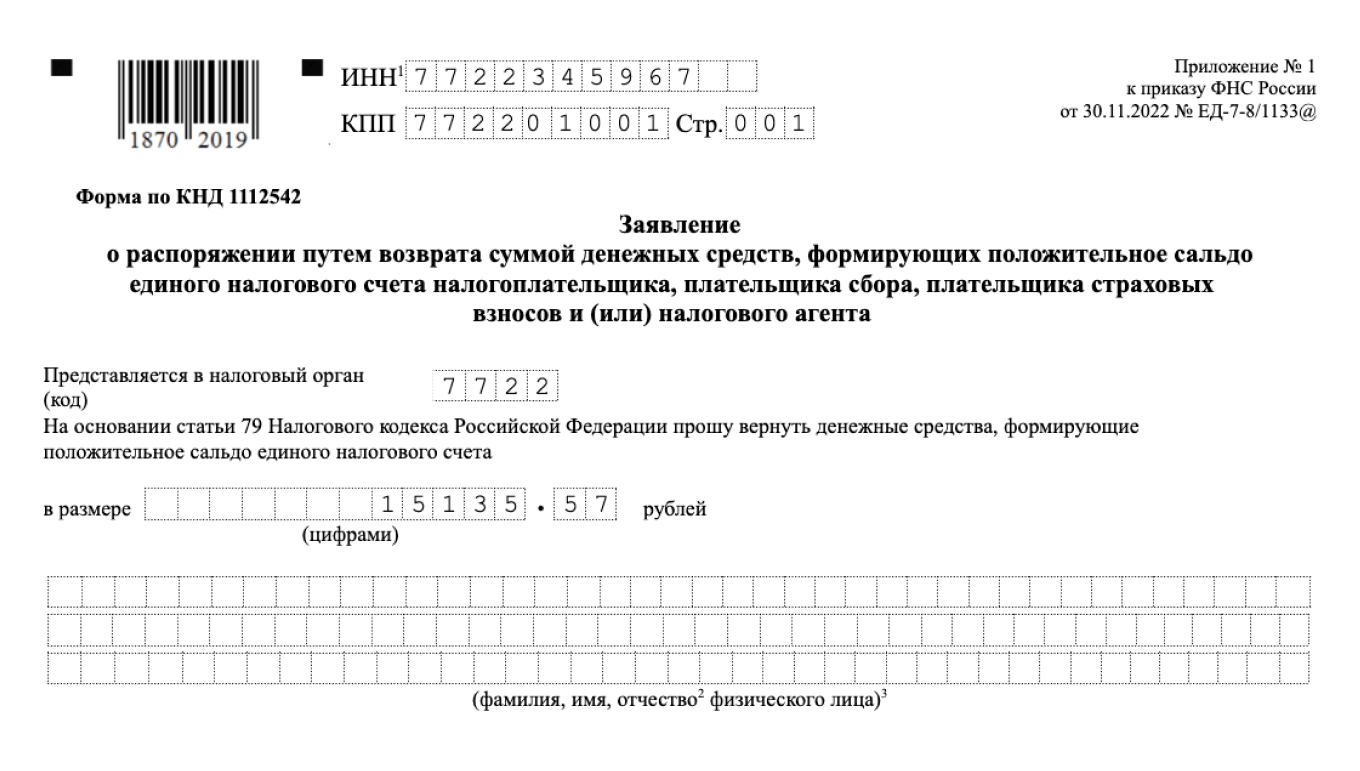

Чтобы вернуть переплату с ЕНС, нужно подать заявление в налоговую. Это можно сделать онлайн через личный кабинет на сайте налоговой службы или на бумаге.

Вернуть получится только сумму в пределах положительного сальдо ЕНС. Если сальдо нулевое или отрицательное, налоговая откажет в возврате.

В 2024 году предприниматель или компания может распорядиться переплатой тремя способами:

- Оставить на ЕНС в счет будущих платежей.

- Зачесть в счет уплаты налогов за другое лицо.

- Вернуть на свой расчетный счет.

Разберем каждый подробно.

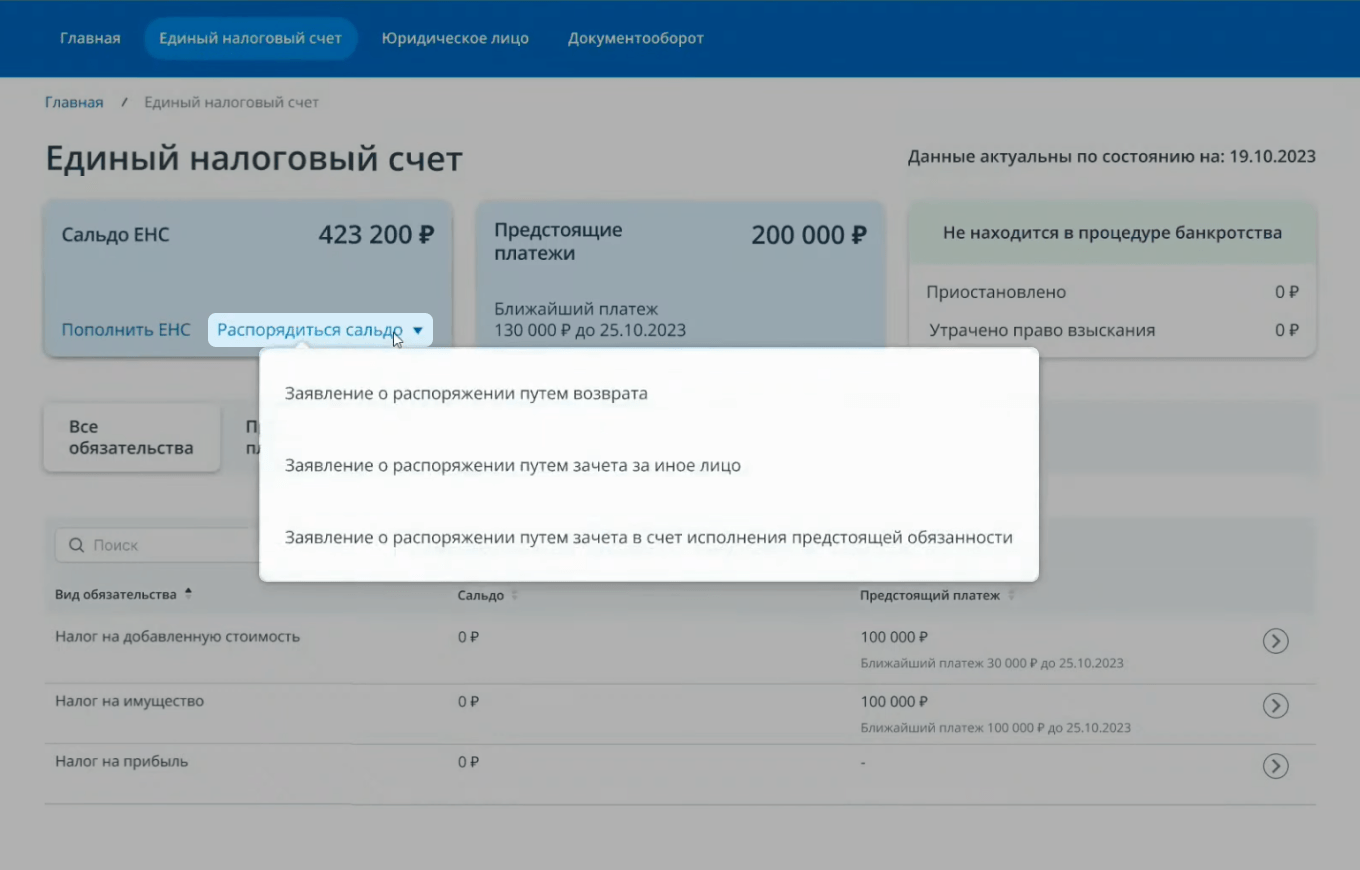

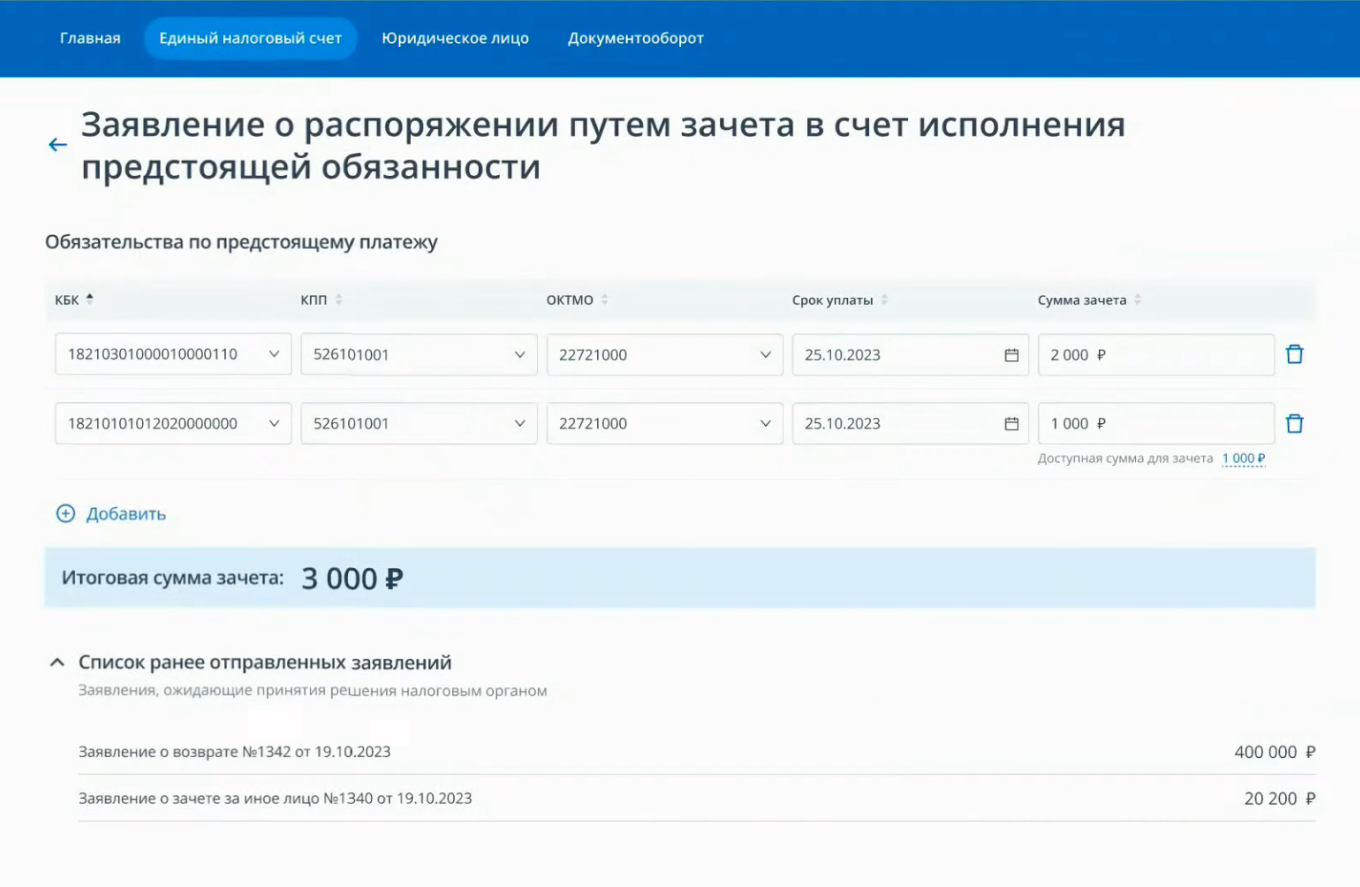

Зачесть в счет будущей уплаты конкретного налога. Переплата автоматически идет на будущие платежи, но можно зачесть ее в счет конкретных налогов, взносов или сборов. Для этого надо нажать на «Распорядиться сальдо» → «Заявление о распоряжении путем зачета в счет исполнения предстоящей обязанности».

В открывшемся окне нужно указать КБК налога, срок уплаты и сумму. Система не даст указать сумму больше положительного сальдо счета за вычетом ранее отправленных заявлений на зачет. После этого — нажать «Подписать и отправить».

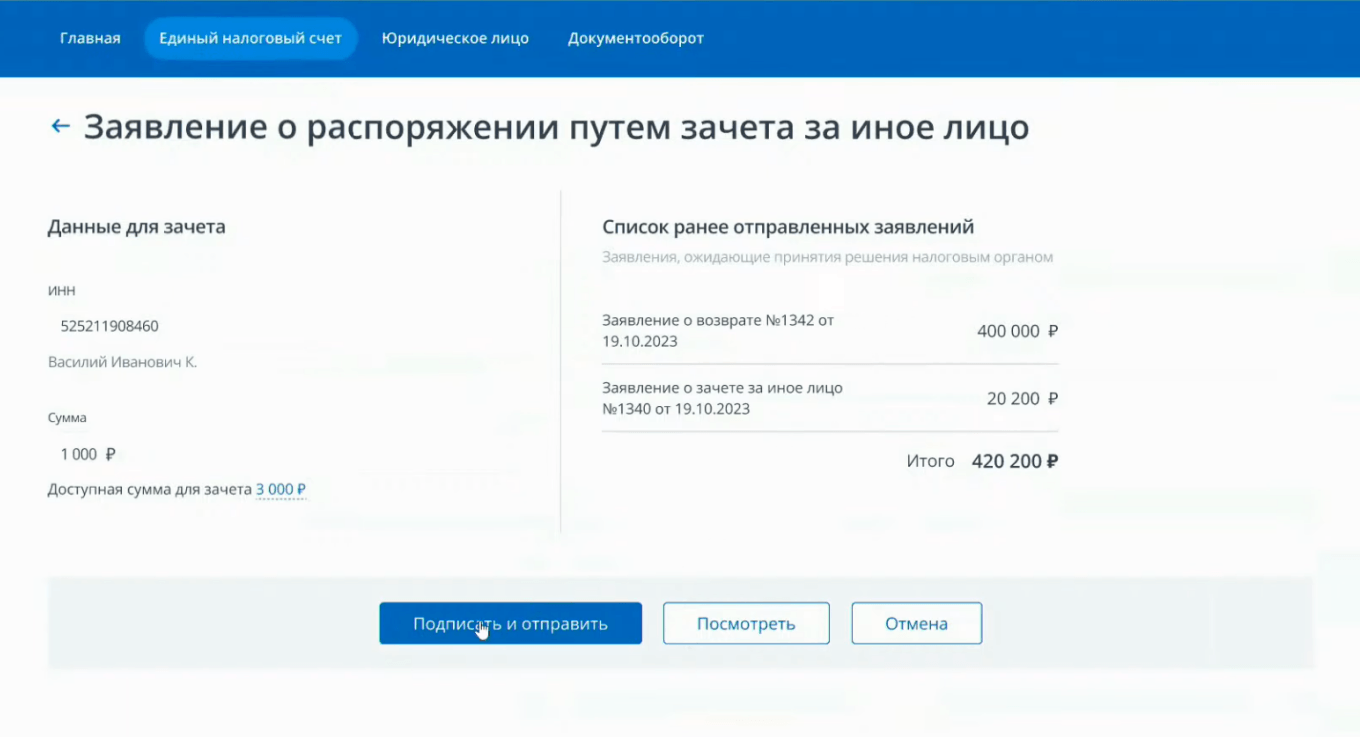

Зачесть в счет уплаты налогов за другое лицо. С ЕНС можно заплатить налоги за третьих лиц — то есть зачесть сумму положительного сальдо своего ЕНС в счет отрицательного сальдо ЕНС другого ИП или компании.

Для этого в меню «Распорядиться сальдо» нужно выбрать «Заявление о распоряжении путем зачета за иное лицо». Затем указать сумму и ИНН того, за кого хотите заплатить.

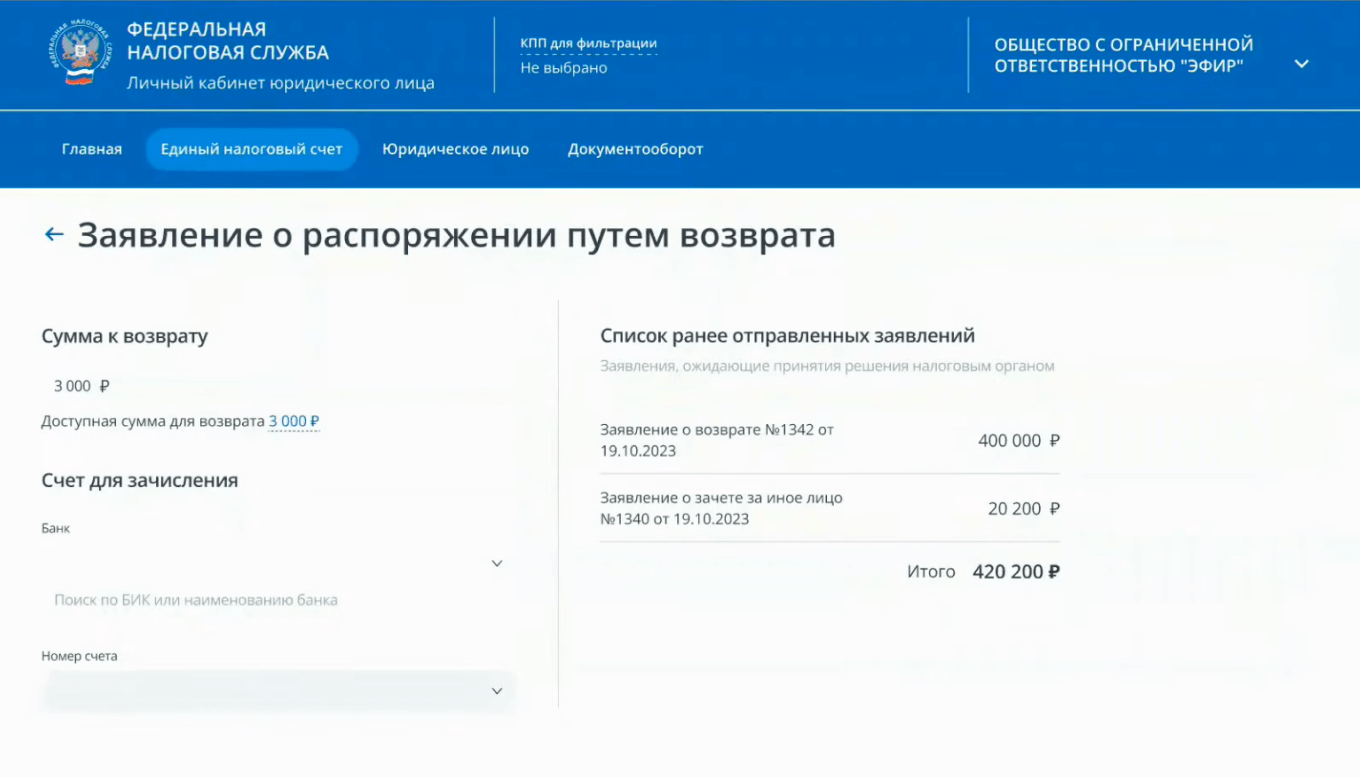

Вернуть на свой расчетный счет. Для этого в меню «Распорядиться сальдо» нужно выбрать «Заявление о распоряжении путем возврата». В открывшемся окне указать сумму и реквизиты счета.

Когда налоговая получит заявление, на следующий день она отправит поручение казначейству. Через день казначейство обязано исполнить поручение.

В итоге на возврат переплаты с ЕНС уйдет всего три дня.

Если налоговики затянут возврат на срок более 10 дней, заявитель получит бонус. За каждый следующий день на невозвращенную вовремя сумму начислят проценты по ключевой ставке ЦБ.

Когда можно вернуть переплату

Если соблюдены нужные условия, подать заявление на возврат переплаты можно в любое время. Но налоговая вернет переплату только при определенных условиях.

Что делать, если срок на возврат уже прошел

Если три года на возврат уже прошли, по заявлению в налоговую переплату вернуть не получится. Но можно обратиться в суд. Есть вероятность, что суд согласится с тем, что вы не могли узнать о переплате раньше, и обяжет налоговую выплатить вам деньги.

Суду важен не сам факт переплаты, а причина, по которой бизнес не знал, почему переплатил налоги или взносы, и не пытался вернуть положительное сальдо ЕНС раньше. Если причина и доказательства весомые — шансы вернуть переплату высокие.

Какие сложности у вас возникли при возврате переплаты из налоговой?

Надежда, добрый день!

Насчет 2024 года — не надо заранее ничего платить, налог можно уменьшать на взносы за себя без их фактической уплаты. Когда наступит крайний срок уплаты — 9 января 2025 года — на ЕНС должна лежать достаточная сумма для уплаты фиксированных взносов.

Насчет 2023 года — да, все верно: внутри года налоговая списывала деньги на авансовые платежи по уведомлениям. Деньги не могли автоматически пойти на страховые взносы — это единый налоговый счет. Подходит срок уплаты аванса, на ЕНС есть деньги — налоговая спишет их в счет того платежа, по которому подошел срок. А 9 января налоговая зачла остаток на ЕНС в счет фиксированных взносов. В итоге 34 000 на взносы не хватило.

Еще рекомендуем уточнить в Т-бухгалтерии, учитываются ли взносы автоматом при подсчете авансов. Скорее всего да, тогда вам уже уменьшили налог. А фиксированные взносы все равно платить нужно.

На всякий случай, советуем перепроверить себя и налоговую. Алгоритм такой:

1. Берем 6% от доходов за 2023 год.

2. Вычитаем фиксированные взносы.

3. Если результат отрицательный, деньги должны были пойти только на взносы, и налоговая неправа.

4. Если положительный, общая сумма платежа: налог + взносы = 6% от доходов.

Тогда смотрим, сколько внесли на счет в течение 2023 года. Если не хватает, надо платить. Если хватает, налоговая опять же не права.

Если налоговая не права, то пишите обращение через личный кабинет ИП или лично отправляйтесь в ИФНС.

Пишет что , деньги нигде не на одном из счетов не появились

Добрый день, платила страховые взносы весь 23 год вперед, чтобы съэкономить эти 45 тыс. Очень люблю Тинькоф за то, что в ИП всё сам считает, 10 раз напомниает, всё было отлично....в январе 24 года появляется задолженность 34 тыс налоговая...еду в налоговую выяснять почему?. Оказывается — то что я платила заранее каждый квартал 1/4 страховых взносов — налогоая не считала так...она считала это как просто заранее внесенный аванс УСН...и в конце декабря решила, что я оплатила по страховым взноам только 11 465 (1/4 часть последняя)....теперь не знаю как доказывать им, что я платила заранее и как быть в 24 году, чтобы удалось всё же съэекономить эти деньги