Кредиты помогают предпринимателям развиваться: можно открыть еще один магазин, закупить материалы для производства или оплатить рекламу. Это способ быстрее расти, увеличивать обороты и больше зарабатывать. Если вы ИП и еще не брали бизнес-кредит, расскажем, как это сделать.

Чем кредит для ИП отличается от кредита для обычного человека

Предприниматель может взять потребительский кредит как физлицо или кредит для бизнеса как ИП.

Потребительский кредит банки дают физлицам. Обычно такие кредиты берут, чтобы закрыть какую-то личную потребность: поехать в отпуск, купить новый смартфон, сделать ремонт.

Чтобы получить потребительский кредит, надо доказать банку платежеспособность как физлица: показать ежемесячные доходы, подтвердить занятость — например, принести справку с работы или копию трудовой, иногда предоставить залог.

Кредиты для бизнеса банки дают компаниям и ИП. Такие кредиты берут, чтобы больше заработать: купить товары для перепродажи, открыть еще один магазин, вложиться в рекламу. Здесь банк оценивает платежеспособность бизнеса и смотрит на обороты и отчетность.

ИП отвечают по своим обязательствам не только имуществом бизнеса, но и личным. Например, если хозяин пекарни задолжал, в счет долга могут забрать не только оборудование пекарни, но и автомобиль ее владельца.

Кажется, что особой разницы для ИП нет, потребительский или бизнес-кредит. В любом случае ИП берет на себя полную ответственность за выплату долга. Но отличие все же есть.

Главное отличие потребительского и бизнес-кредита для ИП: обычно по бизнес-кредиту можно получить большую сумму, чем по потребительскому, потому что обороты бизнеса больше, чем личный доход человека.

Пошаговый план получения кредита для ИП

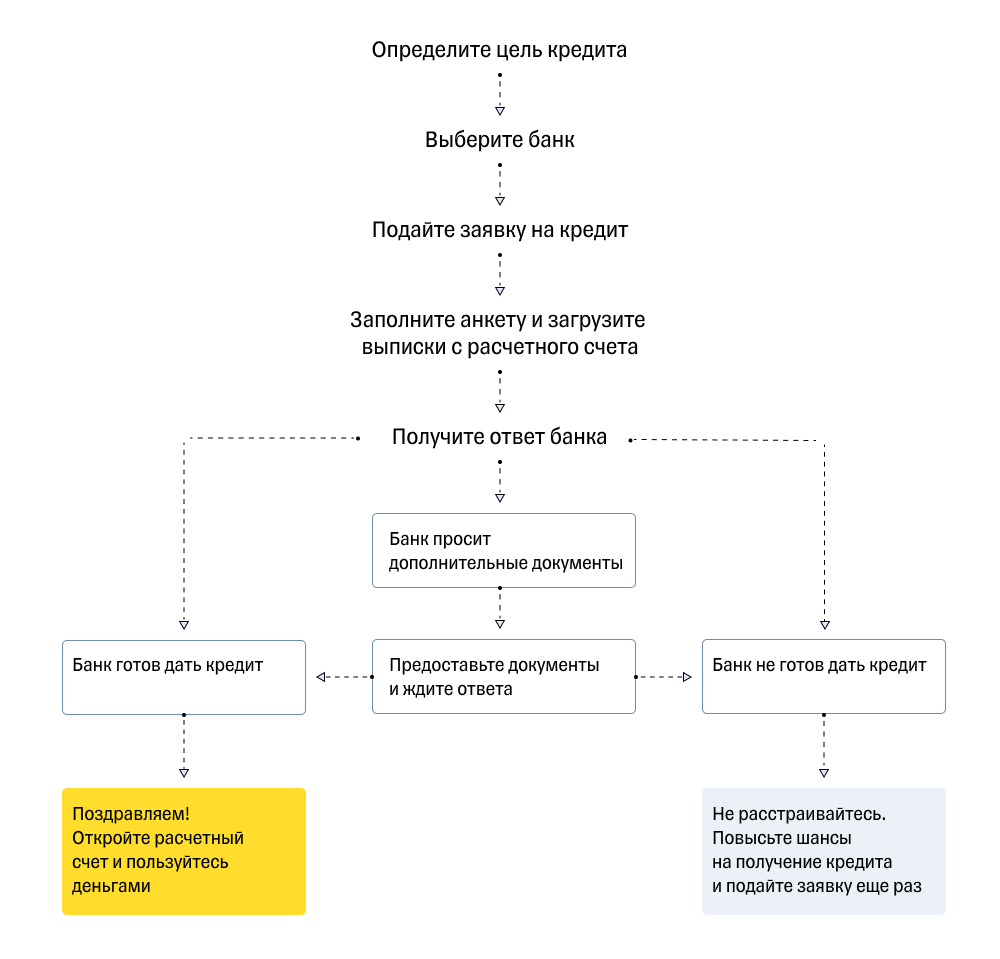

Алгоритм получения кредита для ИП очень простой, от подачи заявки на кредит до получения денег может пройти от пары часов до нескольких дней. Представим процесс на схеме, а дальше подробно разберем каждый шаг.

Шаг 1. Определиться с целями и видом кредита

Обычно бизнесу деньги нужны, чтобы вложить их в оборот, инвестировать в основные средства или закрыть кассовый разрыв. Для каждой цели есть свой кредит.

Кредит для пополнения оборотного капитала поможет обеспечить бизнесу прибыль в будущем. Например, малый бизнес берет кредит, чтобы закупить оборудование для новой точки.

Такие кредиты называют инвестиционными. По ним можно получить большую сумму на долгий срок. Для таких кредитов часто нужен залог — например, подойдет квартира или офис.

Кредит для пополнения основного капитала поможет обеспечить бизнесу прибыль в будущем. Например, пекарня открывает еще одну точку и берет кредит, чтобы закупить туда оборудование.

Такие кредиты называют инвестиционными. По ним можно получить большую сумму на долгий срок и под небольшой процент. Для таких кредитов часто нужен залог — например, подойдет квартира или офис.

Кредит, чтобы закрыть кассовый разрыв. Например, когда бизнес нормально развивается, но временно не хватает денег. Они появятся завтра или через неделю, а расплатиться за аренду или уплатить налоги нужно сейчас.

Кредит для закрытия кассовых разрывов называется овердрафтом. С ним можно уйти в минус по счету, а когда деньги от покупателей придут, долг закроется автоматически. Овердрафт похож на дополнительный кошелек: если на расчетном счете достаточно денег на расходы бизнеса, воспользоваться овердрафтом нельзя. Он начинает работать только тогда, когда денег на счете нет или не хватает.

Обычно овердрафт выдают на короткий срок — до двух месяцев. Воспользоваться им можно в том банке, где у бизнеса открыт расчетный счет.

Шаг 2. Выбрать банк

Когда определились с целями и видом кредита, рекомендуем изучить предложения банков и сравнить условия. Для этого можно обзвонить популярные банки или зайти к ним на сайты.

Чаще всего лучшие условия кредитования предложит банк, где у предпринимателя открыт счет, и решение примет быстрее. Поэтому лучше сначала изучить предложения в своем банке.

Шаг 3. Подать заявку на кредит

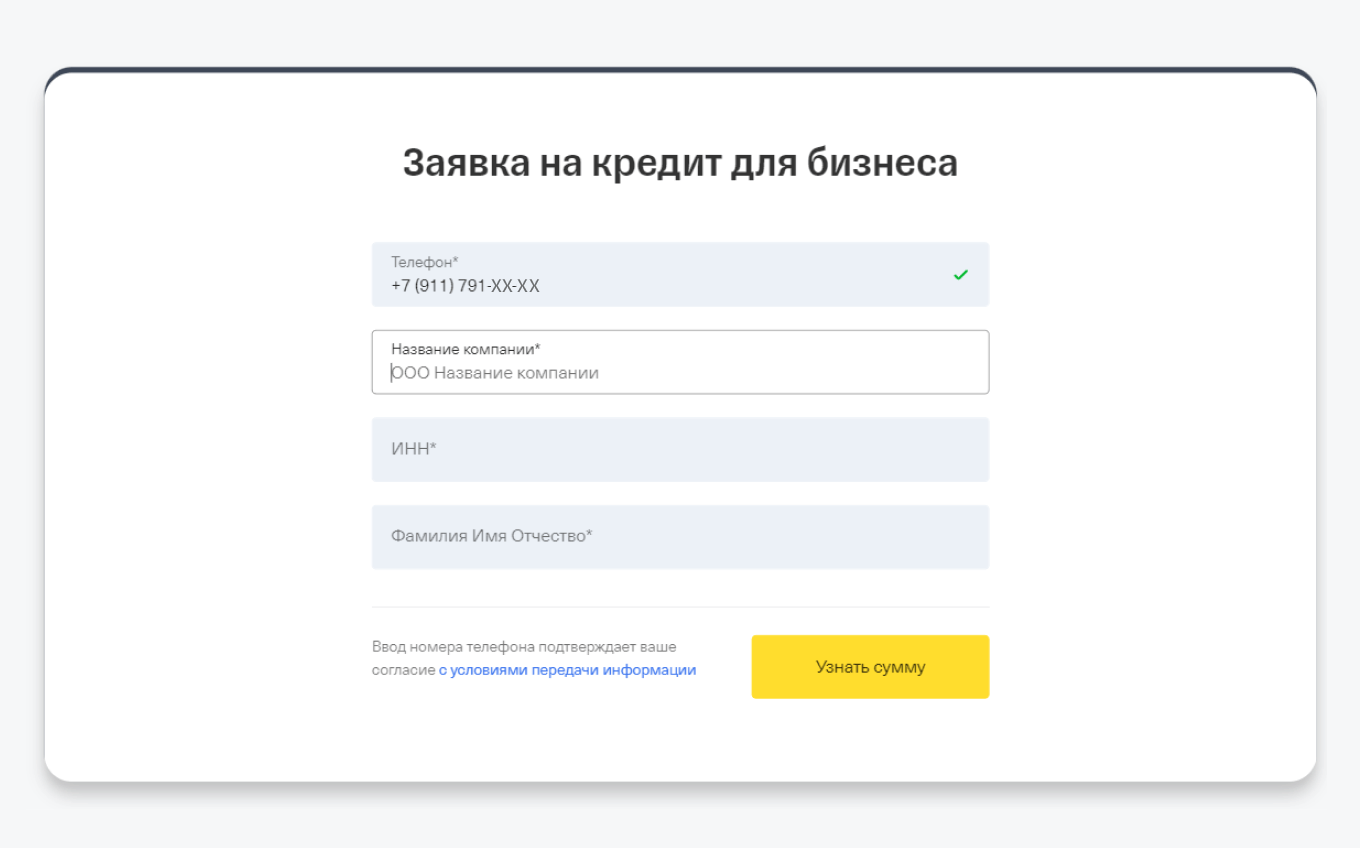

Подать заявку можно сразу в несколько банков. В некоторых нужно будет прийти в офис. В других можно сэкономить время и оставить заявку дистанционно: по телефону, на сайте или через приложение.

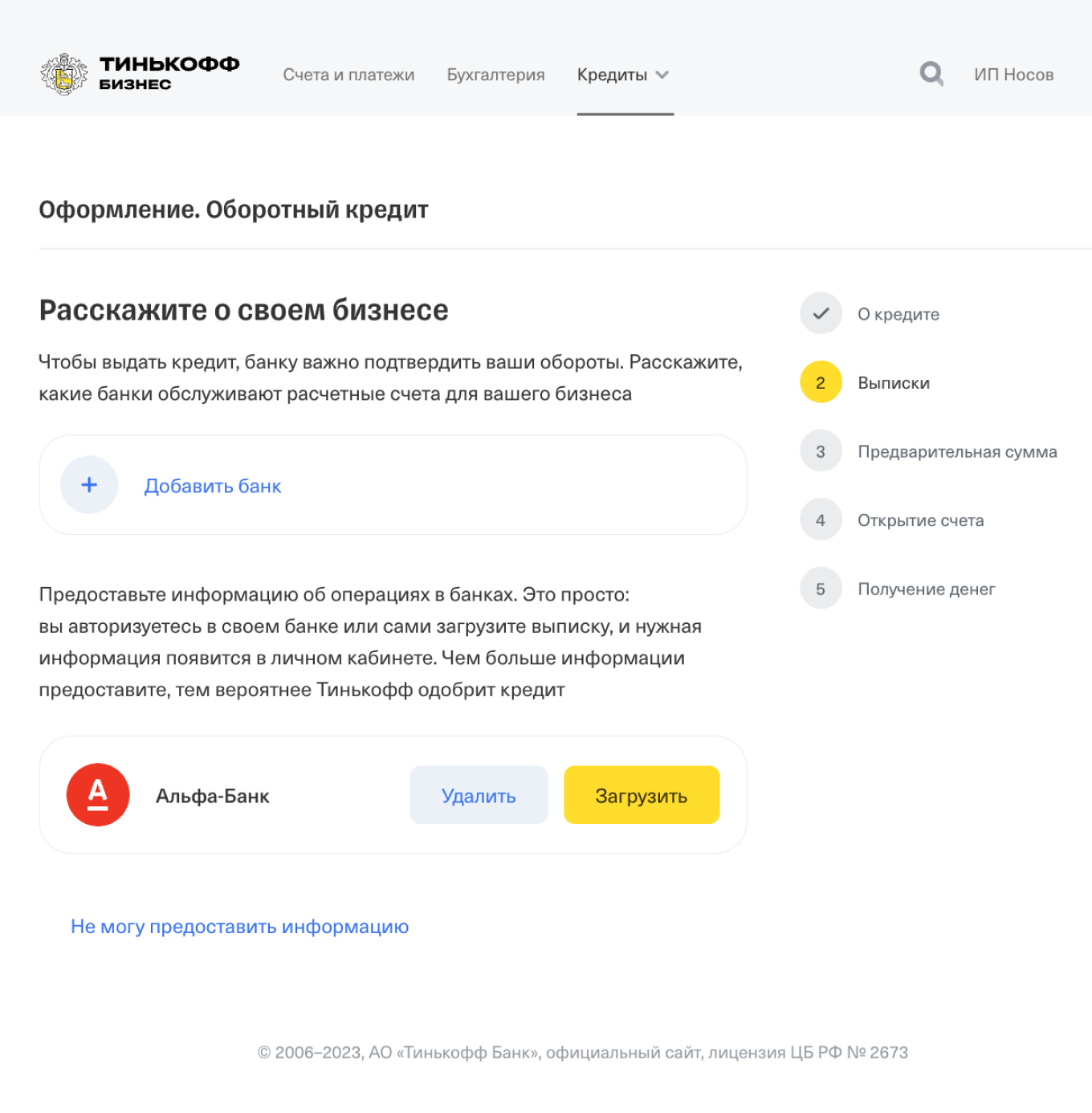

Шаг 4. Рассказать о своем бизнесе

После этого нужно будет подробнее рассказать о своем бизнесе. Например, Т-Банк дает доступ к личному кабинету, где ИП может внести данные и загрузить нужные документы.

У каждого банка свои требования к заемщику. Чаще всего нужно подтвердить личность, регистрацию ИП и платежеспособность.

Подтвердить личность. Как правило, подойдет только российский паспорт. Загранпаспорт, пенсионное удостоверение, военный билет, водительские права и другие документы — нет.

Подтвердить регистрацию ИП. В некоторых банках просят копию ИНН, ОГРН или выписку из ЕГРИП, а иногда все это сразу. Например, в Т-Банк это не нужно, потому что сотрудники банка сами проверяют информацию об ИП в открытых источниках — на сайте налоговой и в других.

Подтвердить платежеспособность. Чаще всего банки просят показать обороты бизнеса и выписку по счету за прошлый год.

Если ИП берет кредит в банке, где у него расчетный счет, предоставлять выписку чаще всего не нужно: банк и так видит обороты по счету. Но если у предпринимателя несколько счетов, лучше предоставить выписки по всем ним. Это повысит шансы, что ИП получит кредит на более выгодных условиях.

Если у ИП нет счета в банке, куда он обратился за кредитом, выписка по счету, скорее всего, понадобится для получения предварительного решения.

Шаг 5. Получить ответ банка

После заполнения анкеты нужно подождать ответ банка, обычно это занимает от нескольких часов до нескольких дней. В каждом банке по-разному. Например, в Т-Банк клиенты с расчетным счетом могут получить ответ банка уже через две минуты, а если у ИП счет в другом банке — Т-Банк рассматривает заявку от одного дня.

Ответа может быть три: банк готов дать кредит, банк просит дополнительные документы, банк пока не готов одобрить кредит.

Банк готов дать кредит. Это предварительное одобрение. Дальше процесс зависит от того, есть ли у ИП расчетный счет в этом банке:

- Если счета нет, то нужно его открыть. Это может занять несколько дней. После открытия счета банк проверит кредитную историю, а потом вы подпишете кредитный договор.

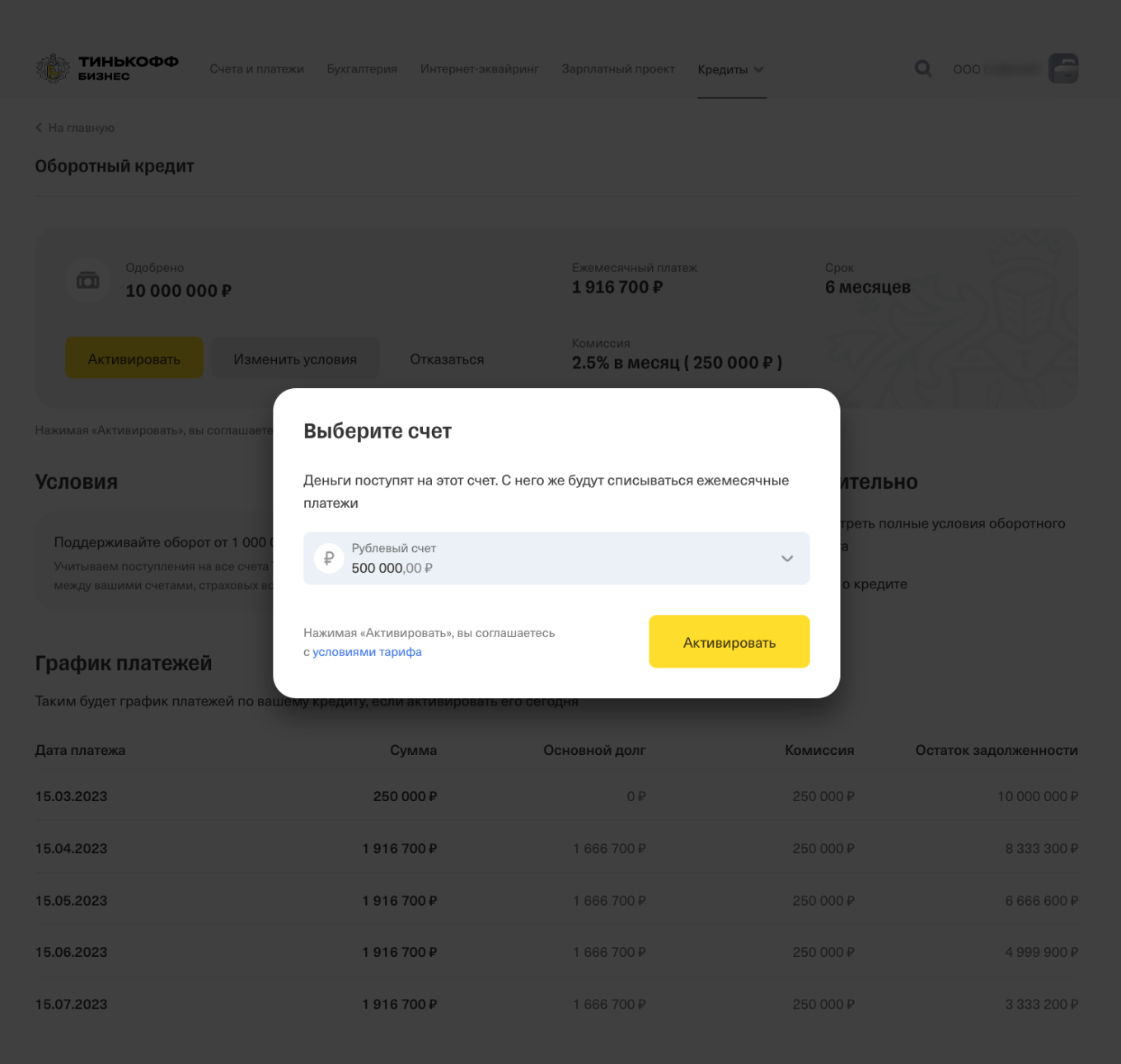

- Если у ИП уже есть счет в этом банке, все проще. Нужно подписать кредитный договор и начать пользоваться деньгами. В Т-Банк это называется активацией кредита.

Банк запрашивает дополнительные документы. В некоторых случаях выписки недостаточно, и банк запрашивает у ИП дополнительные документы — например, книгу учета доходов и расходов.

Банк не готов дать кредит. Иногда бывает, что банк сейчас не готов кредитовать предпринимателя. Но это не значит, что кредит в этом банке никогда не дадут. Можно повысить шансы на получение кредита, а потом опять подать заявку.

Антикризисные программы льготного кредитования

В начале марта 2022 года правительство решило поддержать предпринимателей и ввело льготные кредиты для бизнеса. Предприниматели могут оформить льготный кредит на развитие бизнеса ИП, пополнение оборотных средств и рефинансирование старых кредитов.

Одно из главных условий для получения кредита — компания или ИП должны быть в едином реестре субъектов малого и среднего предпринимательства, МСП.

В России действуют три основные программы льготного кредитования. По ним кредит малому и среднему бизнесу дадут на более выгодных условиях:

- Программа инвестиционного кредитования.

- «ПСК Оборотная».

- «1764».

Собрали всю информацию по кредитам в одну таблицу. Ставки указаны с учетом изменений, которые произошли в сентябре 2022 года.

Рассылка: как открыть бизнес с нуля

Узнайте, где взять идею для бизнеса, как найти деньги, привлечь первых покупателей и выйти на прибыль. Десять коротких писем, которые помогут предпринимателю успешно стартовать

Как ИП повысить шансы на получение кредита

Банки хотят снизить риск того, что предприниматель не вернет долг. Чтобы увеличить шансы на кредит, нужно показать надежность вашего бизнеса.

Т-Банк рекомендует такие способы:

- Перевести бизнес в Т-Банк. Чем дольше предприниматель сотрудничает с банком, тем более выгодные условия кредита он может получить. Банк видит операции, которые проходят по счету, и больше доверяет предпринимателю.

- Загрузить выписки из всех банков, где есть счета для бизнеса. Это поможет банку увидеть действительные обороты ИП и одобрить кредит на более высокую сумму.

- Улучшить кредитную историю. Например, предпринимателю не одобрили оборотный кредит, зато предложили открыть овердрафт. Если ИП пользуется овердрафтом и вовремя возвращает долг, это отражается в его кредитной истории, поэтому в следующий раз шанс на одобрение кредита будет выше.

Можно воспользоваться одним из этих способов или всеми сразу.

Я зарегистрировал ИП неделю назад, банк даст кредит?

Каждый банк сам решает, кредитовать новичков в бизнесе или нет. Чаще всего банки не хотят рисковать и дают бизнес-кредиты тем, кто уже успел некоторое время поработать и может предоставить информацию о действующем бизнесе. Например, чтобы получить кредит для бизнеса в Т-Банк, ИП должен быть зарегистрирован не менее трех месяцев назад.

Если деньги нужны на старте бизнеса, лучше подать заявку на потребительский кредит. Вероятность одобрения будет больше, особенно если предложить залог. К примеру, в Т-Банк в качестве залога для потребительских кредитов подходит машина или квартира.

На какие деньги начинали бизнес? Поделитесь в комментариях.