Покупатель может попробовать вернуть деньги через банк почти за любую покупку. Рассказываем, что с этим делать.

Что такое чарджбэк

Чарджбэк или «сhargeback» — процесс оспаривания платежа через банк, или, проще говоря, возврат денег через банк.

Ученик оплатил обучение на год, курс оказался безграмотным, и он решил не ждать до конца года, а отказаться сразу и вернуть деньги. По договору школа обязана вернуть деньги — стоимость обучения минус понесенные расходы.

Сначала ученик написал в школу, но там молчат уже две недели. Тогда ученик решил вернуть деньги через банк: обратился через чат в поддержку, прислал подтверждение оплаты, договор и дал другие детали. Его задача — обосновать, что компания не выполнила свою часть сделки, а деньги при этом взяла. Этот процесс и называется чарджбэк.

У покупателя есть право на чарджбэк при соблюдении нескольких критериев:

- Не удалось вернуть заказ через компанию. Например, курьер должен был привезти желтое платье, а привез синее. Это повод для возврата покупки. Если магазин отказывается вернуть деньги, их можно попробовать вернуть как раз через чарджбэк.

- Безналичный способ оплаты. Покупатель вправе его использовать, только если расплатился картой. Переводы с карты на карту не считаются.

- Причина возврата должна подпадать под правила платежных систем — это самый важный критерий для оспаривания платежа через банк. Специального закона по чарджбэку нет. Условия и процесс оспаривания операций прописаны в правилах платежных систем: часть публикуется в открытом доступе, а часть — только для банков. При этом банки обязаны следовать требованиям систем. Условия актуальны на сентябрь 2022 года.

Мы проанализировали правила платежных систем и собрали самые частые ситуации для чарджбэка.

Компания списала не ту сумму

- Оплата списалась дважды

- Списано больше, чем заявлено в заказе

- Оплата списана не в той валюте, что заявлено

У компании проблемы с возвратом

- Вернулась сумма меньше, чем согласовано

- Торговая точка неправомерно отказала в возврате денег

Компания нарушила условия заказа

- Товар поддельный, а в заказе — оригинал

- Покупка пришла позже срока, который указан в заказе, и клиент отказался от получения

- Доступ к услуге открылся позже, чем заявлено в заказе, и клиент ей не пользовался

- Товар или услуга не соответствует характеристикам, указанным в заказе

Проблемы с получением

- Покупатель не получил оплаченный заказ

- Покупатель получил не то, что заказывал

Как работает чарджбэк

Chargeback — это процесс оспаривания платежа, а не результат. И здесь ключевой момент именно в процессе. На деле это значит, что прежде чем покупатель получит деньги обратно, банк обязан провести что-то вроде расследования.

Участники процедуры чарджбэка:

- покупатель;

- банк-эмитент — банк, который выдал покупателю карту. По-простому — банк покупателя;

- банк-эквайер — банк, в котором у продавца расчетный счет. По-простому — банк продавца;

- продавец — тот, кто что-то продает, например магазин одежды

или онлайн-школа; - платежная система — «Мир», Visa, Mastercard или другие.

Общий принцип обработки возврата такой: покупатель получит деньги через банк, только если сможет доказать ошибку компании. Разберемся подробнее, как это происходит.

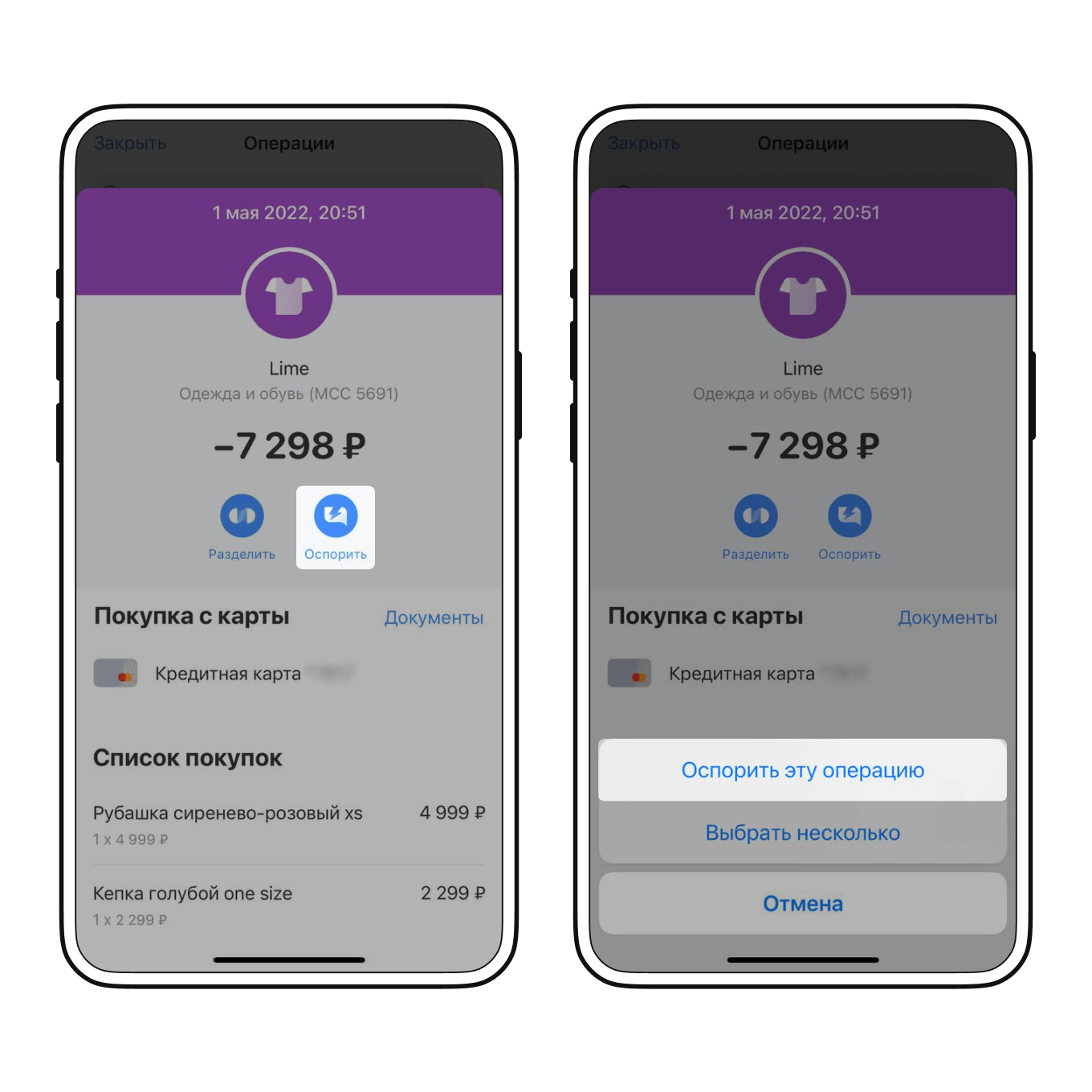

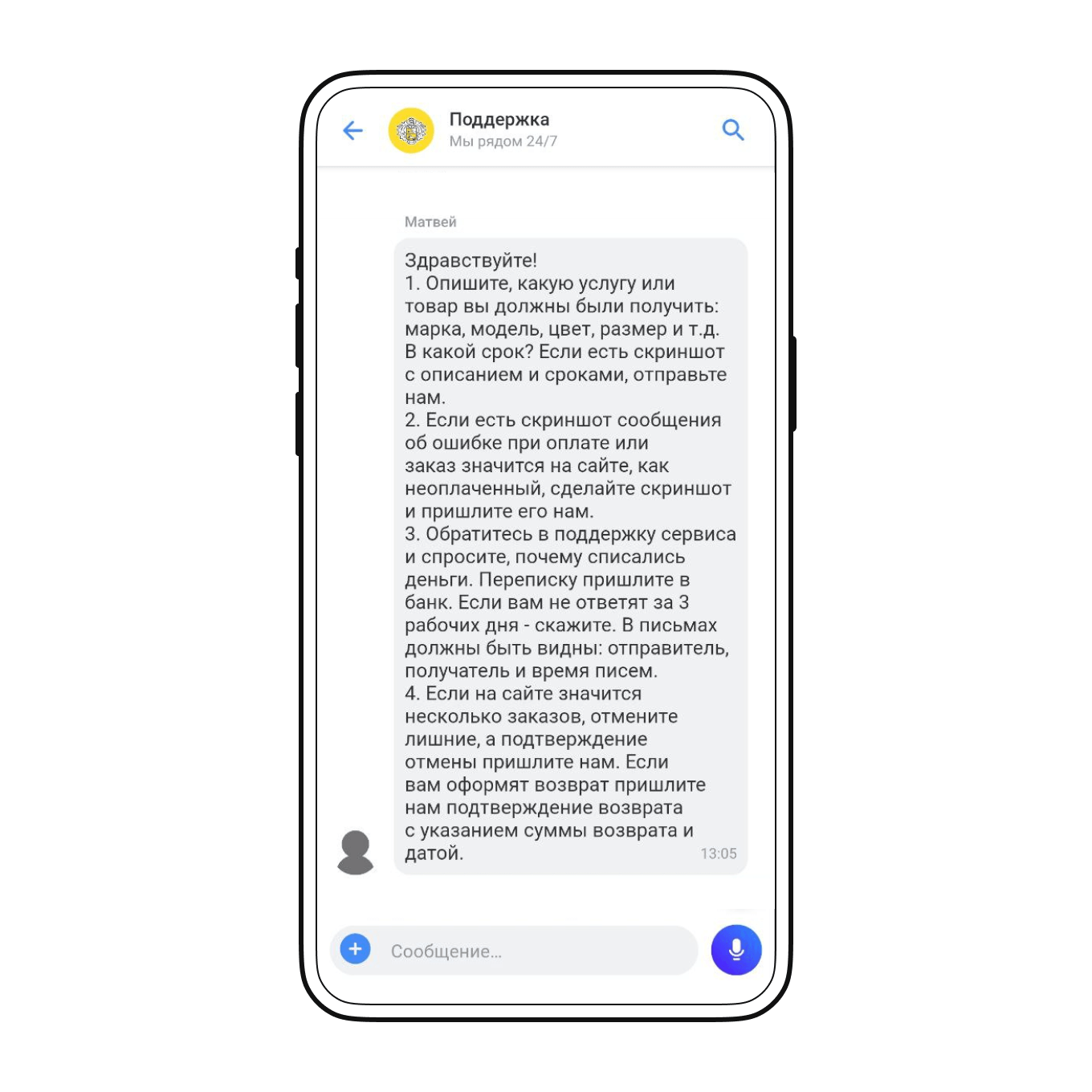

Сначала покупатель отправляет запрос в банк, чьей картой он расплачивался, — банк-эмитент. Банк получает этот запрос и начинает изучать ситуацию. Для этого просит прислать договор, скриншоты и другие подтверждения, что с заказом что-то пошло не так.

Собранные материалы банк-эмитент передает в банк, где у продавца открыт счет для приема платежей, — в банк-эквайер. И тот уже запрашивает данные у бизнеса, чтобы понять видение ситуации со стороны продавца.

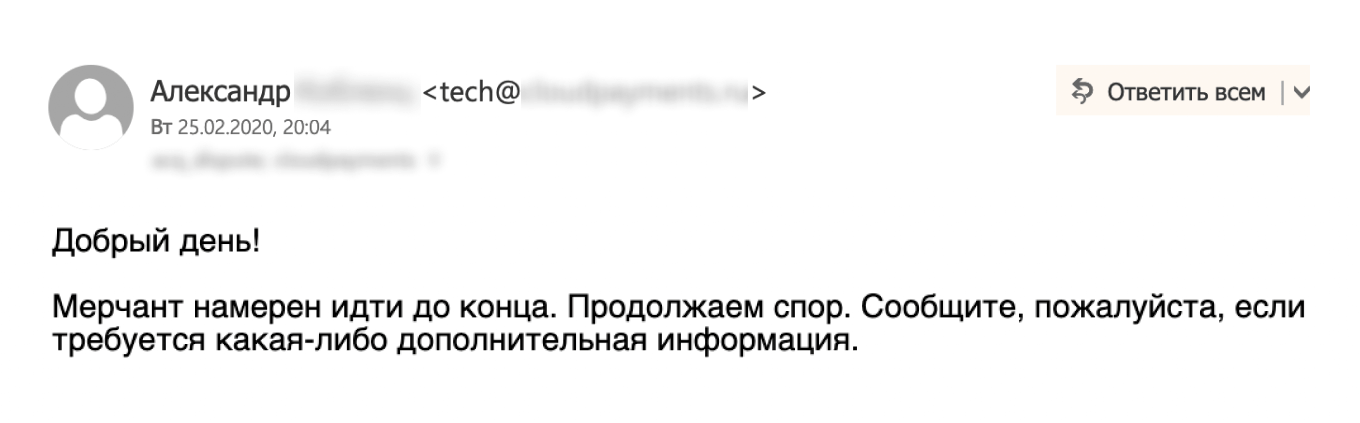

Может быть такое, что покупатель и продавец не договорились. Допустим, покупатель считает, что собранных доказательств хватает для возврата, а продавец с этим не согласен и не готов возвращать деньги. Тогда дело может дойти до арбитража, и решение, кто прав, будет принимать комитет платежной системы. Когда передавать дело в арбитраж, решает банк-эмитент.

Что бизнес теряет из-за возвратов через чарджбэк

Если покупателя не устраивает покупка, он может решить вопрос через компанию, где покупал товар, или через банк.

Кажется, что раз банк все равно так просто деньги не возвращает, то и переживать нечего. Пусть недовольный покупатель сам доказывает, что бизнес не прав. Но не все так радужно, есть нюансы.

Из-за возврата через чарджбэк продавец теряет деньги несколько раз. Сначала стоимость покупки, потом комиссию за прием платежа, а еще есть риск заплатить комиссию от платежной системы.

Стоимость покупки. Если покупатель обратился за возвратом напрямую в магазин, у продавца есть варианты, как решить вопрос, например обменять одно платье на другое, вместо денег дать сертификат на будущую покупку и только в крайнем случае вернуть деньги.

Так у продавца есть возможность выбрать наиболее выгодный вариант возврата. Допустим, книжному магазину с точки зрения экономики может быть проще вернуть деньгами, а вот онлайн-школе — нет, для нее выгоднее предложить другой курс вместо того, что не понравился. Универсального варианта нет — у каждого бизнеса свой подход, но здорово, что при возврате можно попробовать решить проблему с минимальными издержками.

При системе чарджбэка вариантов нет — компания возвращает только деньги.

Комиссия за прием платежей. За работу через эквайринг всегда есть комиссия, обычно это процент от стоимости покупки. Даже если покупатель получил деньги обратно, эту комиссию продавцу не возвращают.

Клиент купил стиральную машину за 100 000 ₽, комиссия — 2%, или 2000 ₽. Эти 2000 ₽ уже не возвращаются.

Комиссию не возвращают, даже если покупатель просит вернуть через компанию. Но в этом случае у бизнеса есть возможность передоговориться на более выгодную для себя замену, и тогда эта комиссия не так критична.

Комиссия от платежной системы. Если покупатель и компания не смогли договориться, кейс ушел в арбитраж и там приняли решение в пользу покупателя, то компания заплатит комиссию 30 000 ₽, это фиксированная сумма. Она прописана в правилах платежных систем. Условия актуальны на сентябрь 2022 года.

Как заранее подстраховаться от чарджбэков

Покупатель может запросить возврат денег по самым разным причинам. Какие-то будут справедливыми. Ресторан обещал привезти блюдо за полчаса, а курьер приехал через три. Очевидно, что ресторан не прав.

Еще есть вариант, когда компания не учла какие-то детали в описании заказа, из-за чего клиент не так понял условия и в итоге разочаровался. Такое тоже бывает. Злого умысла нет, а вот возвращать деньги придется.

Чтобы бизнесу было проще разобраться с чарджбэком, мы собрали несколько рекомендаций.

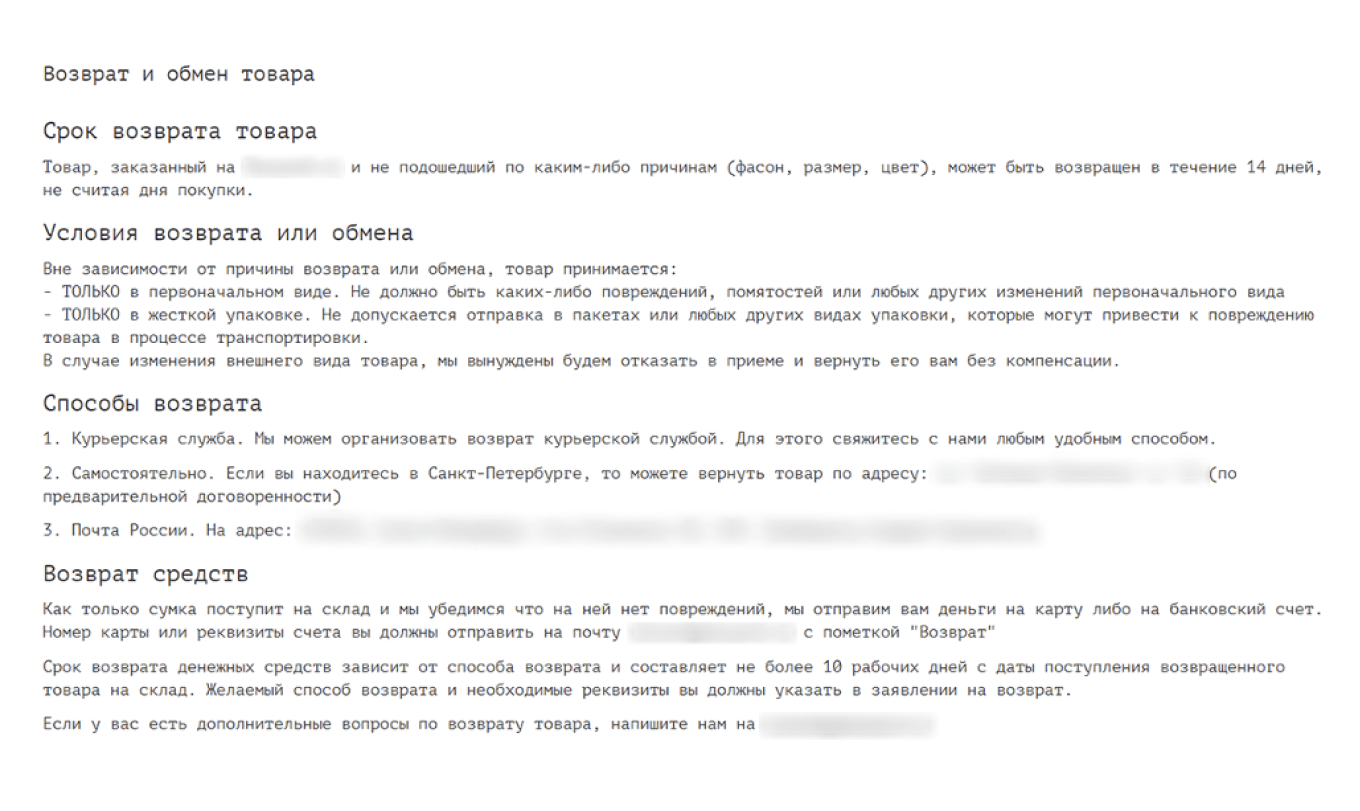

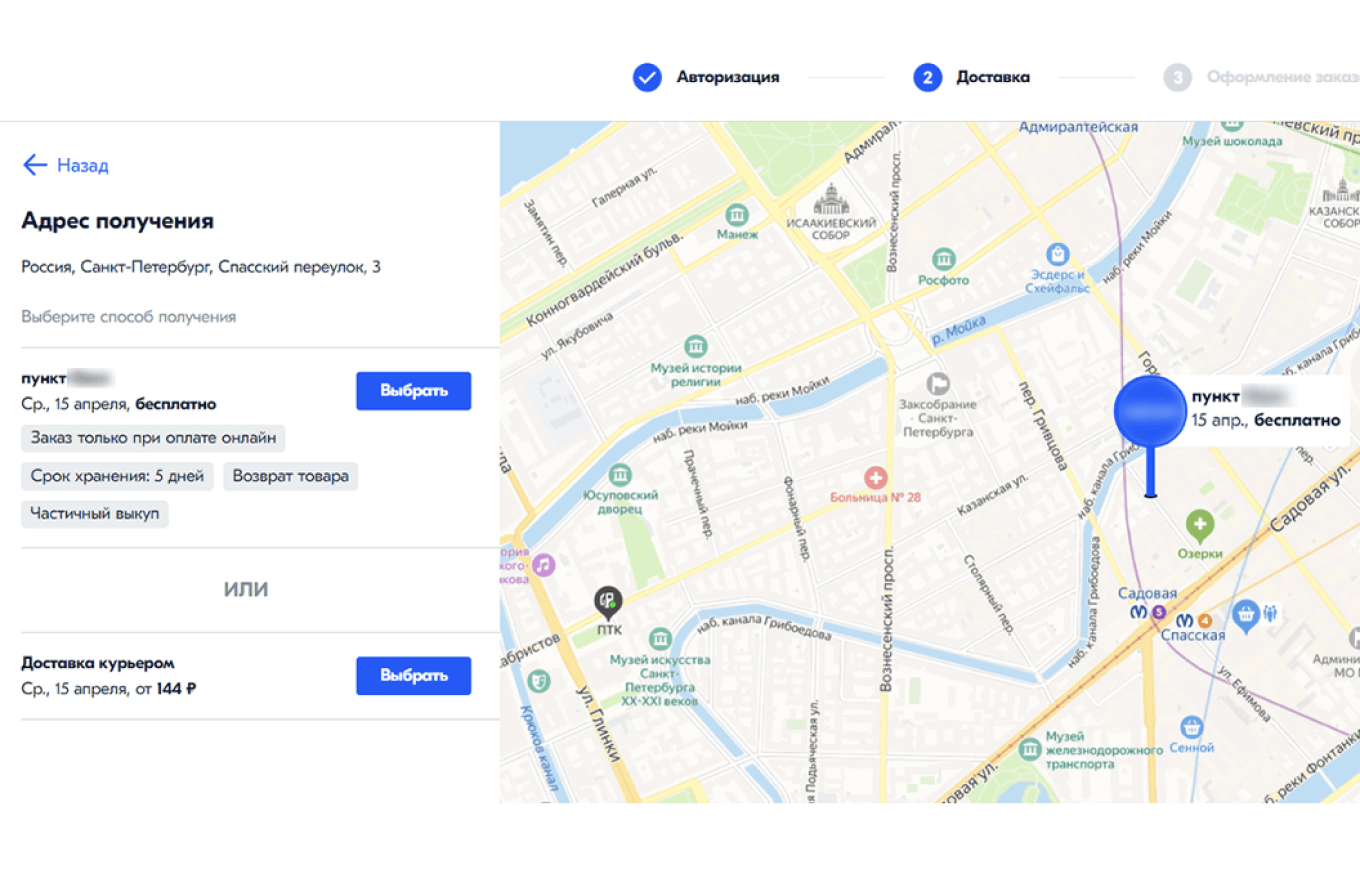

Шаг 1. Четко описать покупку и условия покупки. Сюда входит все, что клиент может не так понять. Например:

- в каких случаях доставка будет бесплатной. Допустим, только для определенного района или при конкретных товарах в заказе;

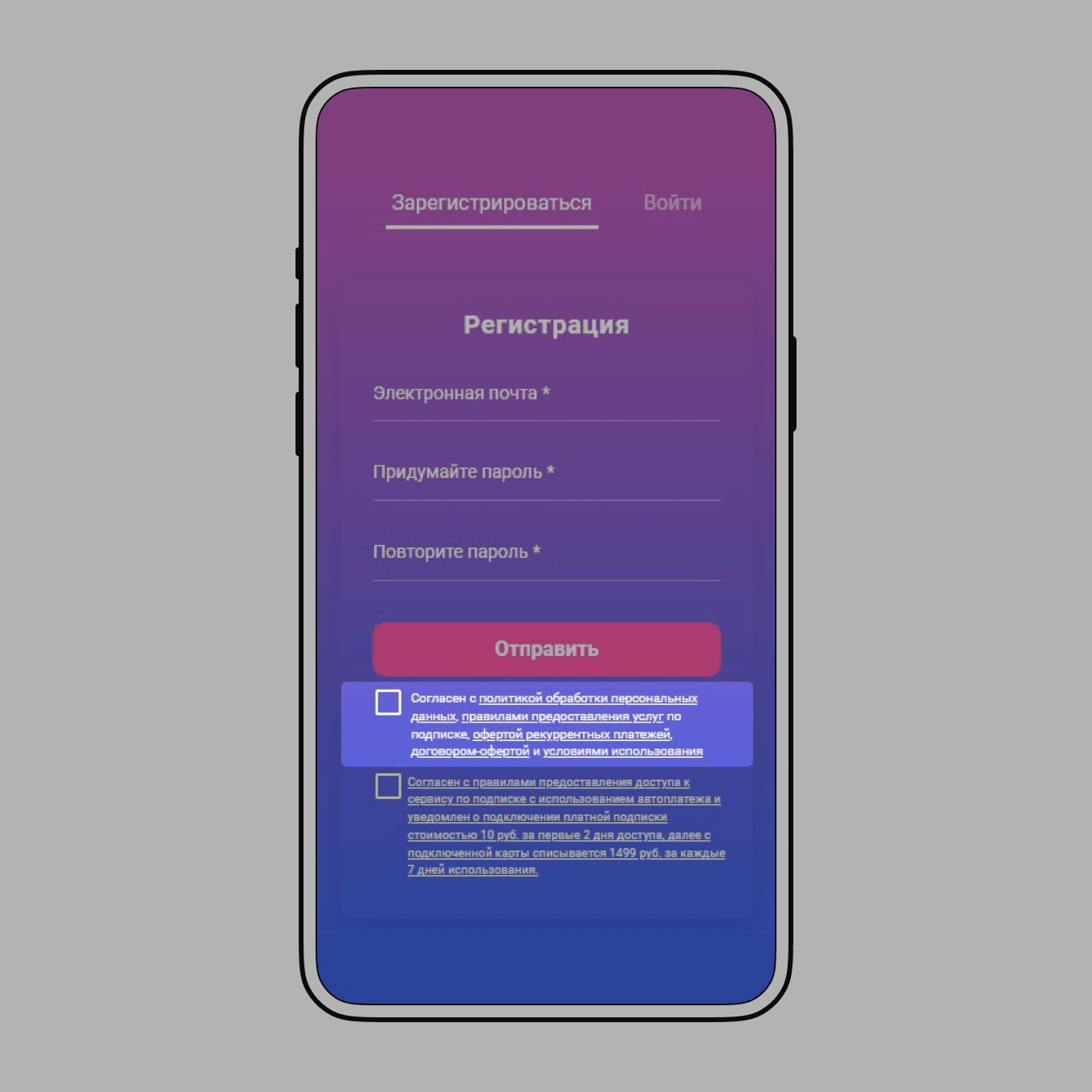

- как клиент подписывается на автоматический платеж — раз в неделю, месяц и так далее. Галочка должна быть максимально заметной;

- размеры товаров. Здорово не просто указать, а сравнить их с чем-то;

- cостав заказа, например, входит ли упаковка, зарядка, рецепты или что-то еще.

Чтобы было проще ориентироваться, собрали примеры.

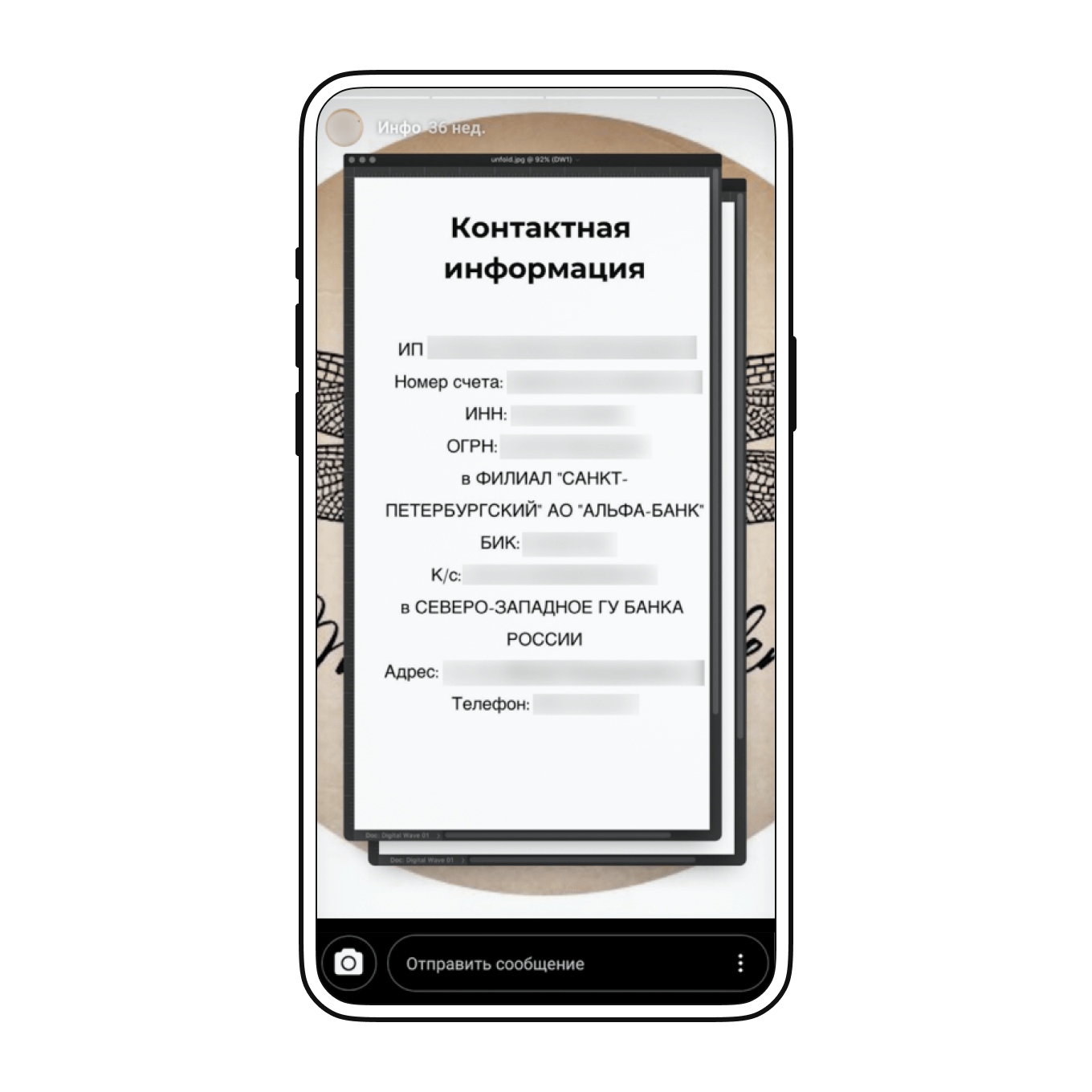

Шаг 2. Написать, как и с кем связаться при проблемах с заказом. Допустим, в чате, по почте или в соцсетях. При этом здорово, если на такие запросы бизнес сможет быстро реагировать. Тогда у покупателя не будет повода обращаться за возвратом в банк.

Шаг 3. Уведомлять о регулярных платежах в форме оплаты, упоминания только в договоре не хватает.

Шаг 4. Настроить процесс так, чтобы оставалось подтверждение — компания выполнила свою часть сделки. Что подходит в качестве подтверждения, собрали в таблицу.

Какую помощь бизнес может получить от банка при чарджбэках

Держите несколько советов от специалистов Т-Банк.

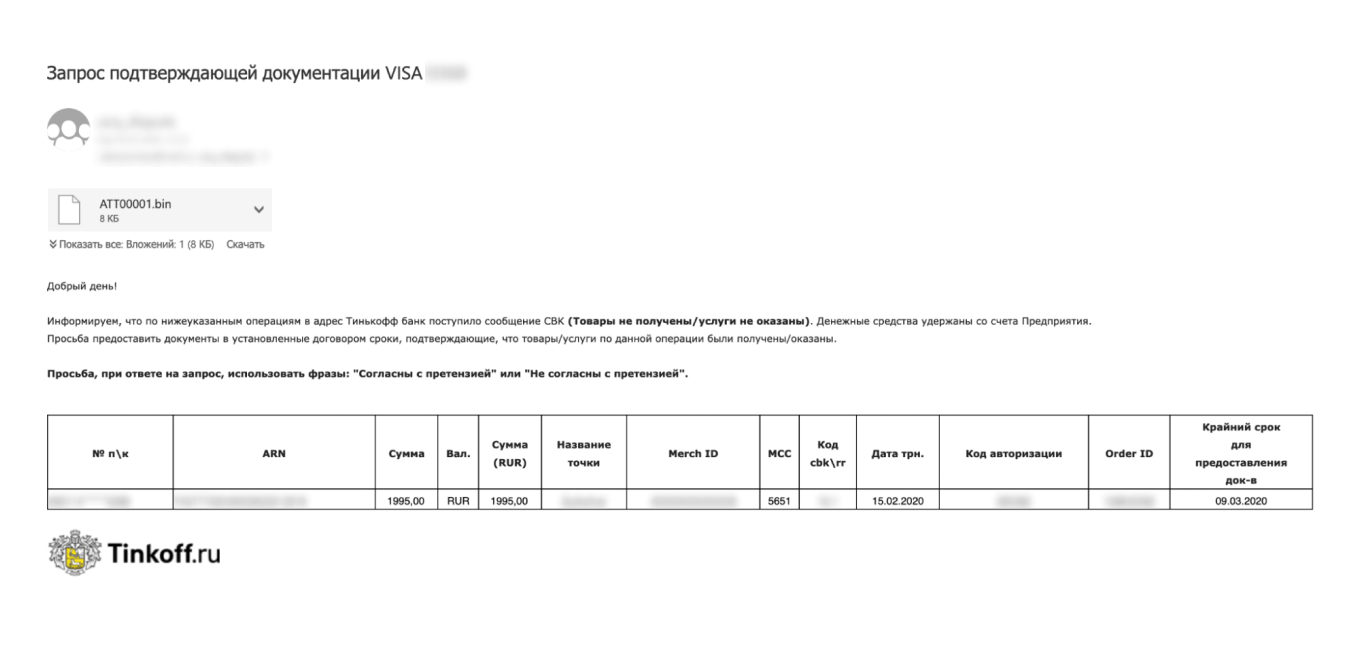

Оперативно отвечать на запросы банка, которые связаны с чарджбэком. Банк покупателя не может просто так списать деньги со счета бизнеса и вернуть их. Cначала обязательно идет расследование.

Ответы со стороны продавца собирает банк-эквайер. Поэтому как минимум он присылает запрос со смыслом: «Вот есть такой-то клиент, он пожаловался, что будем делать? Расскажите, как все было с вашей стороны». Задача — не пропустить этот запрос и ответить на него.

Как именно приходит запрос, зависит от банка. Сам процесс сбора информации тоже может быть разным, и тут заранее не угадаешь. Но обычно все запросы проходят через электронную почту. Например, Т-Банк Бизнес присылает письмо на e-mail компании и дает пять дней на ответ.

Собрать доказательства и отправить банку. Доказательства — все, что показывает отсутствие ошибки продавца. Это могут быть выгрузки из внутренних баз, сканы документов и что угодно еще.

Сколько времени дается на отправку документов, тоже зависит от банка. Принцип такой: чем раньше отправите, тем больше времени у вашего банка на оспаривание возврата.

Обратиться в банк за помощью. В банке есть специалисты, которые отвечают за оспаривание возвратов, и у них больше опыта, чем у отдельного бизнеса. Кроме того, банк лучше знает особенности правил платежных систем и сможет подобрать варианты доказательств под конкретную ситуацию.

Приходилось ли вам возвращать деньги покупателям? Если да, то по какой причине?