Читатель Дмитрий спрашивает: «Год назад я открыл магазин одежды, помещение арендую. У моего соседа недавно лопнули трубы, и я боюсь, что проблема повторится уже в моем магазине. Могу ли я как-то застраховать себя и как это сделать?»

Что можно застраховать

Страхование бизнеса регулируется законом «Об организации страхового дела». Укрупненно можно выделить четыре вида страховок.

Страхование имущества. Обычно страхуют недвижимость, арендованное помещение, автомобили, оборудование, товар. Если имущество повредится, страховая компания возместит убытки. Можно также застраховать наличные деньги, например на случай кражи.

Страхование ответственности перед третьими лицами. Например, предприниматель или компания может защитить себя от рисков, если их сотрудник допустит ошибку, бизнес нанесет клиенту ущерб.

Клининговая компания застраховала ответственность перед третьими лицами. Если мастер поцарапает или разобьет окна при уборке, компания не будет выплачивать компенсацию клиенту. За нее это сделает страховщик.

Страхование предпринимательских рисков. В их числе — недополучение прогнозируемых доходов, расходы из-за срыва обязательств поставщиком, простои, банкротство.

У Виктории швейное производство. Она застраховала бизнес на случай, если поставщик сорвет срок поставки ткани. Максимальная сумма компенсации по договору со страховой — 1 000 000 ₽.

В следующем месяце Виктория оплатила партию хлопковой ткани. Но поставка сорвалась, из-за этого производство простаивало две недели. В итоге Виктория получила меньший доход, чем прогнозировала.

Недополученную прибыль она посчитала так. Если бы поставщик доставил хлопок вовремя, Виктория отшила бы 1000 салфеток и 500 скатертей и продала бы их за 250 000 ₽. Эту сумму она запросит у страховой как компенсацию.

Страхование здоровья сотрудников. Например, ДМС — добровольное медицинское страхование — или страхование работников от несчастного случая.

Зачем страховать бизнес

Есть сферы бизнеса, где страховка обязательна: например, туризм и пассажирские перевозки.

По закону бизнес в сфере туризма обязан страховать ответственность за срыв обязательств перед клиентами. Без этого работа компании или ИП невозможна. Например, если туроператор обанкротится и не сможет отправить туристов на отдых, страховая компания компенсирует клиентам расходы.

Для перевозчиков обязательна страховка ответственности за причинение вреда жизни, здоровью и имуществу пассажиров. Это касается любых видов транспорта. Кроме того, перевозчик обязан предоставлять пассажиру данные о своей страховой компании: наименование и контакты.

Еще один вид обязательного страхования — ОСАГО. Его придется оформить, если у бизнеса есть коммерческий транспорт.

В других сферах бизнеса страховка не обязательна, но помогает минимизировать риски.

«Когда я только начал заниматься грузоперевозками, решил не покупать страховку. Мне она показалась неоправданно дорогой. Но однажды наша компания взяла заказ на доставку медикаментов в Якутию. Общая стоимость перевозки — 590 000 ₽, аванс 120 000 ₽. Когда доставим груз, нам должны были заплатить оставшиеся 470 000 ₽.

Дорога оказалась плохой, с кучей ям. Скорее всего, и водитель ехал не особо аккуратно. В итоге часть коробок и медикаментов были повреждены, заказчик отказался принимать груз. Он посчитал ущерб, сумма оказалась примерно равной этим 470 000 ₽. Мы заключили соглашение, что заказчик не платит за перевозку и не выставляет нам претензий.

Компания потеряла 470 000 ₽. После этого я понял, что страховка все-таки нужна: один этот случай окупил бы несколько лет страховых выплат».

Александр

Директор компании по грузоперевозкам

Условно факторы, которые влияют на бизнес, можно разделить на внутренние и внешние.

Внешние риски не связаны с работой компании, но могут на нее повлиять. Например, к ним относятся экономический кризис или изменение законов.

Кондитерская ориентируется на текущую стоимость молока, муки, сахара у производителей. Она планирует, сколько тортов и пирожных изготовить в следующем месяце и прогнозирует расходы на закупку. Но если цена на сырье резко вырастет, вырастут и расходы кондитерской, а прибыль снизится.

Внутренние риски напрямую относятся к деятельности бизнеса. Например, сотрудник ошибся, и в результате бизнес понес убытки.

Компания получила компенсацию за потерю товара

В 2018 году перевозчик потерял товары М.Видео Менеджмент. Поскольку груз был застрахован, М.Видео Менеджмент получила более 12 000 000 ₽ компенсации от своей страховой компании «АИГ».

Как застраховать бизнес

Для получения страховки нужно:

- Проанализировать риски, если страховка не обязательна.

- Выбрать страховую компанию.

- Заполнить заявку.

- Заключить договор.

Проанализировать риски. Нужно понять, что плохого может произойти в бизнесе. Например, подумать, от чего зависят сроки выполнения работы или оказания услуги, что влияет на их качество, как они зависят от логистики и контрагентов, в каком состоянии помещение и другое. Так можно увидеть, где «спрятаны» потенциальные риски.

Владелец сыроварни Дмитрий через неделю должен заключить договор на поставку сыров с крупным рестораном. Но в его практике было два случая, когда поставщик-фермер не присылал молоко и сыроварня простаивала по дню.

Других трудностей у бизнесмена не было. Поэтому Дмитрий решил найти другого фермера и застраховать свой предпринимательский риск. Теперь, если поставщик снова не поставит молоко и Дмитрию придет претензия от клиента, с ней будет разбираться страховая.

«В грузоперевозках основной риск — потеря груза. Например, может произойти ДТП или груз могут вообще украсть мошенники. Еще из факторов — бой стеклянных бутылок, повреждение упаковки, неаккуратность водителя, выход из строя рефрижератора, протечка тента.

Рисков много, а убытки огромные. Поэтому без страховки груза можно запросто обанкротиться — стоимость одного груза может быть в несколько раз выше стоимости фуры».

Александр

Директор компании по грузоперевозкам

Выпишите все возможные риски. Затем пройдитесь по списку, оцените их вероятность, какие могут быть последствия и расходы на их устранение.

Выбрать страховую компанию. Компанию выбирают обычно по двум критериям:

- Предоставляет ли она нужный вид страхования.

- Как соотносится стоимость страховки, условия и сумма страховых выплат.

«Страховых компаний очень много. Но далеко не все предоставляют нужные услуги. Я работал через страхового брокера. Это человек, который сотрудничает сразу с несколькими страховыми и разбирается в их услугах.

Мне было так проще: я давал запрос брокеру, что мне нужна такая-то страховка. Брокер предоставлял мне несколько предложений страховых. Если меня устраивали условия, дальше все оформление брал на себя брокер, мне не нужно было тратить на это время».

Александр

Директор компании по грузоперевозкам

Если вы работаете без брокера, упрощенно алгоритм такой: надо узнать, какие компании готовы застраховать ваши риски, и запросить у них условия. Затем сравнить и выбрать для себя подходящее предложение.

«Например, в грузоперевозках есть два варианта страхования:

1. Страховать каждый рейс отдельно. Это значит, что нужно заключать договор на каждую перевозку, ждать заключения страховой, обмениваться кучей документов. Каждое оформление занимает несколько часов минимум. Это неудобно для перевозчика, но выгодно страховой. Поэтому большинство страховых компаний работают по этой схеме.

2. Застраховать ответственность перевозчика. В этом случае страхуется конкретный автомобиль и водитель, но сразу на большой период. Например, я страховал ответственность перевозчика сразу на год — заключал один договор и знал, что у меня на этот период все грузы застрахованы. Но проблема в том, что такой вид страхования в России предоставляет всего несколько компаний, найти нужную было сложно.

При заключении договора важно обращать внимание, на какие грузы распространяется страховка. Например, в стандартную могут входить еда и бытовые товары. А вот для перевозки алкоголя нужно оформлять отдельный договор или добавлять это наименование в основной, а это удорожает страховку.

Страховые случаи тоже имеют значение, важно понимать свои риски. Раньше у меня был в договоре пункт „Выплаты в случае кражи груза“. Но это огромные убытки, в итоге сейчас этот риск убрали из стандартных полисов.

Еще из особенностей — почти всегда есть франшиза. Это часть ущерба, которую не возмещает страховая компания. Например, если ущерб меньше 5% от стоимости груза, страховая его не оплачивает, это расходы бизнеса.

В общем, надо внимательно изучать все условия, какие риски покрывает страховка, а в каких ситуациях выплат не будет, — и примерять к своему бизнесу».

Александр

Директор компании по грузоперевозкам

Когда вы выбрали какую-то конкретную страховую компанию, проверьте, есть ли у нее лицензия. Это можно сделать на сайте Центрального банка в реестре страховщиков.

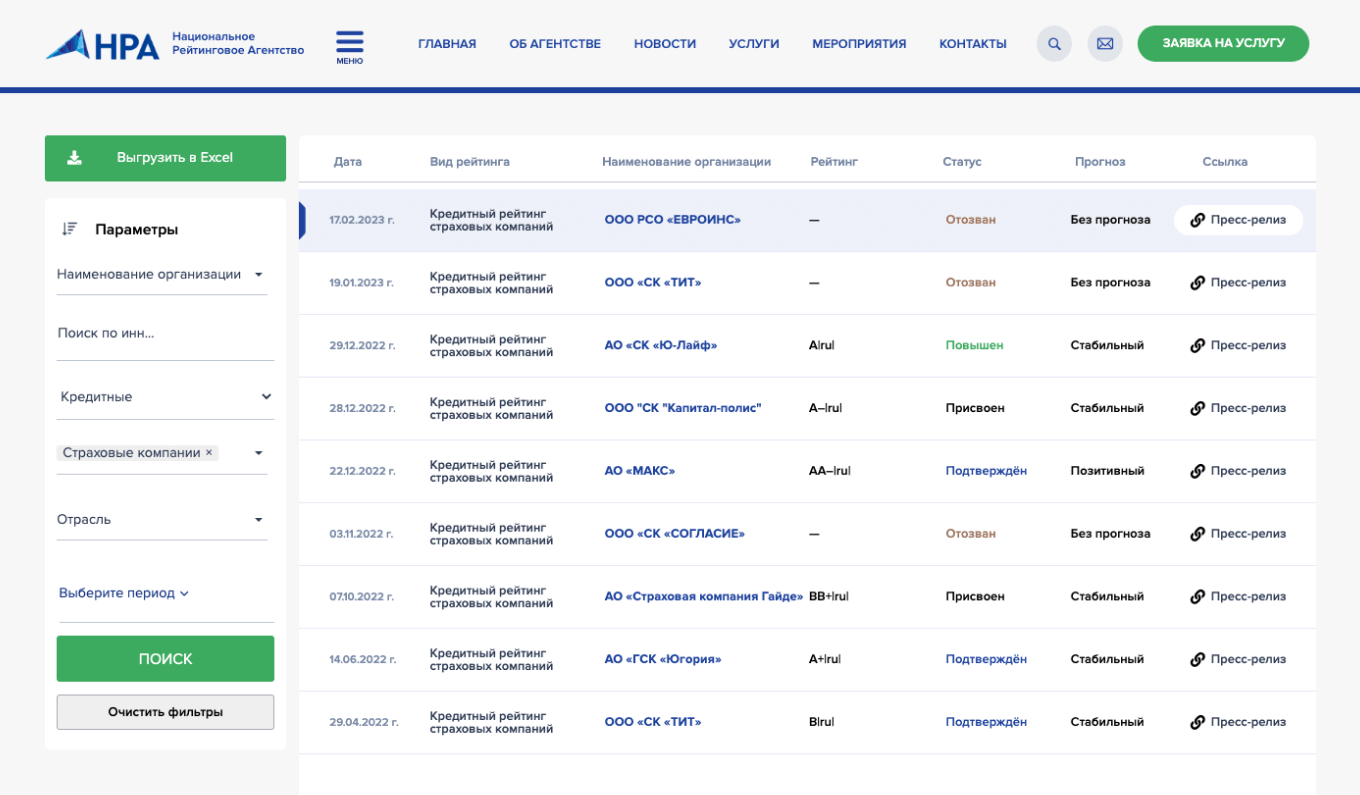

Можно проверить, есть ли страховая компания в рейтинге Национального рейтингового агентства — НРА. Другой вариант — отфильтровать компании по прогнозам «позитивный» или «стабильный» и выбрать страховщика из этого списка.

На сайте НРА нужно нажать на кнопку «Меню», выбрать пункт «Рейтинги». В фильтре справа указать тип рейтинга — кредитный, а также сектор организации — страховые компании.

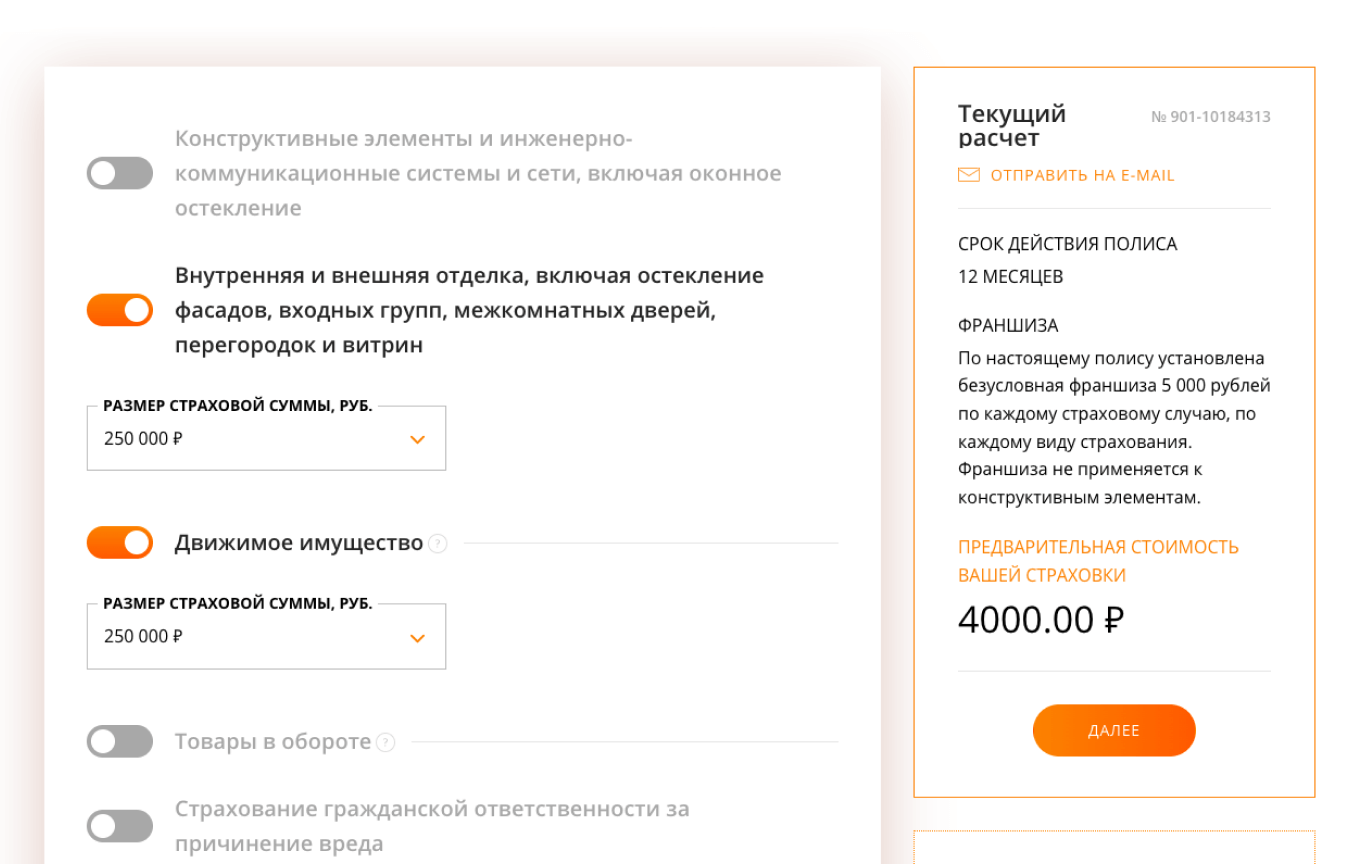

Заполнить заявку. Можно подать онлайн, в отделении страховой компании или банка. Как правило, в заявке просят указать контактные данные и предоставить документы. Какие именно — зависит от предмета страхования. Обычно нужны документы на бизнес — паспорт руководителя или предпринимателя, регистрационный номер, данные их ЕГРИП/ЕГРЮЛ, свидетельство о постановке на учет в налоговой — и на предмет страхования.

Так, для страхования оборудования или транспорта страховая может запросить документ о праве собственности и справку о балансовой стоимости имущества.

Заключить договор. После сбора документов страховая компания подсчитывает итоговую стоимость страховки и подготавливает договор. Внимательно прочитайте, что именно указано в списке рисков и в каких ситуациях вам могут отказать в выплате.

Например, автомобиль компании повредился в ДТП, но его отремонтировали до проведения оценки. В этом случае страховая не сможет оценить точный ущерб и выплатить компенсацию. Или страховая может не относить поджог к категории «пожар» и не учесть его как страховой случай.

Как правило, это перечислено в пунктах «Страховыми случаями признаются следующие события…» и «События не признаются страховыми случаями, если они наступили…», после чего следует список.

Кроме того, обратите внимание на срок действия договора и верно ли указана страховая сумма.

Сколько стоит страхование бизнеса

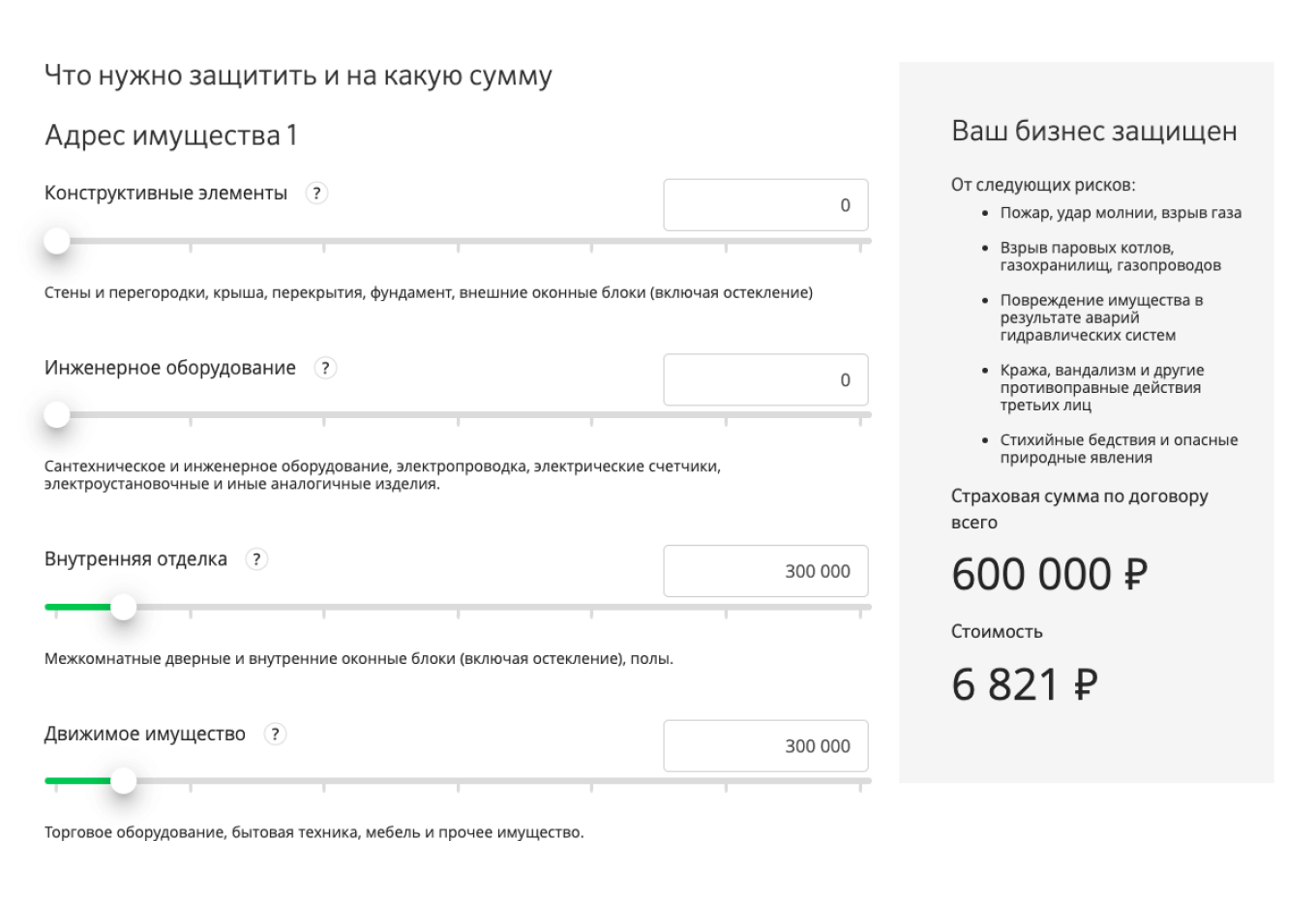

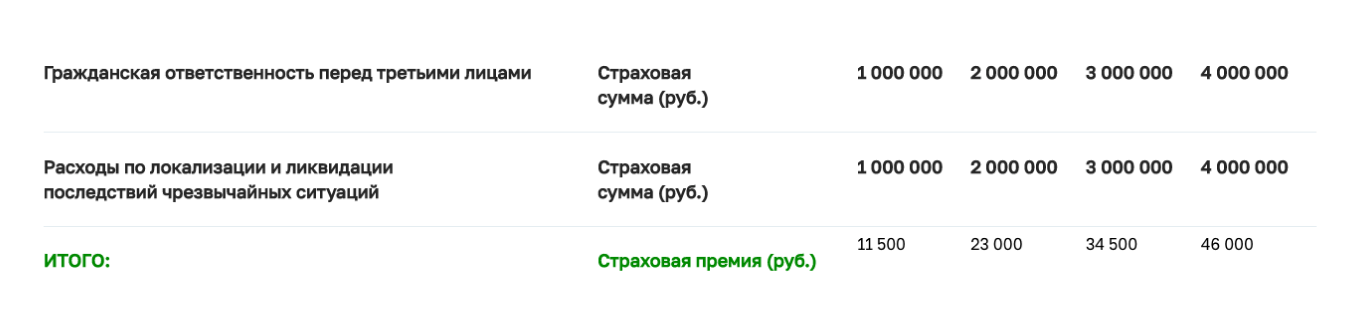

Страховая премия — деньги, которые бизнес платит за страховку. Премия зависит от разных факторов: от максимальной страховой суммы, вида рисков по договору и других. Например, если страхуете имущество, страховая премия еще будет зависеть от стоимости оборудования и его количества.

«Сумма страховой премии зависит от того, на какую сумму вы страхуете бизнес. Например, я посчитал, что средняя стоимость груза — 3 млн рублей. Поэтому застраховал ответственность перевозчика на эту сумму. Такая страховка в 2021 году обошлась мне в 100 000 ₽ — это цена за одну машину с одним водителем за год. А в 2022 году эта же страховка стоила уже в два раза дороже.

Если платить поквартально — сумма чуть выше, если сразу всю сумму за год — чуть ниже. Я выбрал поквартальный вариант, так проще с точки зрения нагрузки на бизнес.

Также в грузоперевозках цена зависит от типа груза. Если будете возить только один или несколько видов товаров — это выгоднее, чем страховать широкий ряд наименований».

Александр

Директор компании по грузоперевозкам

Что делать при страховом случае

Пошаговые действия будут описаны в договоре, они индивидуальны для каждой страховой компании. Расскажем про общие моменты.

При наступлении страхового случая важно как можно скорее позвонить в страховую. Сроки, в которые нужно успеть, указаны в договоре. Если этого не сделать, то компенсацию могут не выплатить.

Далее нужно заполнить заявление на выплату. Можно заполнить на сайте компании, можно скачать бланк, заполнить от руки и отправить скан на почту страховой, а можно прийти в офис и подготовить заявление там.

В заявлении могут попросить указать номер договора, дату его заключения, контактные данные. Например, если страховой случай произошел с автомобилем компании, страховая может попросить подробно описать событие: где и что случилось, почему, как именно повредилось имущество.

Также компания объяснит, какие еще документы нужны, чтобы подтвердить наступление страхового случая. Например, могут потребовать медицинские документы, если страховка касается жизни и здоровья.

«Нужно быть готовым к тому, что страховая будет максимально дотошно все проверять. Ведь компенсировать ущерб — не в ее интересах. А значит, будут запрашивать максимум документов, назначать экспертизы и пробовать найти доказательства, что ваш конкретный случай не соответствует условиям договора.

Бывает, что выплачивают без проблем. Но может быть и такой сценарий, что придется прибегать к помощи юриста».

Александр

Директор компании по грузоперевозкам

Как только страховая компания получит все данные, у нее будет несколько дней, чтобы принять решение о выплате. Срок зависит от типа страхования и условий договора. Например, если речь идет о страховке сотрудника от несчастных случаев, заявление рассматривают 10 дней, а если об ОСАГО — 20 дней.

Если пришел отказ от страховой

Если страховая отказала в компенсации, но вы уверены, что это решение ошибочно, есть два варианта:

- Подать жалобу в Центробанк, это бесплатно. Подавать жалобу можно даже без отказа страховой на руках, если она его не предоставила в указанный в договоре срок.

- Обратиться в суд: это можно сделать как сразу после отказа страховой, так и в случае, если откажет ЦБ.

Обращение в ЦБ. Заявление можно заполнить онлайн, для этого нужна вкладка «Подать обращение» на официальном сайте ЦБ. Затем нужно выбрать тематику обращения «Страховые организации».

В цели обращения нужно указать, какого результата вы хотите достичь. В самой жалобе важно четко и последовательно рассказать о сути проблемы, сохранив хронологию событий. Можно указать даты, сотрудников страховой, с которыми вы взаимодействовали, приложить копии переписки со страховщиком и документы, подтверждающие страховой случай.

Срок рассмотрения жалобы ЦБ — месяц.

Исковое заявление в суд. Идти в суд можно после досудебной претензии к страховщику и ответа на нее. Подать в суд можно по месту нахождения ответчика, по своему месту жительства или по месту пребывания. В исковом заявлении нужно указать допущенные страховой нарушения. Помимо заявления, понадобятся копии документов, которые доказывают наступление страхового случая, копии досудебной претензии в адрес страховой и ее отказ, если он есть.

Вопрос эксперту

Задайте любой вопрос про бизнес. Например, о налогах, найме работников, оформлении сертификатов на товары или работе на маркетплейсах. Ответ пришлем на вашу почту. Самыми частыми вопросами и ответами на них делимся в Бизнес-секретах в разделе «Вопросы-ответы».

Предприниматели, поделитесь, как вы страховали бизнес? С какими трудностями столкнулись?