Когда бизнес только-только запускается, предприниматель или компания хочет избежать лишних расходов, насколько это возможно. Одним из таких расходов иногда воспринимается комиссия за прием платежей картами через терминал торгового эквайринга. Может, на первых порах просто принимать оплату наличкой? Вариант соблазнительный, но не всегда допустимый и безопасный.

Разбираемся с юристом, что может пойти не так.

Можно ли бизнесу принимать только наличные

Как говорит закон «О защите прав потребителей», продавец должен предоставить покупателю выбор способа оплаты. Это касается и магазина, и исполнителя платных услуг или работ.

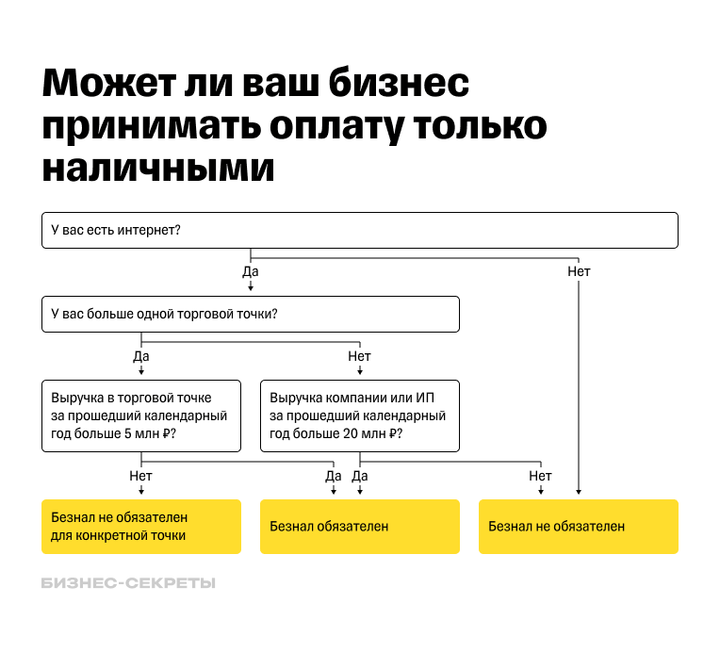

Безналичный расчет не обязателен в трех случаях:

- Выручка бизнеса за предыдущий календарный год меньше 20 млн рублей.

- Выручка торговой точки за предыдущий календарный год до 5 млн рублей.

- Там, где находится точка приема оплаты, нет интернета — безналичный расчет технически невозможен.

Разберем нюансы.

Выручка бизнеса и выручка торговой точки — разные понятия. У одной компании или ИП может быть несколько торговых точек, например сеть кофеен. И тогда надо смотреть на данные по каждой точке.

Принадлежащая ИП сеть кофеен «Птичка-чайник» за 2023 год заработала больше 20 млн рублей — предприниматель обязан в 2024 году обеспечить посетителям возможность платить картой или смартфоном.

Но в точке, которая за 2023 год собрала выручку меньше 5 млн рублей, можно принимать только наличные.

Под «нет интернета» подразумевается техническая невозможность его провести. То есть когда у точки приема оплаты нет кабельных или мобильных сетей для подключения. Например, в горах или в далеком поселке, которого еще не коснулась цифровизация. Если доступ к сетям есть, но бизнес не хочет платить за подключение, это не освобождает от обязанности принимать безналичные платежи.

Перечня таких труднодоступных местностей, не покрытых интернетом, для закона о защите прав потребителей нет. По аналогии можно использовать региональные списки местностей, в которых продавцы могут не применять онлайн-кассу.

Для бизнеса, который принимает оплату по терминалу, есть два условия:

- Нельзя требовать от покупателя платить за товар, работу или услугу наличными. Исключение: когда доступа к интернету нет или терминал в конкретный момент сломан.

- Нельзя ставить разные цены на один и тот же продукт в зависимости от способа оплаты. Условно, по карте — 100 ₽, а наличными — 90 ₽. Это искусственное создание условий, в которых покупатель предпочтет платить наличными.

Проще говоря, право выбора у покупателя должно быть не для галочки и без подводных камней.

Также бизнесу или ИП нужна онлайн-касса. Через нее следует формировать чек, если бизнес продает товары, услуги или работы физлицам без статуса ИП. А если бизнесу или ИП платит ИП или представитель компании, то чек нужен при оплате наличными или картой либо смартфоном в физической точке.

Онлайн-касса хранит информацию обо всех чеках, о доходе продавца и пересылает эти данные в налоговую. При помощи онлайн-кассы покупатель может получить чек не в бумажном виде, а в электронном — на почту или ссылкой в СМС.

Какой безнал использовать обязательно, а какой — нет

Закон требует от продавца обеспечить покупателю только оплату через национальную платежную систему — то есть карты «Мир». Поддержка зарубежных систем — Visa, MasterCard, UnionPay и JCB — не обязательна.

Кроме того, в законе нет требований, например, к внедрению оплаты по СБП, через Mir Pay и другие сервисы. Все это остается на усмотрение бизнеса.

Какие минусы у оплаты только наличными для бизнеса

Первое и самое опасное последствие приема только налички, когда продавец обязан предложить безнал, — штраф за административное нарушение. Его придется платить, если недовольный покупатель пожалуется в Роспотребнадзор на то, что магазин не позволяет расплатиться картой.

Штраф для средних и крупных предприятий — 30 000—50 000 ₽, для малых — 15 000—25 000 ₽, для ИП — 15 000—30 000 ₽.

А еще Роспотребнадзор может провести внеплановую проверку бизнеса после жалобы покупателя. Если найдут еще какие-то нарушения, то бизнес потеряет уже несколько сотен тысяч рублей.

Здесь есть нюанс: проверка случится, только если покупатель сначала попытался решить вопрос с бизнесом и из этого ничего не вышло. Например, владелец магазина отказался объяснять, почему у него нет терминала, или подтверждать, что тот действительно сломался — а не просто отключен.

Но даже если бизнес не нарушает закон, принимая оплату только наличными, он может столкнуться еще и с другими проблемами.

Риск потери покупателей. Доля безналичных платежей растет, все больше россиян привыкли платить картой или смартфоном. В опросе ЦБ РФ безнал как основной способ оплаты назвали почти 80% респондентов. Поэтому, если бизнес будет брать только наличные, высока вероятность, что покупатель просто уйдет — не снимать деньги в банкомате, а насовсем, к конкурентам, у которых оплата удобнее.

Нужны деньги на размен. Это может создавать большую проблему по утрам, когда касса почти пустая. Поиск разменных денег отнимает время, а иногда приводит и к тому, что покупатель отказывается оплачивать товар и уходит. В магазинах с дешевыми продуктами и не круглыми ценами проблема размена наиболее актуальна.

Потеря времени при подсчете денег вручную. Продавцу нужно убедиться, что покупатель действительно дал условные 9800 ₽, а потом еще и отсчитать сдачу, потому что товар стоит 9715 ₽. Все это требует внимательности и лишнего времени. Если в магазине высокий трафик, подсчет наличных замедляет продажи, создает риск очередей и, как итог, потери потенциальных покупателей, которые устали ждать.

Риск получить поддельные купюры. Количество поддельных денег в России снижается, как сообщает ЦБ РФ. В 2023 году было две поддельных купюры на 1 млн банкнот в обращении — против четырех купюр в 2022 году. Но все же риск остается. Особенно это опасно при крупных расчетах, поскольку большая часть фальшивых банкнот, обнаруженных в 2023 году, пришлась на пятитысячные купюры. При приеме наличных магазину обязательно нужны детекторы банкнот.

Как организовать прием безналичных платежей

Есть несколько способов организовать прием безналичных платежей для бизнеса. Часть из них — обязательная, другая часть — по желанию бизнеса.

Первый и основной путь — эквайринг со стационарным терминалом. Для него нужен договор с банком-эквайером — тем, который будет принимать платежи, — и полученный от него POS-терминал. В торговой точке покупатель прикладывает карту или смартфон к терминалу, происходит обмен информацией между банком-эквайером, платежной системой и банком-эмитентом, выпустившим карту. Это обязательный вариант приема безналичной оплаты для бизнеса.

Если места мало, бизнес может использовать мобильный терминал. Это устройство, которое можно подключить к планшету или смартфону с мобильным интернетом. Пользоваться таким терминалом можно где угодно, поскольку работает он от аккумулятора. Если бизнес применяет мобильный терминал на выезде, покупатель получает чек в электронном виде на почту или в СМС.

Мобильный терминал удобен для бизнеса, который активно работает на доставку. Например, для интернет-магазина, предлагающего покупателю оплачивать товар курьеру, а не на сайте. И тем, у кого мало места на полноценный терминал. Кроме того, мобильный терминал часто дешевле стационарного, что выгодно малому бизнесу, который только открылся и не готов закупать дорогое крупное оборудование.

Также можно организовать оплату через систему быстрых платежей, СБП. Это возможное дополнение к обычному торговому эквайрингу, для оплаты используется статический или динамический QR-код. Покупатель сканирует его смартфоном, проводит оплату из приложения своего банка, и деньги моментально зачисляются на счет продавца товара, работы или услуги.

Этот путь приема безналичных платежей особенно выгоден для малого и среднего бизнеса, поскольку помогает сэкономить на комиссии.

Для подключения СБП бизнесу надо обратиться к банку — участнику СБП и заключить договор на прием платежей. Дополнительное оборудование при этом не нужно.

У всех перечисленных вариантов безналичного приема платежей есть свои нюансы. Какой способ выбрать и как подключить, читайте в отдельной статье.

Как вы принимаете оплату у покупателей или клиентов? Какие безналичные варианты оплаты внедрили и почему?