По общему правилу, ИП на УСН не платит налог на имущество, которое он использует в бизнесе, но нужно все равно подать в налоговую заявление. Если объект недвижимости входит в кадастровый список региона, льгота не действует — и тогда придется платить налог.

Какая недвижимость ИП облагается налогом, какой порядок уплаты, какие есть льготы и как рассчитать налог, рассказываем в статье.

Уплата налога на имущество зависит от вида недвижимости

У предпринимателя может быть в собственности три вида недвижимости:

- используемая в личных целях — это квартира, дача, гараж;

- нежилая недвижимость из специального списка, облагаемая налогом по кадастровой стоимости. Используется она для бизнеса или нет — неважно;

- жилая или нежилая недвижимость для бизнеса, не вошедшая в специальный список.

От того, в какой список попадает недвижимость, зависит, платить налог на имущество или нет.

Как именно ИП использует недвижимость, налоговая контролирует во время выездной проверки.

Личная недвижимость. По объектам, не вошедшим в специальный список, которые ИП использует в личных целях, он платит налог на имущество как обычный человек. То есть, если вы ИП на упрощенке, платить за квартиру, где живете, придется в любом случае.

Остальная недвижимость. Правила налогообложения такие:

- облагается налогом любая недвижимость из списка объектов, например бизнес-центры, торговые центры и помещения в них;

- облагается налогом жилая недвижимость, а также гаражи и машино-места, — если это предусмотрено региональным законом и ИП не использует объекты в бизнесе;

- не облагается налогом жилая или нежилая недвижимость для бизнеса, не вошедшая в специальный список, например склад, производственный цех.

Перечень объектов, облагаемых налогом по кадастровой стоимости, утверждает регион и обновляет раз в год. Предпринимателю нужно проверить свою недвижимость по списку на сайте администрации своего региона. Если объект входит в список, он облагается налогом на имущество, независимо от целей использования.

Особенность в том, что налоговая изначально не знает, какая у ИП недвижимость: используется ли она для бизнеса или в личных целях. Поэтому по умолчанию налог начисляется на все имущество в собственности ИП, если он не заявит льготу.

Как получить освобождение от уплаты налога на имущество

Налог на имущество платят все предприниматели, независимо от системы налогообложения, но ИП на УСН могут не платить его по некоторым объектам. Льгота действует, если одновременно выполняются условия:

- предприниматель использует жилую или нежилую недвижимость для ведения бизнеса;

- недвижимость не включена в региональный перечень объектов, облагаемых по кадастровой стоимости.

Например, у ИП на УСН склад в Барнауле, он хранит там товары для своего бизнеса. Склад не входит в специальный список объектов недвижимости, который размещен на официальном сайте Правительства Алтайского края, поэтому по нему можно получить льготу.

Чтобы не платить налог на имущество, предприниматель должен подать в налоговую заявление об освобождении от его уплаты. Дополнительно налоговая может запросить документы, подтверждающие использование недвижимости для предпринимательской деятельности.

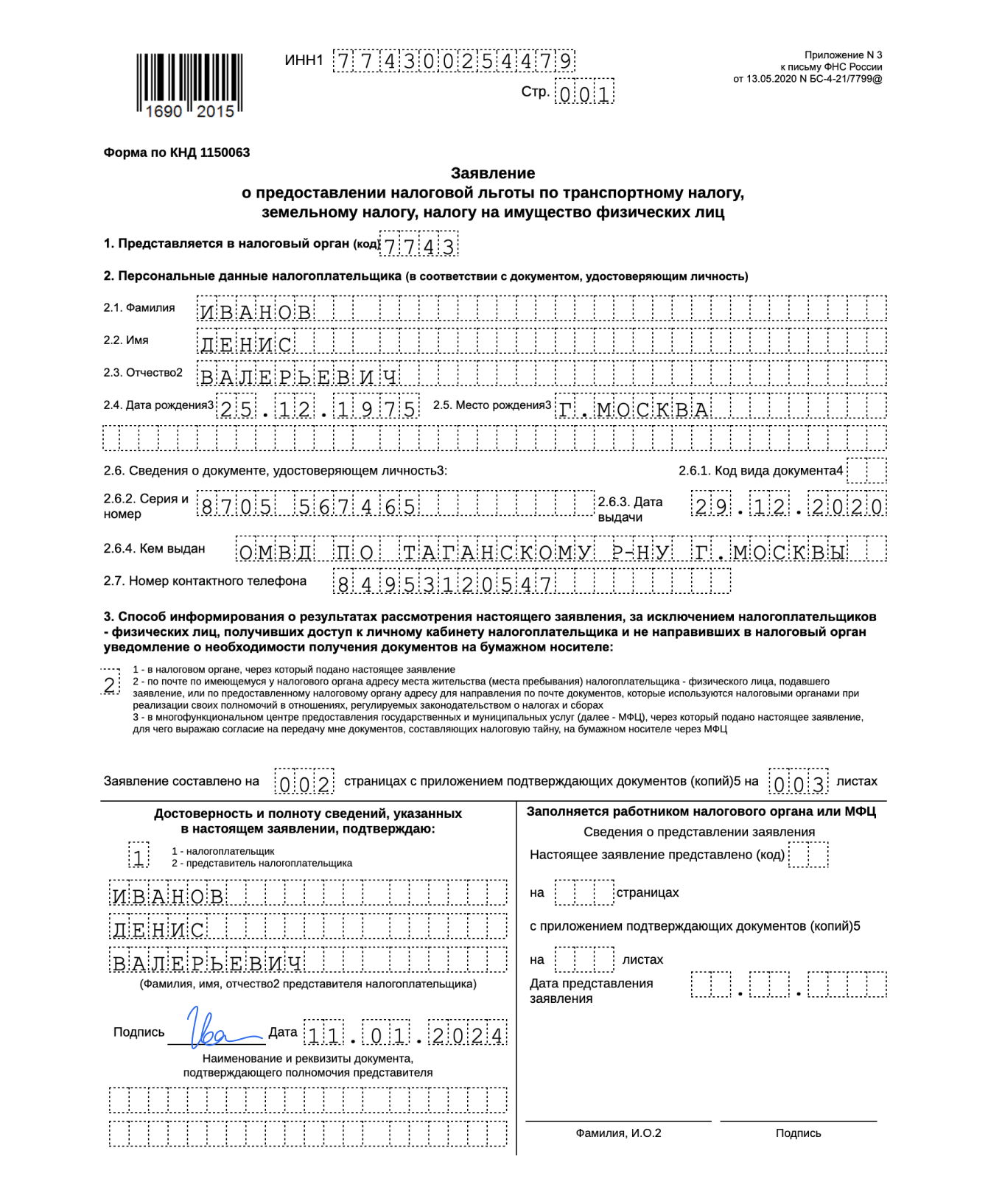

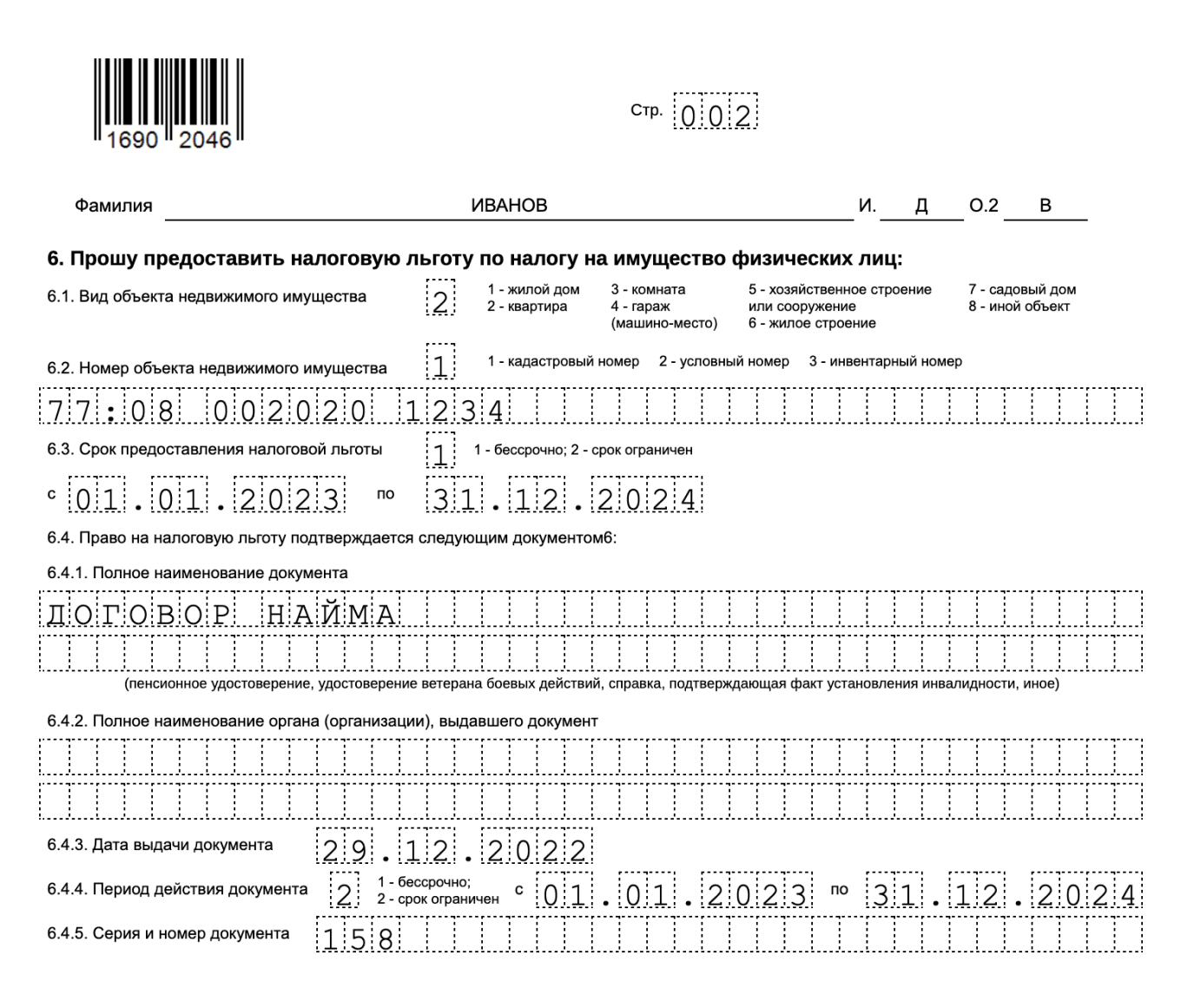

Заявление об освобождении от уплаты налога. Его подают по специальной форме в налоговую, где ИП зарегистрирован.

Подать такое заявление ИП на УСН может любым удобным способом:

- лично отнести в налоговую;

- по почте;

- через личный кабинет ИП на сайте налоговой службы;

- через МФЦ.

Документы, подтверждающие использование имущества в предпринимательской деятельности. Цель таких документов — доказать, что помещение использовалось в коммерческих целях. Это могут быть договоры с покупателями и поставщиками, платежные документы, свидетельствующие о получении дохода от предпринимательской деятельности на соответствующем объекте, переписка с контрагентами, в которой объект упоминается в качестве офиса, производственного цеха, адреса для поставки товаров.

Можно обратиться в налоговую по месту регистрации и уточнить, какие подтверждающие документы подойдут.

Налоговая рассмотрит заявление об освобождении от уплаты налога в течение 30 дней и пришлет ответ — тем способом, который ИП указал в заявлении.

Как уплачивают налог на имущество предприниматели

Индивидуальные предприниматели — это физлица. Налоговый период по налогу на имущество физлиц — календарный год.

Ставку и льготы каждый муниципалитет или город федерального значения устанавливает самостоятельно, но не более 2%. Например, в Белеве в Тульской области ставки 0,1, 0,5 и 2%, в зависимости от объекта.

Налоговая самостоятельно рассчитывает налог на имущество по данным Росреестра и присылает уведомление до 1 октября.

Если у ИП есть личный кабинет на сайте налоговой службы, уведомление пришлют в него. Если ИП поставит в кабинете отметку, что ему нужен бумажный вариант уведомления, — его пришлют заказным письмом. Если у ИП нет личного кабинета — уведомление также придет по почте.

Даже если налоговая получит заявление на льготу уже после того, как пришлет уведомление, она все равно обязана его принять и пересчитать налог за текущий период. Новое уведомление пришлет в этом же году.

ИП просто оплачивает уведомление, дополнительные расчеты не нужны. Никаких отчетов в налоговую подавать не нужно.

Уплатить налог нужно до 1 декабря года, следующего за истекшим. Например, налог на имущество за 2023 год нужно уплатить до 2 декабря 2024 года, так как 1‑е число — воскресенье, дата сдвигается на первый рабочий день.

Штрафы и ответственность

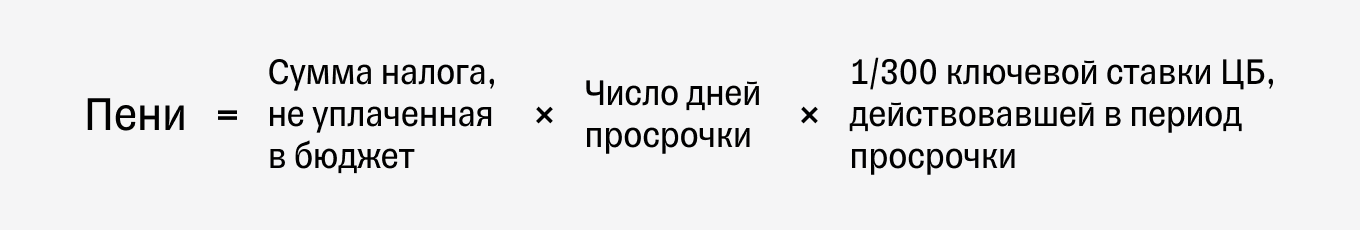

Если ИП не уплатит налог, налоговая начислит пени за каждый день просрочки. Если неправомерно заявит льготу, то дополнительно будет штраф — 20% от недоимки. А если ИП сделал это умышленно — 40%.

Рассмотрим на примере. ИП Петров забыл уплатить налог на имущество — 35 000 ₽ — до 2 декабря 2024 года, вспомнил об этом только 7 декабря. Получается, он опоздал на пять дней. Допустим, что ключевая ставка ЦБ в тот момент — 13%.

Теперь за пять дней просрочки начиная с 3 декабря начислены пени:

Получается, предприниматель вместе с налогом 35 000 ₽ должен еще заплатить пени — 75,83 ₽. Сумма невелика, но если просрочка будет больше, то и пени увеличатся.

Удобно рассчитывать пени с помощью калькулятора на сайте Бизнес-секретов.

- Сумма пеней0 ₽ноль рублей 00 копеек

Были ли сложности с уплатой налога на имущество ИП? Если да, то в чем была проблема?

Здравствуйте.

За движимое имущество, если это транспорт — нужно платить транспортный налог.

Подробнее про него можно почитать в

статье — https://secrets.tinkoff.ru/buhgalteriya/transportnyj-nalog/

.

Спасибо! Я 10 лет платила налог за коммерческую недвижимость не зная,что плачу дважды: как ИП и как физлицо. И никто не говорил.

Случайно узнала от юриста. За 3 года через суд вернула.

Вот что значит: «незнание законов..»

Наталья, Здравствуйте. А как ИП Вы как платили? Вы сдавали в аренду помещение или сами работали?

Здравствуйте, подскажите, пож-та, если есть в собственности квартира, я плачу налог на имущество как физ лицо. Т.е. мне может прилететь налог на квартиру и на ИП?

Здравствуйте.

Нет, налог нужно будет оплатить только один раз.

Здравствуйте. Подскажите пожалуйста, у меня в собственности нежилое помещение ,которое я сдаю в аренду строительной компании как ИП, само собой аренда приходит на расчетный счет ИП. Помещение оформлено на меня на физ лицо. Сотрудников у меня нет. Как ИП я на налогообложении 6% УСН.

Могу ли я рассчитывать на зачет налога на недвижимость который я оплатил за 2022 год, в счет налога УСН? Считается ли сдача в аренду — предпринимательской деятельностью?

Армен, здравствуйте.

Уточняем детали по вашему вопросу. Скоро вернемся с ответом.

Армен, налог, который заплатили с имущества, используемого в работе, предприниматели могут включить в состав расходов. Но только если работают на УСН «доходы минус расходы». У вас УСН «доходы», поэтому сумму налога учесть нельзя.

Добрый день, Имеется земельный участок для ЛПХ и на нем жилой дом, можно-ли оборудовать отдельное помещение с отдельным входом для предпринимательской деятельности — бухгалтерские услуги и разместить офис бухгалтера принимать клиентов. Необходимо ли земельный участок переводить под предпринимательскую деятельность?

snalina, добрый день! Вести бизнес можно только на участках, которые для этого предназначены. Подробнее рассказали в статье: https://secrets.tinkoff.ru/voprosy-otvety/na-kakom-zemelnom-uchastke-mozhno-postavit-kiosk-i-prodavat-kofe/

Здравствуйте, а если у ИП есть движимое имущество?