Бизнес-карта привязана к расчетному счету предпринимателя или компании. Ей оплачивают расходы на бизнес, например канцелярию, обеды, топливо, командировки, деловые встречи. ИП оплачивают бизнес-картой даже личные покупки, а компании выдают их сотрудникам для трат на бизнес.

Если бизнес только начинает использовать корпоративные карты, у него могут возникать вопросы. Какие документы нужны для учета трат? Нужны ли вообще? Как принять к вычету НДС на ОСН? Отвечаем на них вместе с налоговыми экспертами.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Кому и зачем нужно отчитываться

Подтверждать расходы по бизнес-карте документами должны все компании и ИП — независимо от режима налогообложения. Компании и ИП делают это для встречных проверок контрагентов, а банки — по 115-ФЗ. Для чего еще могут понадобиться документы — зависит от формы бизнеса и его налоговой системы.

ИП на УСН «Доходы», ПСН и НПД не нужно подтверждать расходы документами. Они платят налог без учета затрат и не ведут бухгалтерский учет.

ИП на УСН «Доходы минус расходы» и ОСН нужно подтверждать расходы на бизнес. У таких предпринимателей бухучета тоже нет, но налоговый учет они ведут — для уменьшения налога на доход. Для этого записывают номера и даты подтверждающих документов в книгу учета доходов и расходов — КУДиР. По ней подтверждают расходы, если у налоговой есть сомнения. Если документов не будет, то обосновать расходы нечем — и уменьшить налог не получится. Личные расходы по бизнес-карте предприниматели не учитывают.

Компании должны подтверждать все расходы. Это нужно для бухучета и уменьшения налога на ОСН и УСН «Доходы минус расходы». По всем расходам компания должна хранить подтверждающие документы. Налоговая может их запросить в любой момент.

Если подтверждающих документов не будет, налоговая может расценить это как грубое нарушение правил бухучета и наложить штраф до 30 000 ₽. При этом, если компания снижает налог на доходы за счет неподтвержденных расходов, штраф другой — 20% от недоимки, но не менее 40 000 ₽.

ИП и компании должны подтверждать расходы для встречных проверок контрагентов. Если налоговая проверяет контрагента, она может запросить у ИП или компании документы под расходы. Если их не окажется, бизнес может получить штраф 10 000 ₽.

ИП и компании независимо от налогового режима должны подтверждать расходы по запросу банков. Если подтверждающих документов нет, получается, что бизнес потратил деньги со счета, а на что — неизвестно. Тогда обоснование трат по 115-ФЗ может запросить банк.

Какие подтверждающие документы нужны

Разберемся, какие документы нужно оформить, что можно и нельзя купить в счет расходов бизнеса.

Сначала компания или ИП оформляют внутренний документ — локальный нормативный акт. Он приравнивает деньги на бизнес-карте к подотчетным средствам. Локальный акт можно оформить один раз и дальше все траты сотрудников по бизнес-картам будут считаться подотчетными средствами.

Сотрудник составляет авансовый отчет. К нему он прилагает документы по тратам. Этого будет достаточно, чтобы компания или ИП смогли отчитаться перед налоговой или банком. Если деньги потратил сам ИП, он может не составлять авансовый отчет, а просто хранить подтверждающие документы.

Отчет составляет сам сотрудник по форме № АО-1 или бухгалтер в программе, например 1С. Отчет представляют в срок, который установила компания.

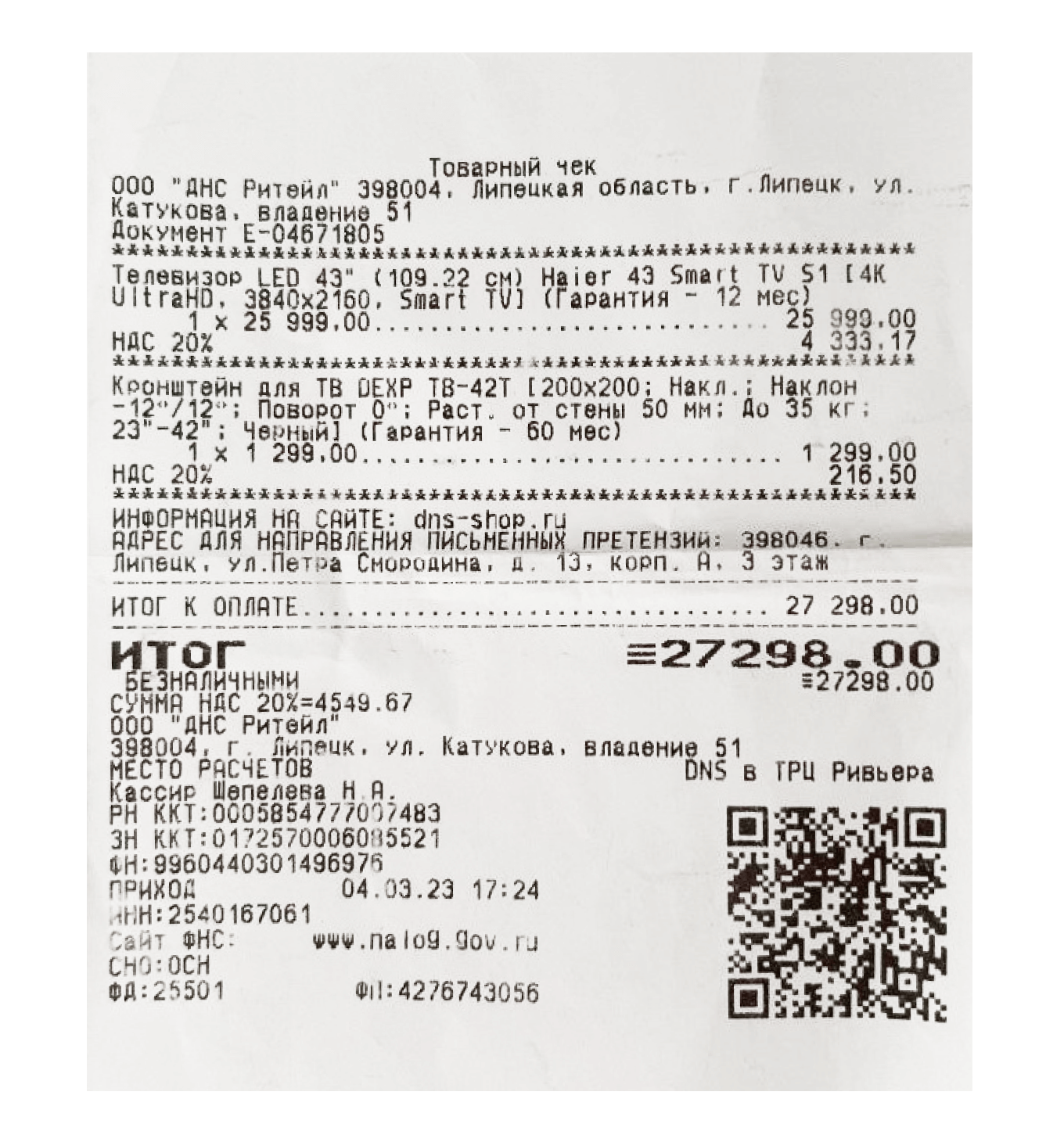

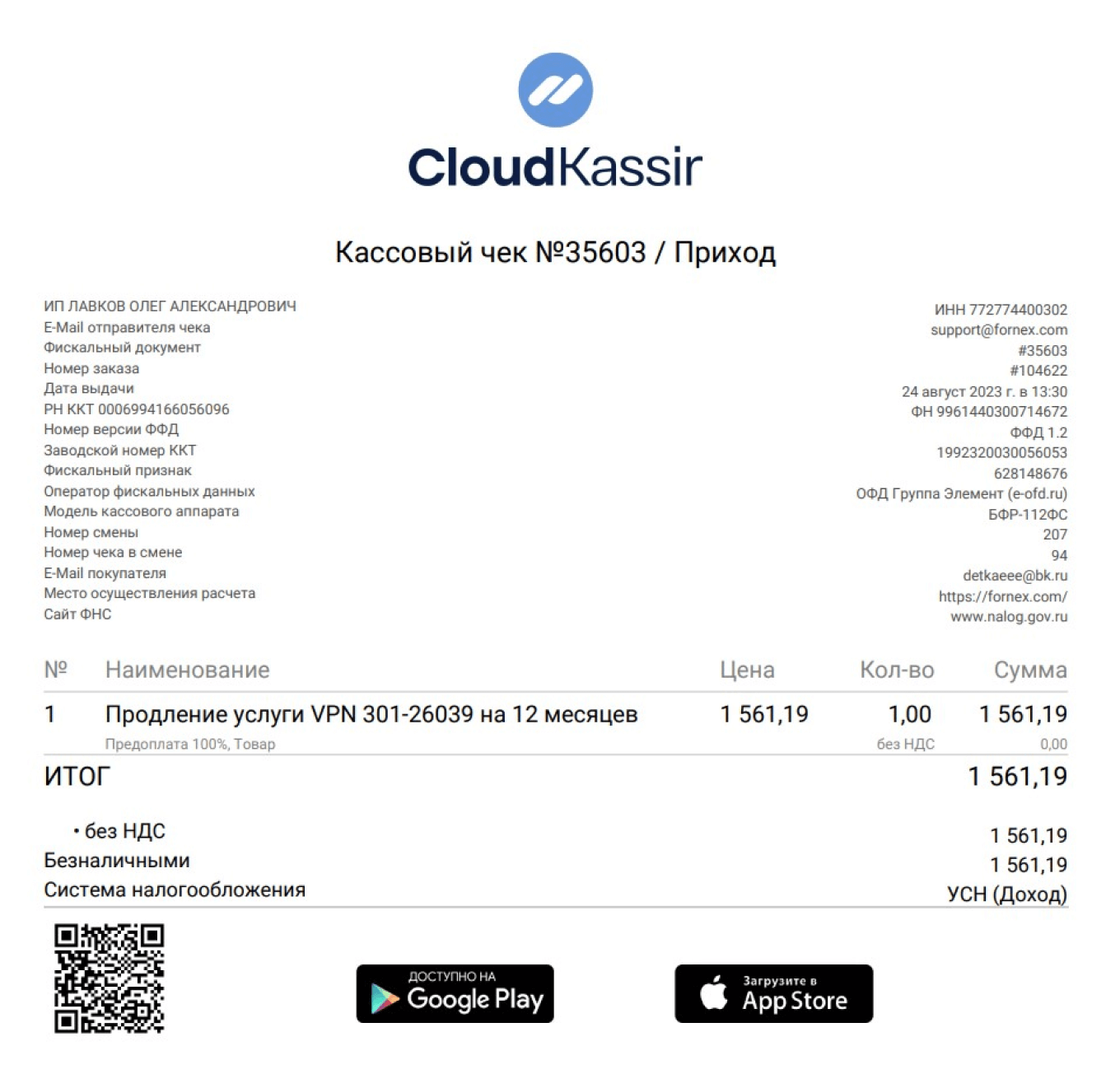

Сотрудник прикладывает подтверждающие документы: кассовый или товарный чек, товарную накладную, акт выполненных работ или акт об оказании услуг. По всем тратам нужны документы: не важно, по бизнес-карте или расходам наличными. Какие документы понадобятся — зависит от ситуации. Хранить их нужно минимум 5 лет, считая с года, в котором документ в последний раз использовался для исчисления налоговых обязательств или бухучета.

Компании и ИП могут учесть по документам только траты для бизнеса, в налоговом кодексе их обозначают как «экономически оправданные затраты».

Это любые траты, которые помогают развивать бизнес. Для ИП и компаний на УСН «Доходы минус расходы» есть точный список расходов. А для ООО на общей системе налогообложения такого нет: учесть можно любые расходы, которые помогают компании заработать.

В таблице несколько примеров: что можно и нельзя купить в счет расходов бизнеса.

Если работаете без НДС, сохраните кассовый чек после покупки

Кассовым чеком подтверждают расходы на УСН: не нужно принимать к вычету НДС. На ОСН тоже можно учитывать расходы только по чеку, но тогда НДС принять к вычету не получится.

Допустим, у владельца кафе не хватает соков, а через два часа забронирован банкет. Сотрудник бежит в соседний супермаркет, берет ящик соков, оплачивает их бизнес-картой и получает кассовый чек. В кафе есть соки, а для отчетности есть чек.

Кассовые чеки выдают почти все компании и ИП, которые продают за наличные или по картам. Исключений мало, скорее всего, вы с ними не столкнетесь.

Во всех чеках должна быть информация о продавце, товарах, работах или услугах, сумме и фискальных параметрах ККТ. При покупках в интернете в чеке дополнительно должны быть указаны электронная почта и сайт магазина, номер телефона или электронная почта покупателя.

Если потеряли чек или он испортился, есть шанс все исправить. Его можно восстановить, если в приложение вашей бизнес-карты подтягиваются все покупки. А чтобы не рисковать из-за некачественной печати, рекомендуем сразу снимать скан чека после покупки и прикладывать его к оригиналу.

Если работаете с НДС и покупаете у контрагентов, нужны акты, накладные и счета-фактуры

Обычно компании или ИП переводят деньги контрагентам с расчетного счета или оплачивают наличными, а после сделки партнер выдает закрывающие документы. В том числе счет-фактуру с выделенным НДС, если продавец работает на ОСН.

Например, компания покупает 30 офисных кресел у поставщика на ОСН по договору. Тот привозит кресла и выдает компании товарную накладную и счет-фактуру с выделенным НДС или универсальный передаточный документ — УПД, — в котором эти документы совмещены.

При переводе на расчетный счет контрагента компания платит комиссию за платеж. Если оплатить товары в офисе или магазине партнера через банковский терминал бизнес-картой, можно сэкономить — за такие платежи банк не берет комиссию.

Допустим, владельцу кафе нужна партия соков. Сотрудник идет в магазин, с которым компания заключила договор, и берет ящик соков. При оплате он показывает клубную карту магазина — ее юрлицам выдают большие торговые сети, и магазин высылает закрывающие документы.

Если клубной карты нет, тогда на кассе перед оплатой сотрудник говорит кассиру: «Я из компании „Ромашка“, у нас с вашим магазином заключен договор № 123. Можете выслать закрывающие документы по этой покупке нам на почту? Адрес есть у бухгалтера, Петра Валерьевича». После этого кассир пробивает покупку, а сотрудник оплачивает ее бизнес-картой. Кассир связывается с бухгалтером, и он высылает закрывающие документы.

Как именно получить закрывающие документы, зависит от договоренности с контрагентом. Он может передать вам их лично, когда привезет товары или окажет услугу, отправить по почтовому адресу компании или электронно — через систему электронного документооборота.

Для учета расходов на организацию деловой встречи нужны документы и чеки

Представительские расходы — это траты на организацию и проведение деловых встреч. Их тоже можно оплатить бизнес-картой.

В учете представительских расходов есть нюансы.

Список документов при оплате бизнес-картой все тот же — чеки, квитанции, акты, накладные и счета-фактуры от контрагентов на ОСН. Плюс нужно оформить документы, которые подтверждают, что встреча деловая:

- приказ о проведении мероприятия с указанной целью мероприятия и всеми, кто в нем участвует;

- смету расходов на мероприятие;

- отчет о проведенном мероприятии. В нем прописывают, когда и где проходило мероприятие, по какой программе, кто участвовал, сколько потратили на организацию. Если на встрече компания подписала договор, это тоже указывают в отчете.

Если по запросу налоговой не предоставить эти документы, она может расценить мероприятие как личное и не принять расходы в уменьшение налога на прибыль.

Для учета командировочных расходов нужны все чеки и билеты

В командировке сотрудник тоже может расплачиваться бизнес-картой.

К командировочным расходам относят:

- суточные за каждый календарный день командировки;

- транспортные расходы: на поезд, самолет, аэроэкспресс, такси, служебный, личный и арендованный транспорт;

- расходы на проживание: гостиницы, хостелы, аренду квартиры в месте командировки;

- другие расходы: на оформление визы, медицинской страховки на время командировки, услуги бизнес-залов и прочее.

На бизнес-карте будут суточные и деньги на все остальные командировочные расходы свыше.

Перед командировкой компания или ИП составляет несколько документов. Они понадобятся, если у налоговой возникнут сомнения в цели поездки и размере суточных. Вот что нужно оформить:

- положение о командировочных расходах. Оно единое и составляется для всех командировок, но можно менять;

- приказ о направлении сотрудника в командировку.

Суточные — это деньги, на которые сотрудник живет в поездке: питается, ходит в магазины и ездит по делам. Их размер утверждает работодатель. Траты из суточных подтверждать документами не нужно: сотрудник распоряжается этими деньгами сам. А вот по всем расходам свыше суточных нужно собирать подтверждающие документы.

В основном от сотрудника нужны документы, подтверждающие расходы на транспорт, проживание и страховки. В целом они те же, что мы перечисляли выше, но есть нюансы.

Если генеральный директор или сотрудник компании был в командировке за границей, то чеки и другие документы будут на иностранном языке. Их нужно будет перевести любым способом, хоть через онлайн-переводчик: Минфин не предъявляет особых требований к переводу.

Что запомнить по бизнес-картам

- Подтверждать расходы по бизнес-карте документами должны все компании и ИП для встречных проверок контрагентов и для банков по 115-ФЗ.

- Если бизнес-картой расплачиваются работники, нужен авансовый отчет и документы, чтобы доказать правомерность трат работодателю.

- ИП на ПСН, НПД и УСН «Доходы» для уменьшения налога не нужны документы под расходы — они на размер платежей не влияют.

- ИП на УСН «Доходы минус расходы» и ОСН нужны подтверждающие документы по тратам на бизнес, чтобы уменьшить налог с доходов.

- Компании всегда собирают подтверждающие документы по расходам.

- Кассовый чек используют как подтверждающий документ, если не нужно принимать НДС к вычету.

- Акты и накладные используют как подтверждающий документ, если товары, работы или услуги приобретены не в розницу.

- Бизнес на ОСН принимает к вычету НДС по счету-фактуре, в котором он выделен отдельной строкой. Компания или ИП получит такой документ, если заключила договор с контрагентом на ОСН.

- Без счета-фактуры НДС принимают к вычету только по командировочным расходам на гостиницу, авиа- и ж/д билеты. В этих случаях подойдет бланк строгой отчетности с выделенным НДС.

Поделитесь в комментариях, как вы храните все необходимые документы на случай проверок?

То есть ИП на любом режиме налогообложения могут рассчитываться бизнес-картой за покупки для личных нужд? Например за аквапарк. Даже когда режим Доходы-расходы и ОСНО?

А ООО не могут даже если ООО на режиме УСН «Доходы»?

Странно. Почему так? Почему директору ООО на УСН «Доходы» нельзя купить по бизнес-карте например турпутевки для своей семьи, ведь все равно расходы организации не уменьшают налоговую базу?

Александр, потому что деньги ООО — не деньги директора. и даже не учредителя еще

Молодцы! Делаете правильное дело! Очень помогает начинающим предпринимателям)