Если вовремя не заплатить налоги, сборы, страховые взносы или не выполнить обязательства по договору, сумма долга начнет увеличиваться за счет пеней. Дальше разберем примеры, как начисляются пени за неуплату налогов.

Что такое пени

Пени — финансовое наказание, которое применяется к тем, кто вовремя не исполняет обязательства, например не платит налоги, кредиты, не вносит арендную плату или не поставляет предоплаченный товар. Размер пеней зависит от вида задолженности и условий договора.

Пени — это не штраф. Их начисляют в процентах за каждый день просрочки, а штраф обычно устанавливают в твердой сумме и взимают за сам факт нарушения.

Дальше расскажем, как начисляют пени на долги по налогам, сборам и страховым взносам.

Как начисляются пени

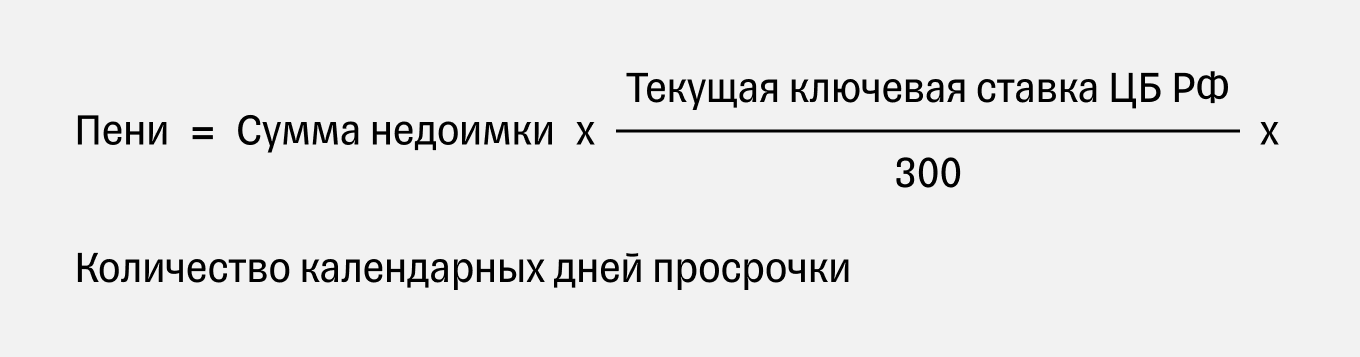

Пени считают со дня, следующего за сроком уплаты налога или взноса, по день погашения недоимки включительно. Для этого используют формулу:

Сумма недоимки. Она может возникнуть в двух случаях.

- Уведомление об исчисленном налоге, декларацию или расчет подали и учли на едином налоговом счете — ЕНС — в срок, но единый налоговый платеж — ЕНП — перечислили позже срока уплаты налога. Тогда днем погашения недоимки будет день перечисления ЕНП. Например, если ЕНП перечислили не 28-го, а 30-го числа, пени начислят за два дня — с 29-го по 30-е.

- На ЕНС положительное сальдо, но уведомление, декларацию или расчет подали после срока уплаты налога или налоговая не учла их на ЕНС из-за несоответствия контрольным соотношениям. Тогда днем погашения недоимки будет день учета суммы из отчетности на ЕНС. Например, если перечислили ЕНП в счет взносов за сентябрь 28 октября, но уведомление об исчисленных взносах подали только 29 октября, пени начислят за один день — 29-е.

В 2023 году пени не начисляют на недоимку, возникшую только из-за непредставления уведомлений или отчетности.

Ставка зависит от действующей ключевой ставки ЦБ, статуса плательщика и периода просрочки.

Количество дней просрочки. Первый день просрочки — день, следующий за последний днем срока внесения обязательного платежа. Например, 28 апреля — последний день уплаты авансового платежа по налогу при УСН за первый квартал. Если ИП не уплатил налог вовремя, с 29 апреля начнут начисляться пени.

Правила расчета пеней у ИП и компаний

ИП и компании рассчитывают пени по-разному.

По задолженностям ИП ставка пеней всегда одна — 1/300 текущей ключевой ставки за каждый день просрочки.

По задолженностям компаний. До 31 декабря 2023 года компании считают пени по 1/300 ключевой ставки ЦБ, независимо от количества дней просрочки.

Пример расчета пеней по налогам

ООО «Технологии» должно было уплатить НДС 300 000 ₽ до 30 октября 2023 года. Но налог уплатили только 10 ноября. Общий период просрочки платежа — 11 дней. Ключевая ставка ЦБ РФ в этот период — 13%.

Пени к уплате за 11 дней просрочки — 300 000 ₽ × 13% / 300 × 11 дней = 1430 ₽. Всего нужно заплатить в бюджет 301 430 ₽.

- Сумма пеней0 ₽ноль рублей 00 копеек

Когда не начисляются пени

Пени не начисляются:

- когда счет налогоплательщика заблокирован по решению налоговой инспекции;

- когда деньги налогоплательщика арестованы по постановлению суда.

Еще пени не начисляются, если ИП или компания выполняли письменные разъяснения налоговой. Так, бывает, что ИП сомневался в трактовке норм закона и не знал, какой должна быть сумма налога. Он спросил об этом у налоговой, получил письменный ответ и заплатил в срок. А потом пришла проверка и выявила нарушение. В таком случае ИП не нужно будет платить пени, а только погасить недоимку.

Что важно запомнить

- Пени — санкция за невыполнение в срок обязательств, установленных договором или законом. Например, если вовремя не заплатить налог, сумма долга начнет увеличиваться за счет пеней.

- Пени начисляют со дня, следующего за последним сроком внесения платежа, за каждый календарный день просрочки по день погашения долга включительно.

- Пени начисляют по двум основаниям. Первое — вовремя подали и учли на ЕНС уведомление об исчисленном налоге, декларацию или расчет, но ЕНП перечислили позже срока уплаты налога. Второе — на ЕНС есть положительное сальдо, но опоздали с уведомлением, декларацией или расчетом или налоговая не учла их на ЕНС из-за несоответствия контрольным соотношениям. Однако в 2023 году второе основание не действует.

- Пени не начисляются, если счет налогоплательщика заблокирован, его деньги арестованы по постановлению суда или потому, что предприниматель или компания выполняли письменные разъяснения налоговой.