Разобрались с юристом, как поддерживают бизнес в условиях санкций и что делать, чтобы получить помощь

Леонид Яковлев

Эксперт по праву

Разобрались с юристом, как поддерживают бизнес в условиях санкций и что делать, чтобы получить помощь

Леонид Яковлев

Эксперт по праву

В 2022 году появились новые меры поддержки бизнеса — федеральные и региональные. Часть из них продолжает действовать в 2023 году и продолжит в 2024. В этой статье подробно разберем главные федеральные льготы: региональных много, охватить все в одном материале мы не сможем.

Разница между федеральными и региональными мерами поддержки

Некоторые меры поддержки действуют в определенных регионах, часть — по всей стране. Разбираем, чем они отличаются и как в них ориентироваться.

Федеральные действуют по всей России: например, если на федеральном уровне отменили НДФЛ с материальной выгоды на 2023 год, налог не платили все компании и ИП в РФ, которые выдали работникам беспроцентные займы или займы со ставкой ниже ⅔ ключевой. Федеральные меры мы подробно разберем дальше.

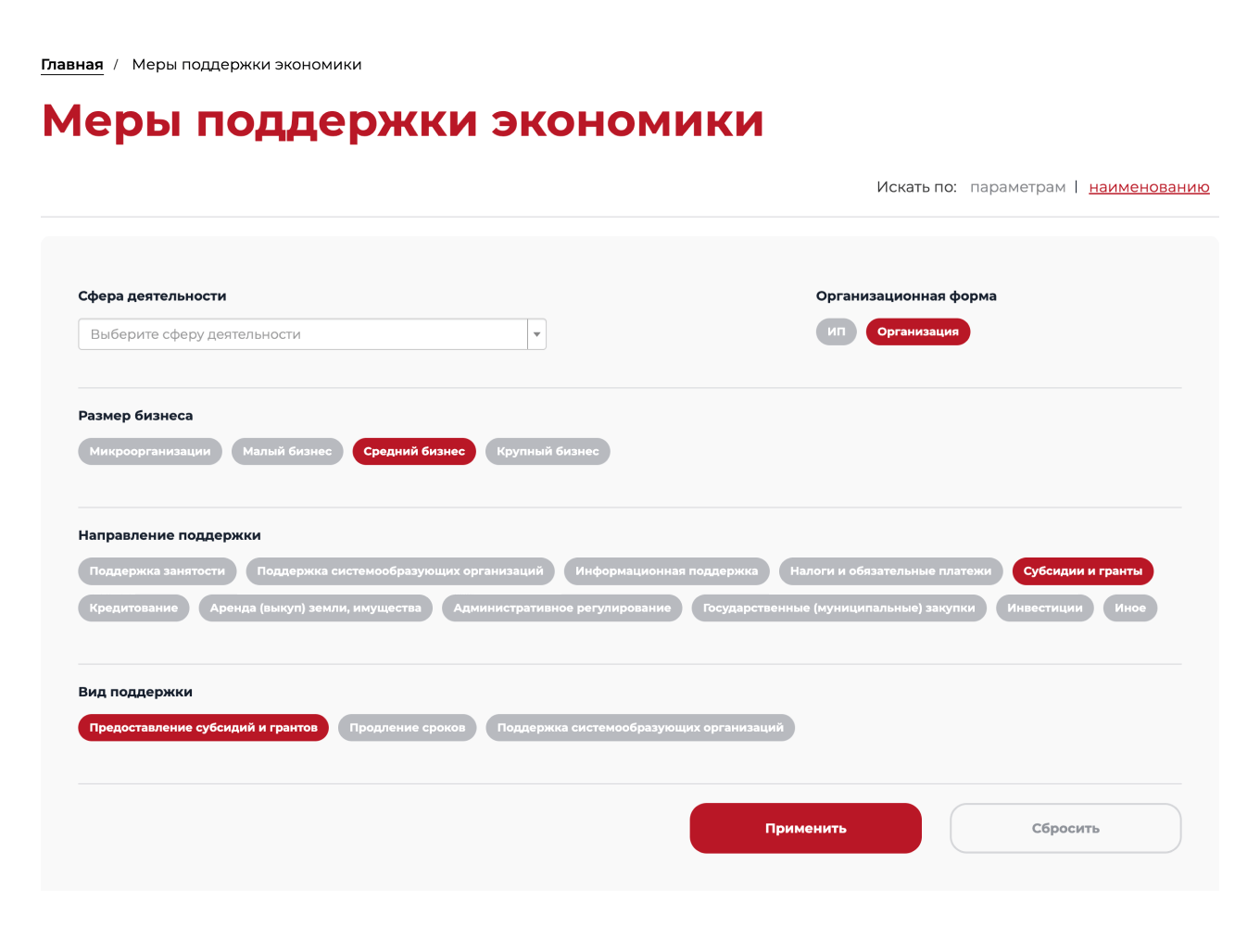

Региональные меры действуют только в определенном субъекте РФ. Узнать, какую помощь оказывают бизнесу в вашем регионе, можно в специальном сервисе по подбору мер поддержки от корпорации МСП.

Выберите раздел «Региональная поддержка», введите название региона, укажите тип меры поддержки — налоги, аренда, оборудование или что-то другое — и форму регистрации бизнеса.

Справочники мер поддержки могут вести власти региона. Например, список действующих в столице мер можно найти на Инвестиционном портале города Москвы.

Что такое общие и отраслевые меры поддержки

На федеральном и региональном уровне могут вводить общие и отраслевые меры поддержки.

Общие подходят для всех компаний или ИП, а отраслевые — только для бизнеса с определенными кодами ОКВЭД. Например, для гостиниц, отелей, хостелов и других объектов туристской индустрии до 2027 года будет действовать нулевая ставка НДС — это отраслевая мера.

Единого для всей страны сервиса по подбору отраслевых мер поддержки нет, но есть московский — на сайте Центра поддержки экономики Москвы. Если ведете бизнес в столице, укажите вашу сферу деятельности, и сервис покажет, как вам могут помочь.

Отраслевые меры поддержки можно искать вручную, проще всего это делать на портале правительства России. Там не структурируют информацию и обновляется она с задержкой, зато можно посмотреть условия и срок получения помощи.

Дальше будем рассматривать только федеральные меры поддержки, общие для всех видов деятельности. Разбили их по категориям, чтобы было легче ориентироваться.

Налоговые льготы

В налоговой сфере действуют четыре важные меры поддержки, которые подходят для всех компаний и ИП.

- разрешили возмещать НДС в ускоренном режиме без гарантий;

- отменили НДФЛ с материальной выгоды;

- снизили размер транспортного налога для дорогих легковых автомобилей;

- заморозили налоги на имущество и землю.

Ускоренный порядок возмещения НДС. Раньше вернуть НДС в заявительном порядке могли только крупные компании — участники налогового мониторинга. Остальные компании и ИП на ОСН для ускоренного возмещения должны были предоставить банковскую гарантию или поручительство.

До конца 2025 года почти все ИП и компании могут возместить НДС в ускоренном режиме. Исключения: бизнес в процессе реорганизации, ликвидации или банкротства.

Чтобы возместить НДС, надо сдать декларацию и подать заявление о применении заявительного порядка.

Отмена НДФЛ с материальной выгоды. Чаще всего материальная выгода возникает, когда компания или ИП выдает займы сотрудникам под низкий процент или совсем без процентов. Если выгода была в 2023 году, платить с нее НДФЛ не надо.

Отмена повышающего коэффициента при расчете транспортного налога для дорогих автомобилей. До 2022 года при расчете налога для машин стоимостью от 3 до 10 млн рублей применялся повышающий коэффициент — 1,1 или 2. Теперь этих коэффициентов нет.

Заморозка налогов на имущество и землю. Если у недвижимости или земельного участка с 2023 года повысилась кадастровая стоимость, для расчета соответствующего налога нужно использовать кадастровую стоимость на 1 января 2022 года.

Если в 2023 году кадастровая стоимость снизилась — нужно использовать новую, более низкую.

Продление налоговых каникул для новых ИП

С 2015 года правительство разрешило регионам устанавливать для впервые зарегистрированных ИП ставку 0% по налогу на УСН и патенте. Нулевая ставка может действовать максимум на два налоговых периода. Для упрощенки один налоговый период — год, для патента — от 1 до 12 месяцев. В 2022 году утвердили закон, согласно которому регионы могут продолжать предоставлять налоговые каникулы до конца 2024 года.

Каникулы дают не всем. Их могут получить только ИП, которые работают в производственной, социальной или научной сфере, оказывают бытовые или гостиничные услуги — окончательный список льготных видов деятельности устанавливают власти региона.

Чтобы использовать налоговые каникулы в 2024 году, нужно зарегистрировать ИП до конца 2023 года или в следующем году и сразу после регистрации подать заявление о переходе на УСН или получить патент.

Сейчас налоговые каникулы действуют почти во всех субъектах РФ. Есть ли они в вашем регионе и на какой срок можно их получить — уточняйте на сайте налоговой службы.

Больше о мерах поддержки бизнеса

- Для бизнеса из индустрии туризма запустили бесплатный акселератор

- Как заполнить форму КНД 1112021 для уменьшения патента на страховые взносы

- В Москве открыли онлайн-сервис для анализа перспективных бизнес-локаций

- Социальный контракт: как получить 350 000 ₽ на открытие бизнеса

- Статус малого предприятия: какие преимущества дает

Проверки

Налоговая служба приостановила выездные, в том числе повторные, налоговые проверки IT-компаний до 3 марта 2025 года. Исключение составляют только проверки, которые назначены с согласия руководства вышестоящего налогового органа или налоговой службы.

Работа с валютой

В работе с валютой произошло два важных изменения: они связаны с учетом курсовых разниц и возвратом долга зарубежным кредиторам. Оба изменения касаются всего российского бизнеса.

Изменения в учете положительной и отрицательной курсовой разницы. Положительная курсовая разница возникает, например, если у компании валюта на счетах или долг перед иностранным поставщиком и на дату погашения долга курс валюты упал. А отрицательная — если курс вырос.

По 2024 год положительную и отрицательную курсовые разницы нужно учитывать в доходах в момент погашения требования или обязательства.

Возможность возвращать долг зарубежным кредиторам в рублях. Платить в рублях временно разрешили, если соблюдаются одновременно два условия:

- кредитор — бизнес из «недружественной» страны;

- российская компания платит кредитору больше 10 млн рублей в месяц.

Для перевода в рублях надо направить в российский банк заявление об открытии счета типа «С».

Как долго будет действовать разрешение, пока неизвестно.

Ответственность

Для бизнеса снизили ответственность за нарушения:

- отменили компенсацию за использование некоторых объектов интеллектуальной собственности;

- разрешили параллельный импорт;

- уменьшили штрафы за административные нарушения;

- отменили повышенные пени для компаний.

Отмена ответственности за использование чужой интеллектуальной собственности. С марта 2022 года бизнес может использовать изобретения, полезные образцы и промышленные модели изобретателей из стран, которые входят в список «недружественных», и законно не платить им компенсацию.

Разрешили параллельный импорт. С марта 2022 года можно ввозить в Россию без разрешения правообладателя товары брендов, которые указаны в перечне Минпромторга, например Apple, Michelin, Toyota и Dyson. Таможню проходить все равно нужно — оформление остается таким же, как и раньше.

Уменьшение штрафов. Для бизнеса ввели три важных послабления по штрафам:

- если виноват работник, работодателя штрафовать не будут;

- не суммируют штрафы за однородные нарушения, выявленные во время одной проверки;

- если нарушение совершено впервые, бизнес наказывают предупреждением, а не штрафом.

Для малого бизнеса есть дополнительная господдержка: если штраф назначили малому или микропредприятию, оно заплатит меньше. Вот как это работает:

- если за нарушение предусмотрен отдельный штраф для ИП — уменьшенный, то малому предприятию назначат его, а не штраф для организаций;

- если отдельного штрафа для ИП нет, малое предприятие должно будет заплатить 50% от назначенного штрафа для организации.

Есть исключение. Малым и микропредприятиям не уменьшают штрафы, если их сумма для компаний и ИП одинаковая: например, за таможенные и миграционные нарушения.

Для компаний — отмена повышенных пеней. До конца 2023 года действует новая ставка пени за налоговые просрочки для компаний — 1/300 ставки Центробанка, независимо от количества дней просрочки. Раньше такую сумму платили только в первые 30 дней просрочки, с 31-го было в два раза больше.

Отраслевая поддержка

Налоговые льготы введены также для гостинично-туристического бизнеса и IT-компаний.

Нулевая ставка по НДС для гостинично-туристического бизнеса. Мера поддержки будет действовать до 30.06.2027 и рассчитана на ИП и компании, которые работают на ОСН и платят НДС. Работать с нулевым НДС смогут:

- гостиницы;

- арендодатели туробъектов;

- арендаторы туробъектов из предыдущего пункта, которые сдают в них номера.

Нулевая ставка по налогу на прибыль для IT-компаний. Аккредитованные IT-компании, которые ранее платили налог на прибыль по ставке 3%, полностью освободили от уплаты налога на прибыль в 2023—2024 годах.

Субсидии и гранты

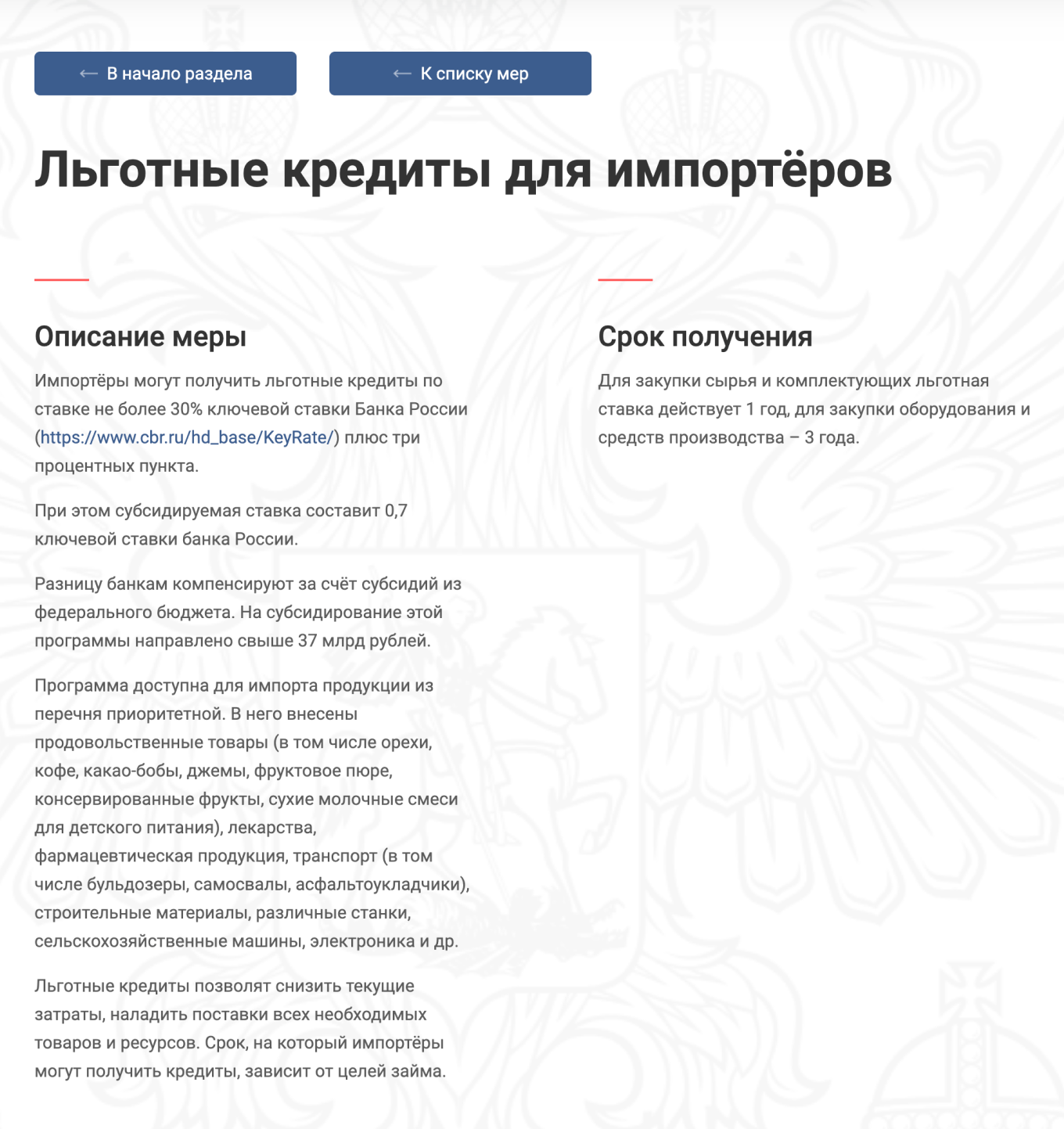

Чаще всего субсидии и гранты дают бизнесу из конкретной сферы — например, ИТ-компании могут получить гранты на разработку. Но есть гранты, которые не зависят от вида деятельности бизнеса.

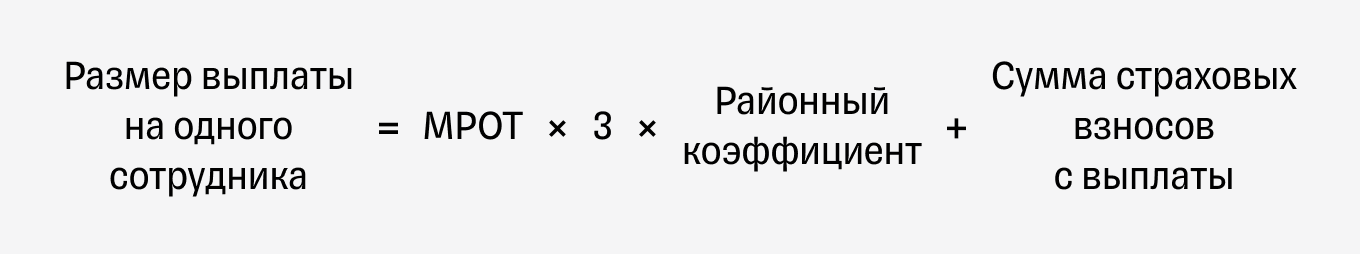

Субсидии за трудоустройство молодежи. Компании и ИП, которые нанимают сотрудников до 30 лет, могут получить денежную помощь.

Деньги на каждого сотрудника выдадут тремя частями: через месяц после подачи заявления, потом через три и через полгода.

Гранты для молодых предпринимателей. Если ИП или учредителю ООО от 14 до 25 лет, он может получить грант на развитие бизнеса — от 100 000 ₽ до 500 000 ₽.

Чтобы получить деньги, нужно соответствовать трем условиям:

- не иметь задолженностей по налогам и взносам больше 1000 ₽;

- пройти бесплатное обучение основам предпринимательства в центре «Мой бизнес» или на сайте корпорации МСП;

- софинансировать минимум 25% от стоимости проекта.

Самозанятым грант не дают, но его может получить ИП на НПД.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Продолжая, вы соглашаетесь с политикой конфиденциальности и условиями передачи информации

Как считаете, какие еще меры помогли бы бизнесу? Давайте обсудим в комментариях.

я подала документы, но мне отказали

лучше поздно чем никогда, молодцы

Процесс получения, это ещё та бумажная волокита.